天风证券:给予仙鹤股份买入评级

天风证券股份有限公司孙海洋近期对仙鹤股份进行研究并发布了研究报告《24Q3产销稳健,纸基新材料应用拓宽》,本报告对仙鹤股份给出买入评级,当前股价为17.59元。

仙鹤股份(603733) 公司发布24年前三季度业绩预增公告 公司预计24年Q1-3实现归母净利为7.9-8.3亿元,同增107.42%-117.37%;预计扣非归母净利为7.2-7.6亿元,同增129.09%-141.14%; 预计Q3实现归母净利2.4-2.8亿元,同增20.1%-38.9%;预计扣非归母净利为2.2-2.6亿元,同增33.3%-56.0%。 我们预计Q3前期高价浆逐步反馈至成本,公司整体经营稳健。业绩同比预增主要原因有: 1)纸基新材料应用领域的快速拓展为公司带来持续稳定的利润空间。新型纸基材料产品在技术进步、产品创新、国家政策的共同推动下得到了广泛的推广和应用,为公司带来利润,未来有望保持稳定增长态势。 2)在可持续发展的标准下拓展成本管理。公司积极发展绿色能源,布局光伏发电项目,输入新能源解决能源紧缺带来的供应风险;大力支持用户侧储能项目,实现长达10小时的储能,不仅以安全环保的形式实现储能,更实现企业节能减排,优化了公司的能源结构,降低了公司的生产成本。 3)出口市场平稳增长带来稳定收益。公司经过多年海外市场的拓展,与国外客户建立了良好稳定的合作关系,树立起国际品牌形象,出口保持稳定增长。 新增产能稳步释放,浆线落地成本优势显现 公司广西来宾“年产250万吨广西三江口新区高性能纸基新材料”和湖北石首“年产250万吨高性能纸基新材料循环经济”两大百亿投资项目均按照建设计划稳步推进。 纸产能方面,湖北PM1、PM2年初投产,24H1贡献产量超3万吨,9月底PM3顺利开机,我们预计Q4贡献增量,此外新增的生活用纸项目已于3月开始土建工程;广西PM2于6月下旬开机投产。 浆产能方面,截至Q2末湖北基地的两条化机浆生产线已完成调试,并通过内部测试,投入正常使用;广西基地的一条化机浆生产线已完成调试。Q3是公司制浆生产线爬坡的关键阶段,预计公司的成本优势将在Q4逐步显现,预计到24年底公司制浆生产能力将达到约70万吨,为可持续发展打下坚实的基础。 维持盈利预测,维持“买入”评级 公司深耕高性能纸基功能材料,积极布局高景气纸种,中期成长可观,浆纸产业链布局深化有望夯实吨盈利,我们预计24-26年归母净利分别为10.8/13.9/17.1亿,对应PE为12X/9X/7X。 风险提示:业绩预告仅为初步核算结果,请以公司正式财报为准;经济复苏不如预期风险;产能爬坡不及预期风险;原材料价格波动风险等。

证券之星数据中心根据近三年发布的研报数据计算,国金证券张杨桓研究员团队对该股研究较为深入,近三年预测准确度均值为76.89%,其预测2024年度归属净利润为盈利10.45亿,根据现价换算的预测PE为11.88。

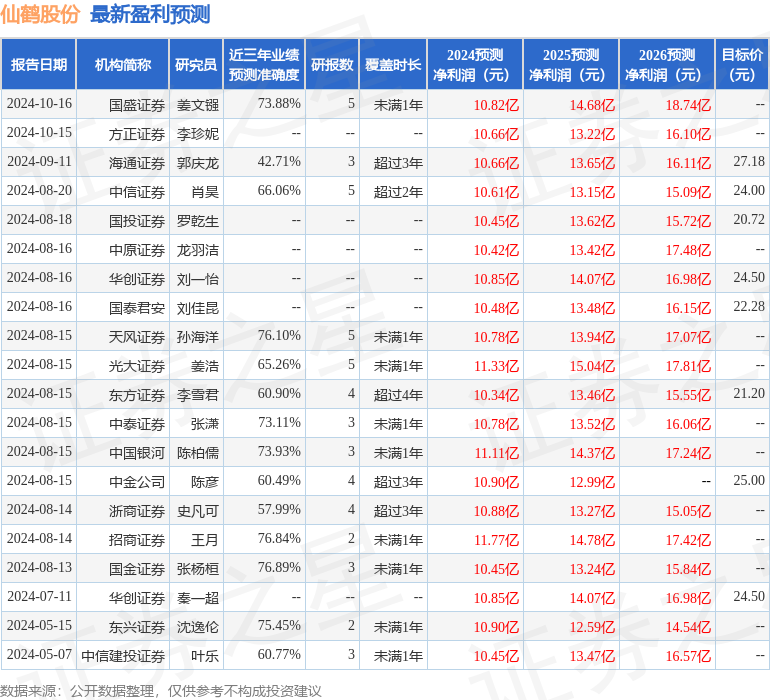

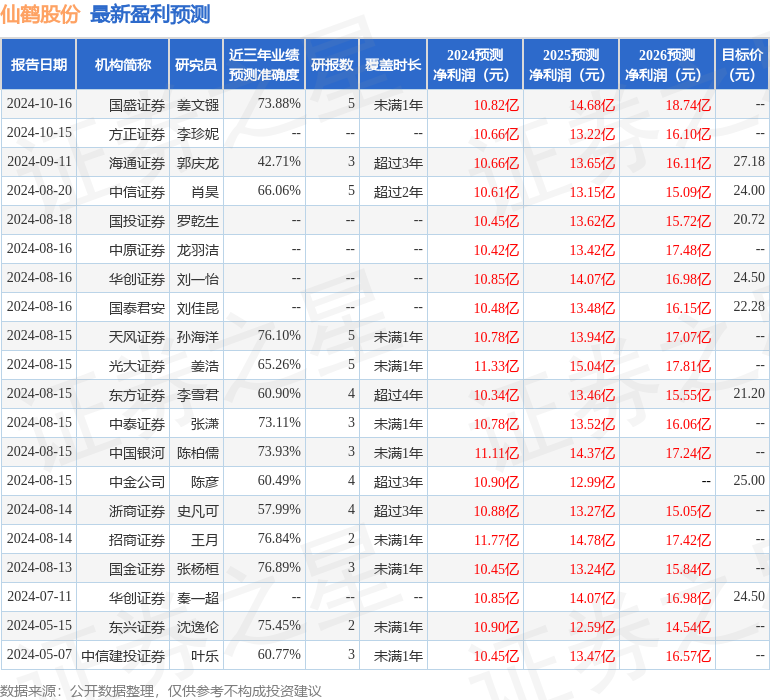

最新盈利预测明细如下:

该股最近90天内共有18家机构给出评级,买入评级16家,增持评级2家;过去90天内机构目标均价为23.38。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47