又卖了,巴菲特对美银的持股比例降至10%以下,之后减持不需及时披露

近期,巴菲特动作频频。

最新,巴菲特继续抛售美国银行,对其的持股降至9.987%,低于10%的“监管临界点”。

套现超百亿美元

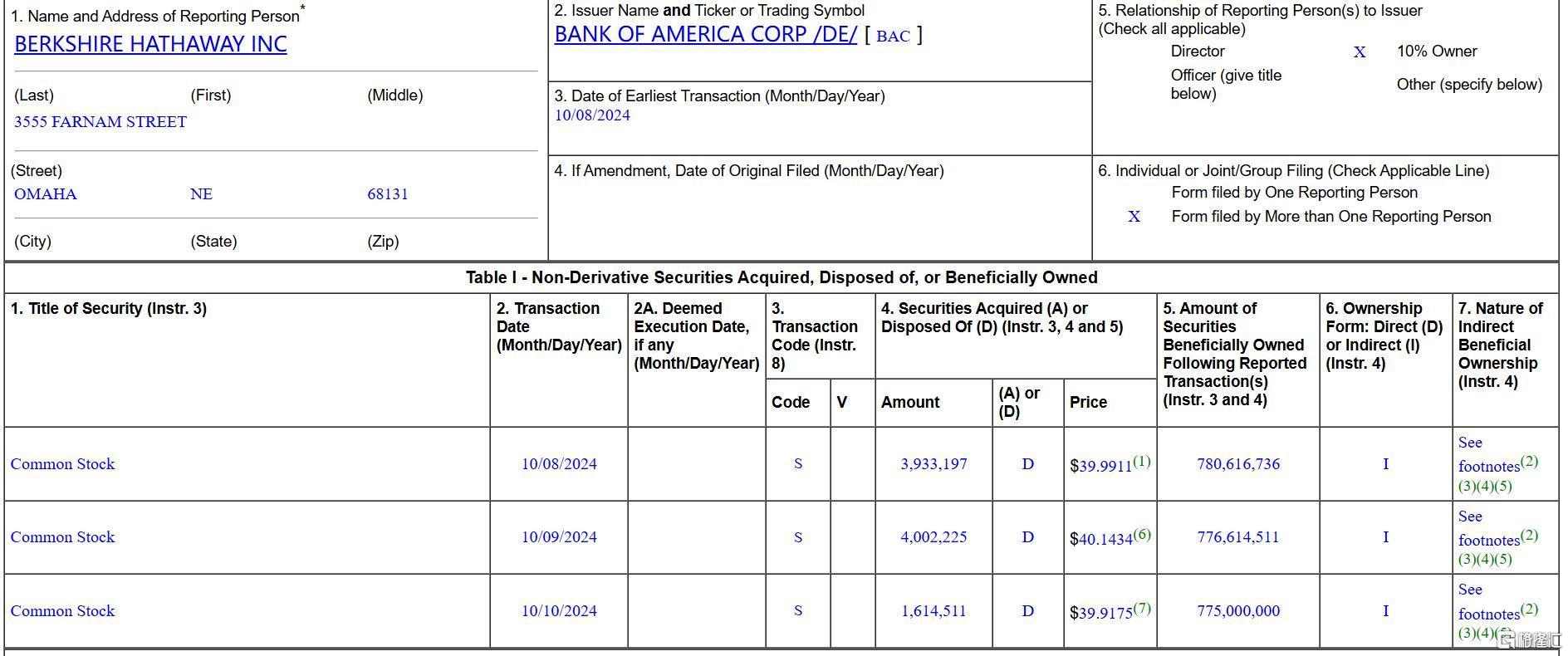

10月8日、9日、10日,巴菲特旗下的伯克希尔哈撒韦公司连续减持美国银行。

其中,8日减持美国银行393.32万股,均价39.9911美元/股;9日减持400.22万股,均价40.1434美元/股;10日减持161.45万股,均价39.9175美元/股。

也就是说,近3个交易日,巴菲特累计出售超过950万股美国银行股票,减持均价在40.4美元/股,套现3.824亿美元。

此次减持后,伯克希尔对美国银行的最新持股量为7.75亿股。

隔夜,美国银行股价小幅下跌0.55%,最新报39.97美元/股,总市值3101.5亿美元,今年以来累计涨超21%。

以此计算,伯克希尔的持股总价值约为310亿美元。

从7月中旬开始,伯克希尔哈撒韦就开始大举抛售美国银行,且减持得非常频繁。

在巴菲特减持期间,美国银行的股价表现一直不佳。截至7月16日,在KBW银行指数的24家公司中,美国银行的股价表现一直是今年最佳。但自那以后,它的股价表现变成了倒数第二。

此次抛售已经是伯克希尔披露的第15轮出售美银股票的交易,累计套现了约105亿美元。

美银即将公布财报

值得注意的是,伯克希尔对美国银行的最新持股比例约为9.987%,低于监管要求的披露比例。

目前,监管要求,如果持股比例超过10%,需要在两个工作日内披露交易;若持股比例不超过10%,则无需尽快披露交易情况,通常可能需要等待数周,在每个季度报告中披露。

之后,巴菲特可以每季度更新一次对美国银行的持仓信息,因此如果他进一步抛售,其他股东可能会在几个月后才能知道。

不过,伯克希尔仍是美国银行最大的机构投资者。

在5月的伯克希尔年会上,巴菲特表示,抛售是合理的,因为联邦资本利得税率可能会根据谁赢得美国总统大选而增加。

除了美国银行,巴菲特今年还减持自己的长期“爱股”苹果。

此外,过去几年,巴菲特对银行股的投资变得非常谨慎,陆续抛售了多个持仓股,包括摩根大通、高盛、富国银行和美国合众银行。

巴菲特认为,2008年全球金融危机期间、2023年的银行倒闭削弱了人们对系统的信心,监管机构和政客的糟糕信息使情况雪上加霜。同时,数字化和金融科技使得危机时期的银行挤兑变得简单。

接下来,当地时间10月15日盘前,美国银行将发布财报,投资者密切关注存款成本上升和贷款需求低迷的潜在影响。

机构预计,美国银行三季度实现营收252.32亿美元,同比增加0.26%;每股收益为0.76美元,同比减少15.23%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47