本周,财报季拉开序幕!狂涨8万亿美元的标普500面临大考

在美国股市经历了今年火热的开局之后,交易员们开始关注一系列风险,从对经济的担忧,到利率的不确定性,再到对美国大选的焦虑。但本周美股市场最重要的变量或许是:企业盈利。

标普500指数在2024年飙升了约20%,市值增加了逾8万亿美元。这种上涨主要是受到美联储货币政策放松的预期和强劲的利润前景的推动。

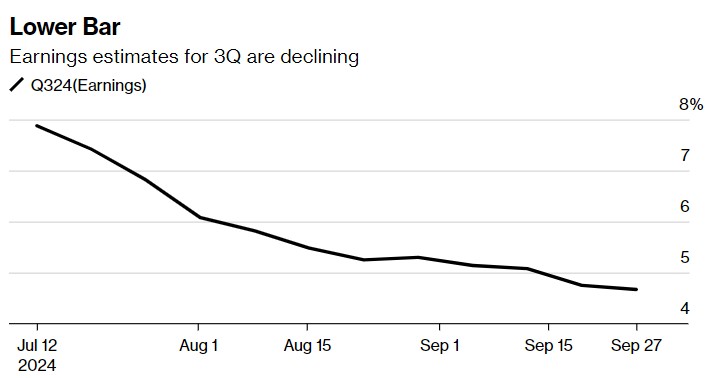

但随着分析师下调对第三季度业绩的预期,趋势可能正在转变。根据彭博数据,预计标普500指数成份股公司的季度收益将较上年同期增长4.7%,这一增幅低于7月12日预测的7.9%,是四个季度以来的最低增幅。

Trivariate Research创始人Adam Parker表示:“这一次,财报季将比平时更为重要。我们需要来自企业的具体数据。”Parker指出,投资者尤其渴望看到企业是否在推迟支出,需求是否放缓,以及客户是否因地缘政治风险和宏观经济不确定性而改变行为。他说:“正因为世界上发生了很多事情,企业盈利和业绩指引现在才显得尤为重要。”

大公司的财报将于本周陆续出炉,达美航空公司(DAL.US)将于周四发布财报,摩根大通(211.22,7.24,3.55%)(JPM.US)和富国银行(56.96,1.98,3.60%)(WFC.US)将于周五发布财报。德意志银行证券公司首席美国股票和全球策略师Binky Chadha表示:“财报季对股市来说通常是积极的,但强劲的反弹和高于平均水平的仓位(到本财报季节)表明市场反应温和。”

障碍无处不在

投资者目前正面临多重障碍。距离2024年美国总统大选结束只剩一个月的时间,民主党人卡玛拉·哈里斯和共和党人唐纳德·特朗普在激烈的竞争中势均力敌。美联储刚刚开始降低利率,尽管人们对美国经济软着陆持乐观态度,但降低借贷成本的速度有多快仍是个问题。中东地区不断加剧的冲突让人们对通胀的担忧再次升温,WTI原油价格上周上涨9%,创下2023年3月以来的最大单周涨幅。

22V Research分析师Dennis DeBusschere表示:“最重要的是,修正和指引都很弱,表明对经济的担忧挥之不去,并反映出一些选举年的季节性。这有助于让报告季成为又一个消除不确定性的事件。”

此外,更具有挑战性的是,大型机构投资者目前几乎没有购买力,季节性市场趋势疲软。追踪趋势的系统性基金的仓位目前偏向下行,而期权市场的仓位显示,交易商可能不准备逢低买入。高盛的数据显示,即使下个月市场持平,大宗商品交易顾问(CTA)也有可能卖出美国股票。在波动性下降时买入股票的波动性控制基金也不再有增加敞口的空间。

历史似乎也站在悲观主义者一边。Bespoke Investment Research编制的数据显示,自1945年以来,标普500指数在当年前九个月上涨了20%后,在10月份,该指数有70%的时间是下跌的。截至今年9月,该指数今年迄今累计上涨21%。

预期修正,企业盈利惊喜门槛降低

尽管如此,投资者还是有理由保持乐观,尤其是盈利预期门槛降低,这让企业有了更多超出预期的空间。F.L.Putnam投资管理公司的首席市场策略师Ellen Hazen说:“预期此前有点过于乐观了,现在他们正在回落到更现实的水平。超越盈利肯定会更容易,因为现在的预期更低。”

事实上,有大量数据表明,美国企业在根本上仍具有弹性。不断增强的盈利周期应会继续抵消顽固疲弱的经济信号,将股市的天平推向积极方向。彭博策略师Michael Casper写道,即便是今年表现落后于大盘股的苦苦挣扎的小盘股,利润率也有望改善。上周五公布的就业报告显示,美国失业率意外下降,平息了对就业市场疲软的一些担忧。

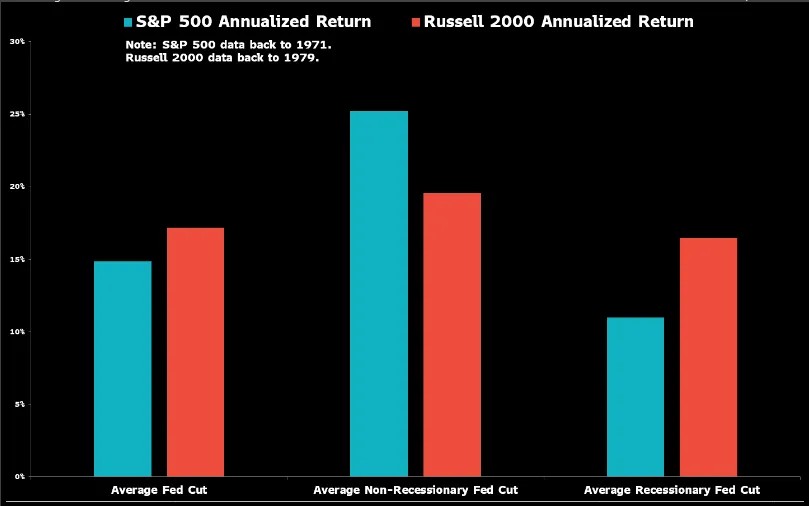

另一个因素是美联储的宽松周期,这历来是美国股市的福音。数据显示,自1971年以来,在美联储降息期间,标普500指数的年化回报率为15%。当降息周期在非衰退时期到来时,这些收益甚至更为强劲。在这些情况下,大盘股的平均年化回报率为25%,而经济衰退时为11%;小盘股在非衰退时期的平均年化回报率为20%,而经济衰退时期的平均年化回报率为17%。

Sevensreport Research创始人兼总裁Tom Essaye表示:“除非企业财报令人非常失望,否则我认为从现在到年底,美联储对市场的影响将更大,因为企业财报一直相当稳定。投资者预计这种情况将持续下去。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47