PayPal的好日子要来了吗?

自2024年1月以来,PayPal并未出现负面表现,但它总体上落后于更广泛的市场,同期总回报率约为7%,而标普500指数的总回报率为约15%。

然而,有外国分析师认为,公司最近的发展和股价表现表明,公司或许将迎来更好的日子,股票也将从这些水平改善。

作者:Ironside Research

以折扣价交易

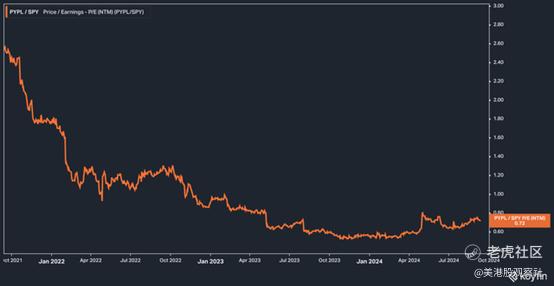

首先,让我们从一些财务和估值指标开始。每个人都记得,PayPal的股价相对于市场有巨大溢价的日子,后来利率持续走高,竞争日益激烈,导致股价走低。目前,该股相对于标普500指数的折扣幅度超过25%。

当然,考虑到围绕该股普遍存在的负面情绪,比如投资者开始担心产品缺乏独特性和预期下降,这个数字并不令人震惊。然而,这些担忧有些言过其实——毕竟这是支付行业。虽然确实出现了创新,但它们很快就会被竞争对手所适应。在这个游戏中,规模才是最重要的。

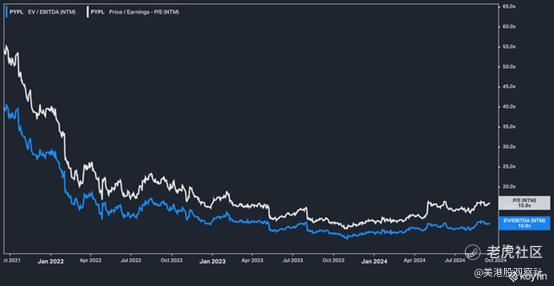

从纯粹的前瞻性估值基础上看,PayPal仍然很便宜。

PayPal的预期市盈率仅为明年盈利预期的约16倍,EV/EBITDA为约11倍,很明显,尽管对PayPal持乐观态度,但更广泛的市场还没有共情上。

与规模较大的同行相比,PayPal的股价也很便宜,Visa和万事达的市盈率分别为27倍和32倍。Block可以说是PayPal最纯粹的竞争对手,目前的市盈率为17倍,略高于PayPal,但管理层可以缩小这一差距,并在新业务线的强力执行下将其甩在身后。

这些数据点支持对PayPal的乐观态度。让我们来看看乐观情绪的一个主要驱动因素。

新领导,新业务线

去年8月14日,PayPal董事会宣布Alex Chriss将加入公司担任首席执行官,接替Dan Schulmann。这是一个重大新闻——投资者对PayPal的主要担忧之一是,人们认为PayPal的管理层正在变得陈旧(Chriss在2023年11月接受《美国银行家》采访时基本上证实了这一点)。然而,这一消息并没有显著推动股价上涨,因为保罗·辛格的Elliott投资管理公司在同一天宣布它正在解散其在公司的股份。

市场可能比一个未经证实的首席执行官更看重保罗·辛格的意见,因此,在公告后的几个月里,股价下跌了约18%,然后开始稳步攀升。

现在,有真实的迹象表明新的管理团队开始将公司带向新的转折点。

首先,今年5月,公司从Uber聘请了Mark Grether来运营其新成立的PayPal Ads部门。虽然这一发展在PayPal最近的财报电话会议上并没有成为焦点,但在9月9日的高盛Communacopia + Technology会议上进行了一些详细的讨论。

Chriss对PayPal的新广告业务和公司对广告商的独特主张有如下看法:

这实际上是关于数据的,它是关于能够个性化和战略性地使用你的广告资金。现在,当我们看大企业,然后是整个长尾,一直到小企业,有很多广告资金被用于一般性的广泛传播和祈祷类型的广告。它不是针对性的。它并不是那么有效,而且成本在上升。

我们拥有独特的数据和与消费者的独特体验。我们实际上已经看到了不仅仅是他们搜索的意图,而且我们已经看到了他们实际的购买。我们正在为这些消费者建立档案信息。在他们的许可下,他们可以调整它,我们实际上可以利用那些档案信息,给我们的商家提供在正确的时间精确定位他们想要的完全正确的客户的能力,并且让那些广告在他们想要花费的投资回报率上有效。

虽然可以理解PayPal可能不会在他们的电话会议上大肆宣扬这一点(毕竟,没有什么比“我们将把你的数据卖给广告商”更能说“把生意给我”了),但这是应该让PayPal的投资者感到非常高兴的事情。

毕竟,PayPal拥有地球上一些最强大的广告生成机器所没有的信息——实际的购买数据。这有可能成为公司的真正游戏规则改变者,并为在数十亿美元的在线广告市场中分得一杯羹提供一种方法。

在财务和基本面方面,市场可能继续低估了PayPal的实力。

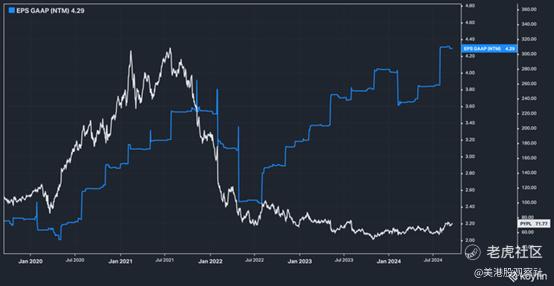

上面的图表或许说明了对PayPal股票感到兴奋的最根本原因。在2021年底和2022年,GAAP预期每股收益随着股价暴跌。从那以后,股价一直低迷,而估值甚至超过了此前的高点,当时该股的估值很高。

这是否意味着PayPal将回到它曾经拥有的高高在上的水平?不会。但这可能意味着根据公司当前的前景进行重新评级。

总结

PayPal一直是市场上许多消极和悲观情绪的目标,而且有一段时间,公司可能应该得到它所得到的。然而,随着新管理层逐渐适应角色并扩展和简化PayPal的产品,市场最终可能会看到光明,并奖励股东们的耐心。

$PayPal(PYPL)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47