华安证券:给予巨星农牧买入评级

华安证券股份有限公司王莺,刘京松近期对巨星农牧进行研究并发布了研究报告《聚焦生猪业务高质量发展,养殖成本持续优化》,本报告对巨星农牧给出买入评级,当前股价为16.22元。

巨星农牧(603477) 主要观点: 2024H1公司实现归母净利润-0.45亿元,同比减亏 公司公布2024年半年度报告:2024H1公司实现营业收入22.33亿元,同比增长13.1%,归母净利润-0.45亿元,业绩同比减亏。其中,2024Q2,公司实现营业收入12.84亿元,同比增长18.9%,归母净利润0.93亿元,同比扭亏为盈。 生猪出栏量稳步提升,养殖成绩持续优化 2024H1,公司生猪产品实现收入20.39亿元,同比增长22.6%,受益于生猪价格回升和降本增效措施的持续推进,生猪养殖业务实现扭亏为盈。销量方面,2024H1公司生猪出栏量109.45万头,其中商品猪出栏106.18万头,同比增长24.7%,德昌巨星生猪繁育一体化项目已于2024年上半年实现交付和引种,有望于2024Q4达到满产状态。公司现有存栏种猪24万头以上,有望保障公司生猪养殖产能规模持续增长,公司将根据育肥猪、仔猪价格变化情况合理调整产能节奏,稳步推进中长期出栏目标。 养殖成本方面,公司多方面着手提升生产管理水平,降低养殖成本,通过养殖成绩的改善推动完全成本持续降低,根据公司投资者关系活动记录表披露,2024Q2公司养殖PSY达29以上、料肉比降至2.6以内。2024年7月公司养殖成本为6.35元/斤,商品猪完全成本低于7元/斤,成本优势持续显现。 皮革业务承压,生猪业务改善带动毛利率显著改善 2024H1公司饲料业务实现收入1.54亿元,同比下降32.7%,皮革业务实现收入0.36亿元,同比下降30.4%。受益于生猪业务回暖,2024H1公司销售毛利率达11.3%,同比增长12.73个百分点。期间费用方面,2024H1公司销售费用0.18亿元,同比下降4.6%;管理费用1.39亿元,同比增长53.3%,主要系折旧摊销与职工薪酬支出同比增加所致,财务费用0.98亿元,同比增长106.4%,主要系银行借款利息支出增加所致。 投资建议 巨星农牧是我国西南地区优质养殖企业,兼具出栏量成长弹性与养殖成本优势,综合考虑猪价变动情况以及公司出栏规划,我们预计2024-2026年公司实现营业收入65.64亿元、89.37亿元、120.40亿元(预测前值为64.8亿元、122.13亿元、141.96亿元),同比增长62.4%、36.1%、34.7%,对应归母净利润7.04亿元、11.08亿元、12.56亿元(预测前值为5.11亿元、22.02亿元、13.91亿元),对应EPS分别为1.38元、2.17元、2.46元,维持“买入”评级。 风险提示 畜禽产品价格波动风险;原材料价格波动风险;成本上升风险;产能扩张低于预期风险等。

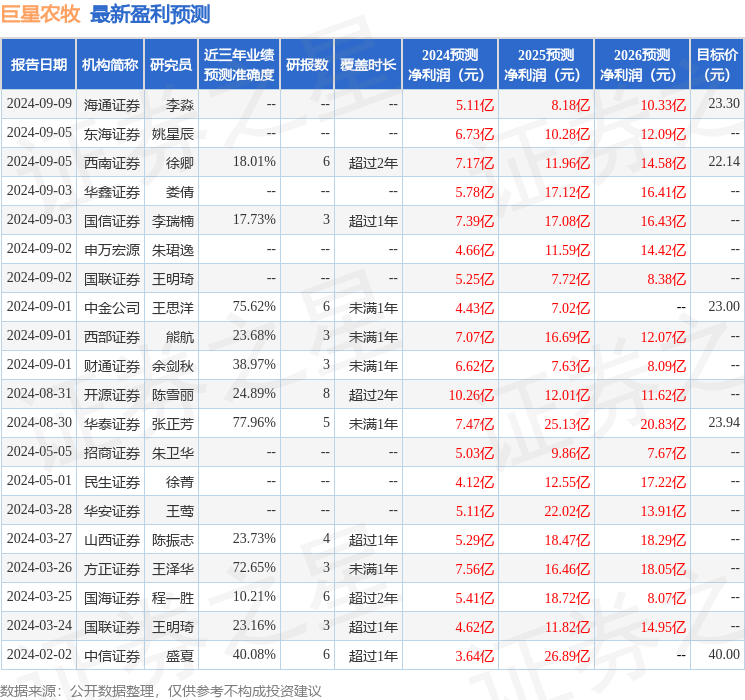

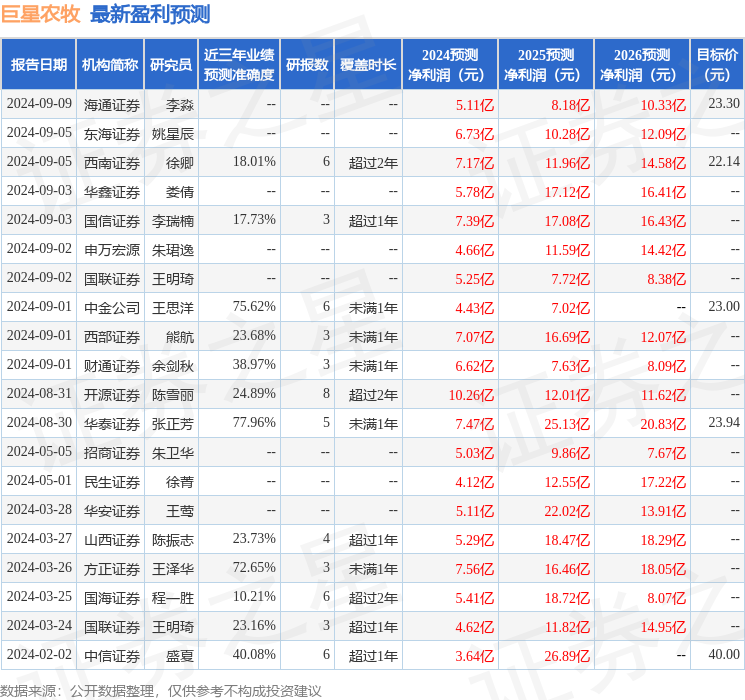

证券之星数据中心根据近三年发布的研报数据计算,华泰证券张正芳研究员团队对该股研究较为深入,近三年预测准确度均值为77.96%,其预测2024年度归属净利润为盈利7.47亿,根据现价换算的预测PE为11.03。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级10家,增持评级3家;过去90天内机构目标均价为22.83。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47