无线传媒发行价9.40元/股,募资额缩水近8亿元,营收净利连降多年

日前,河北广电无线传媒股份有限公司 (以下简称“无线传媒”)披露了发行公告,确定创业板上市发行价9.40元/股,对应市盈率为13.95倍,低于中证指数有限公司发布的同行业最近一个月静态平均市盈率20.01倍。

无线传媒保荐人(主承销商)为中信建投证券。网下询价期间,深交所网下发行电子平台收到256家网下投资者管理的4996个配售对象的初步询价报价信息,报价区间为5.08元/股-18.88元/股。

报价信息表显示,平安基金管理有限公司管理的28只产品报出5.08元/股,均被低价剔除;南京璟恒投资管理有限公司管理的1只证券投资基金报出18.88元/股最高价,被高价剔除。

剔除无效报价后,经无线传媒和保荐人协商一致,协商一致将拟申购价格高于10.67元/股、价格为10.67元/股且申购数量小于1280万股(不含)的配售对象全部剔除;拟申购价格为10.67元/股、申购数量等于1280万股 且申购时间同为9月9日13:31:16:076的配售对象中,按照深交所网下发 行电子平台自动生成的配售对象顺序从后到前剔除5个配售对象。以上过程共剔除52个配售对象。

剔除无效报价和最高报价后,参与初步询价的投资者为245家,配售对象为4922个,全部符合《发行安排及初步询价公告》规定的网下投资者的参与条件。据统计,所有网下投资者报价中位数为10.1元/股;保险公司报价中位数最高,为10.29元/股;合格境外机构投资者报价中位数最低,为9.72元/股。

无线传媒主营业务为IPTV集成播控服务。历经河北省广播电视局、河北广播电视台授权,无线传媒在河北省内独家开展IPTV集成播控服务等广电新媒体业务,是河北省三网融合内容集成播控平台唯一运营机构。

无线传媒该公司《招股意向书》中披露的募集资金需求约为11.5亿元,本次发行的发行价格9.40元/股对应募集资金总额为3.77亿元,扣除预计发行费用2600.22万元(不含增值税)后,预计募集资金净额为3.5亿元,较原计划募资额缩水近8亿元。

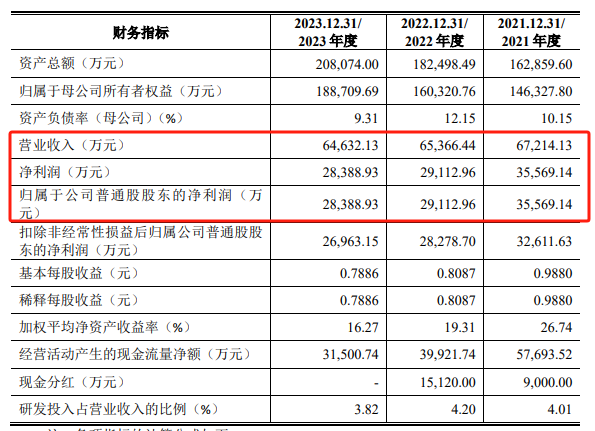

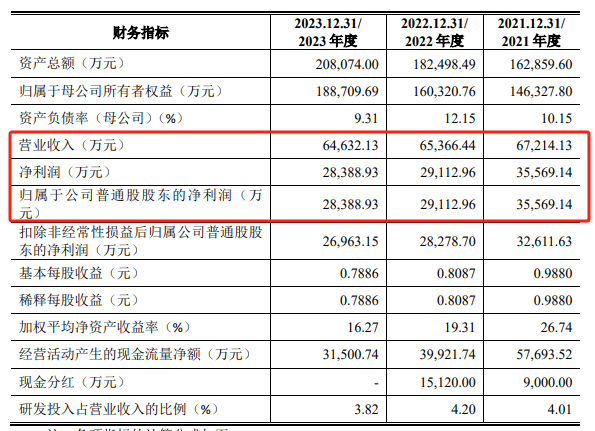

业绩方面,2021年至2023年,无线传媒实现的营业收入分别为6.72亿元、6.54亿元和6.46亿元;实现的归属于公司普通股股东的净利润分别为3.56亿元、2.91亿元和2.84亿元,业绩逐年下滑。

值得一提的是,无线传媒在2021年度和2022年度均进行了现金分红,金额分别为0.9亿元、1.51亿元,分别占同期净利润的25.28%、51.89%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47