比特币现货ETF结束8日连续净流出、市场会就此走牛吗?

8月27日至9月7日,比特币持续下跌,跌破6万美元,引发市场恐慌情绪。期间连续8个交易日美国现货比特币ETF呈现净流出,累计净流出约12亿美元,ETF总净资产缩水约88亿美元,为美国现货比特币ETF推出以来的罕见情况。

9月9日晚间比特币止跌回升,与此同时,数据显示美国现货比特币ETF日净流入转正,显示市场情绪有所好转。不过,市场卖出信号依旧强劲。

市场大机构的抛压基本已过去,比特币基本面正在改善,后续价格表现需关注美联储降息和美国围绕加密货币行业的政治变化。

链上数据显示风险未完全出清

从链上的多个指标看,市场风险未完全出清,但目前的位置或处于牛市前期。

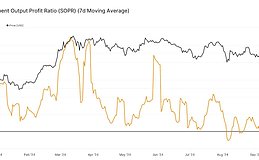

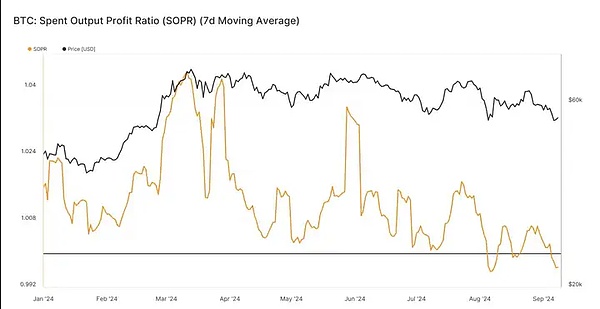

比特币7 天移动平均线 SOPR(已花费产出利润率 )已跌破 1.0,这代表市场卖家在区块链的交易目前仍是盈利的,但需要指出的是,从历史上看,SOPR 往往会在市场整合发生之前跌至 1.0 以下。当前的下跌与 2018 年和 2019 年的熊市阶段相似,SOPR 长期低于 1.0 ,市场可能会出现逆转。

SOPR用于查看UTXO(UTXO是未花费交易输出,指的是比特币地址中的余额) 创建时的美元价值与 UTXO 花费时的美元价值之间的比率,比率0为分界线,高于0代表钱包之间的转移总体盈利,低于0则代表亏损出售。

就浮盈与浮亏的比率来看,利润仍是亏损总额的 6 倍,约 20% 的交易日该比率高于当前值,而代表市场新增需求的短期持有者(STH)承担了大部分市场压力,因其浮亏占据市场主导地位,且在过去一段时间内损失幅度不断增加,但该浮亏相对市值的幅度显示市场未进入全面熊市区域,而是更接近于2019年的波动时期。

基于链上数据指向卖方风险率等关键指标,未来一段时间市场波动性可能加剧。

关注宏观层面的利好消息

随着加密货币现货ETF推出,华尔街资金入场,加密市场的行情与宏观相关性加大。

来自德国政府、Mt Gox 资产管理公司和其他机构的抛售压力基本已经过去,基本面的改善有望得到改善。同时,需密切关注美国劳动力市场、美联储降息和美国围绕加密货币行业的政治变化。

市场普遍预期美联储大概率将在9月宣布首次降息。

通常来说,降息是风险资产的利好信息。受宏观层面的消息提振,全球风险资产以及比特币出现短时上涨。

美联储的下次会议是在9月18日,当前处于静默期,非特殊情况美联储官员不会公开就货币政策发表观点。

9月6日,美国劳工局公布8月统计数据,显示美国非农就业人数增加了14.2万,低于预期,失业率下降了3个基点至4.22%,表现强于3.7%的预期值和3.6%的前值。8月平均时薪环比增长0.4%,略高于预期。

数据不足以让美联储降息50BP,25BP的降息是基本预期,但如果劳动力市场继续恶化,后续会议上降息50BP持开放态度。

在降息真正到来之前的未来两周,市场流动性可能会受到更多限制。比特币在最好的情况下会在现有水平附近波动。

2024年的第四季度和2025年的第一季度可能会迎来比特币的一波机会,原因有四个方面:

1、降息,虽然不是QE,但场内资金活跃有望提升;

2、大选,本次大选有公开支持加密货币并作出承诺;

3、BTC减半效应目前没有被证明不会发生;

4、2024年12月新版本的FASB就会生效,届时加密货币在财务方面就可以采用公允会计标准,施行公允计价。

宏观来看, BTC ETF时隔 8 个交易日再次恢复净流入的状态,总计净流入 2860 万美金。但是 SEC 昨日警告比特币和以太坊 ETF 的风险,将 BTC 和 ETH 称为高度投机性的投资品,需要后续关注事件的变化。本周三将会公布 8 月份的 CPI 数据,是美联储 9 月中旬宣布降息前的最后一项重要数据,可能会存在避险资金退出引发市场的二次探底,投资者需警惕风险。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56