西南证券:给予中国建筑买入评级,目标价位8.34元

西南证券股份有限公司颜阳春近期对中国建筑进行研究并发布了研究报告《业绩增速降低,估值处于低位》,本报告对中国建筑给出买入评级,认为其目标价位为8.34元,当前股价为4.92元,预期上涨幅度为69.51%。

中国建筑(601668) 投资要点 事件:公司发布2024年中报,中国建筑2024年H1实现营业收入11446亿元,同比增长2.8%,实现归属股东净利润294.5亿元,同比增长1.6%,EPS0.71元。 境内建筑业务运营稳健,订单充分保障未来收入。公司位居2024年《财富》榜单世界500强榜单第14位、中国500强第4位,是全球最大投资建设集团。2024年H1实现营业收入11446亿元,同比增长2.8%,实现归属股东净利润294.5亿元,同比增长1.6%。其中房建规模7493亿元,同比增长1.7%,基建业务2695亿元,同比增长11.7%,地产业务收入下降8.7%,海外业务收入达565亿元,同比增长3.7%。公司1-6月新签订单24797亿元,同比增长10.0%。 盈利能力略微下滑,现金净流出同比增加。公司2023年H1毛利率9.4%,同比下降0.1%,主要是房建和基建业务盈利能力下滑所致;净利率2.6%,同比基本持平;期间费用率4.21%,同比下降0.3%,分拆来看其中研发费用同比下降0.2%,其他费用基本持平。经营性现金流-1087.7亿元,去年同期-105.6亿元,经营性现金流承压。 中高端房建领域优势稳固,或受益于房市政策回暖。公司在房建领域具备绝对优势,坚持“高端市场、高端客户、高端项目”的市场营销策略,订单结构持续优化,在京津冀、长江经济带、粤港澳大湾区等国家重点投资区域业务占比较高,地产库存约一半在一线及省会城市,在房市政策回暖下公司将大幅受益。 积极融入国家重大战略,订单充沛保障公司业绩。公司积极参与京津冀协同发展、长江经济带发展、粤港澳大湾区建设、长三角一体化发展、黄河流域生态保护和高质量发展等区域重大战略,在上述区域新签合同额占比达85.8%,同时城市旧改及保障性公共建筑给公司带来巨大市场。此外今年基建部分领域增长较为景气,如水利环保等领域的较快增长也为公司基建业务带来结构性机遇。 盈利预测与投资建议。预计公司2024-2026年EPS分别为1.39元、1.51元、1.67元,对应PE分别为4、4、3倍,估值处于较低位置,给予公司2024年6倍PE,对应目标价8.34元,维持“买入”评级。 风险提示:宏观经济下行风险、基建投资不及预期风险、海外地缘政治风险。

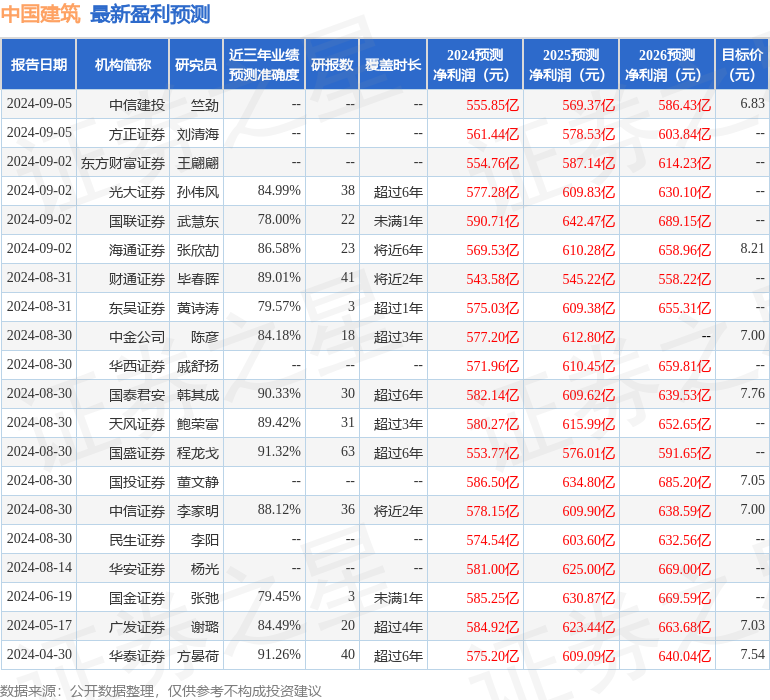

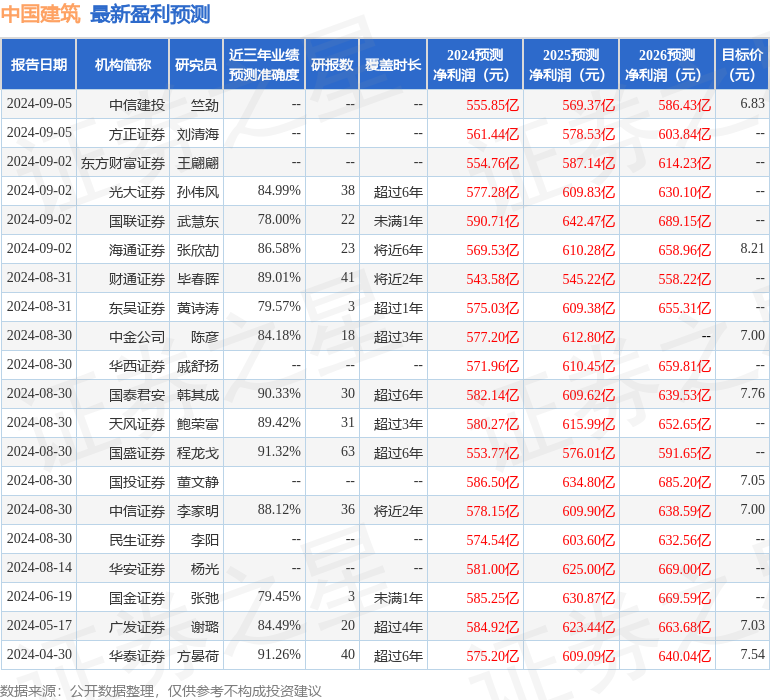

证券之星数据中心根据近三年发布的研报数据计算,国盛证券程龙戈研究员团队对该股研究较为深入,近三年预测准确度均值高达91.32%,其预测2024年度归属净利润为盈利553.77亿,根据现价换算的预测PE为3.7。

最新盈利预测明细如下:

该股最近90天内共有23家机构给出评级,买入评级18家,增持评级5家;过去90天内机构目标均价为7.32。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47