盈利能力改善、多点布局释放潜力,均胜电子(600699.SH)回归价值逻辑

有华为光环加持,叠加新能源车产品本身品质过硬,问界系列8月销量再超预期。而比亚迪“一骑绝尘”,销量继续霸榜。

在火热背后,多家机构表示看好整车两端的投资机会。笔者循着比亚迪等车企的核心供应链企业去寻找,留意到均胜电子这家公司。

作为全球汽车安全及汽车电子领域Tier 1,其和车企形成牢固的合作关系,成功切入了比亚迪、蔚来、理想、小鹏、长安、吉利、广汽、上汽等自主品牌及新势力品牌的供应链之中。公司近些年通过并购整合实现技术跃升,加速汽车智能化布局,逐步成长为行业龙头。

不久前均胜电子发布2024年中期财报,在过往增长态势基础上再次提速,业务潜力十足。结合当前股价来看,公司估值尚在低位,配置吸引力凸显。

盈利能力全面改善,汽车Tier 1龙头被低估?

先看财报核心数据:

上半年营收271亿元,同比增长0.2%;毛利率提升至15.58%;扣非归母净利润6.39亿元,同比大幅增长61.20%,盈利能力显著增强。

分业务来看,汽车安全业务营收188亿元,毛利率13.94%,连续多个季度环比提升;汽车电子业务营收83亿元,毛利率19.37%,保持稳健。

目前汽车安全业务的营收接近70%,是收入的主要部分,其毛利率逐步回升,无疑就会带动公司整体盈利能力全面改善。

在完成对美国百利得KSS,日本高田以及德国Quin被动安全业务的并购整合后,正面影响开始显现出来。伴随新能源汽车市场快速发展,汽车安全业务不再是公司的负担,反而开始变成现金奶牛。

客观来说,是时候可以打消对均胜电子汽车安全业务的部分质疑和担忧了。

再看订单数据,上半年公司在全球范围内新获全生命周期订单约504亿元,其中汽车安全业务订单约398亿元,汽车电子业务订单约106亿元,新能源汽车相关的订单金额占比超60%。公司一直在斩获新的订单,且订单结构持续优化,为业绩增长提供保障。

业绩向好,中短期内增长也具备确定性,那么均胜电子目前估值是否足够反映基本面?

从公司体量来看,2023年营收达到500亿元,对应目前市值在200亿元左右。作为行业成熟龙头,市值远不及营收规模。

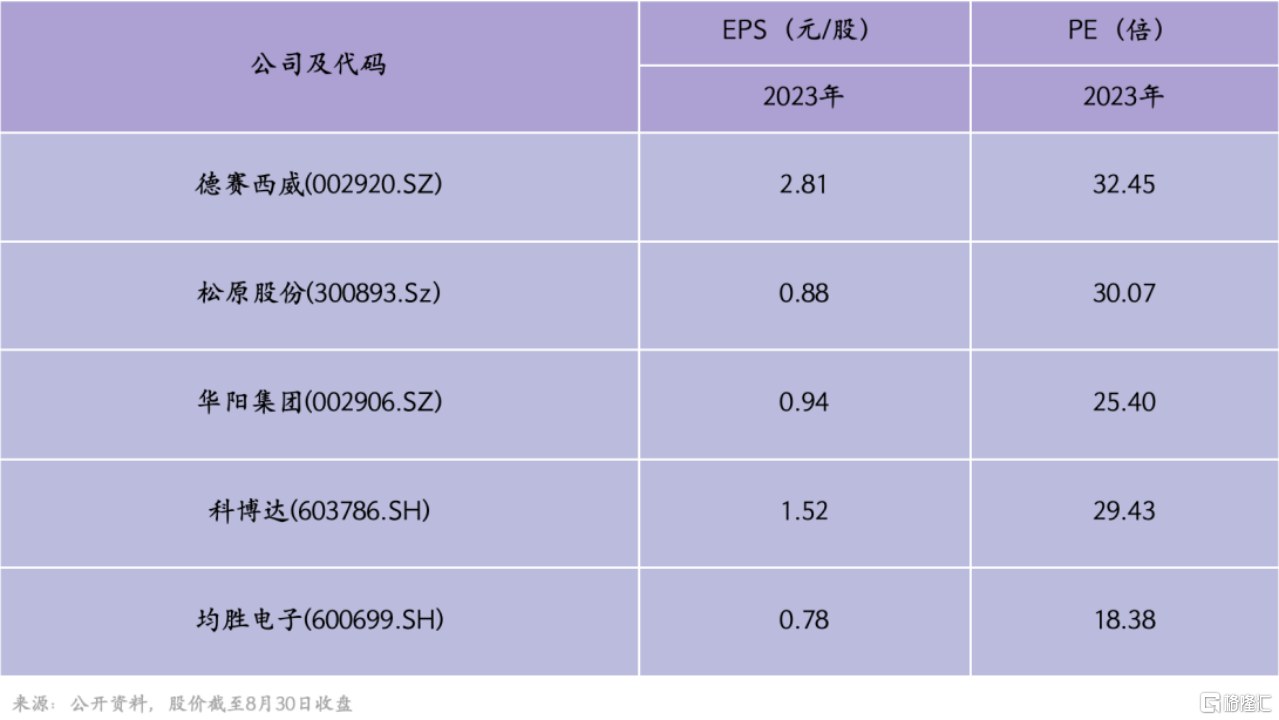

进一步选取几家汽车电子企业作为可比公司。均胜电子的营收是德赛西威的两倍多,但估值不到德赛西威的一半。计算得出,截至2024年8月30日收盘,德赛西威、松原股份、华阳集团、科博达的PE分别为32.45、30.07、25.40、29.43。

可比公司的平均PE水平为29.34,而均胜电子为18.38远低于同行。从这一点看,均胜电子明显被低估。

汽车安全稳居龙头,汽车电子厚积薄发

回到经营层面看发展潜力,以汽车安全和汽车电子业务双轮驱动,长期来看,均胜电子依然具备相当强劲的盈利增长动能。

在汽车安全领域,均胜电子继续保持全球领先地位。上半年,公司在全球被动安全市场占有率仅次于奥托立夫,位居全球第二、中国第一。最新研究报告指出,市场规模稳步增长且竞争格局稳定,均胜电子预计将充分受益于全球汽车安全市场增长。

目前公司产品已覆盖中国新能源汽车销量榜Top10的车企/品牌。随着公司逐步优化全球产能布局,推进国内扩产速度,进一步供应比亚迪、零跑、奇瑞等客户,释放规模效应,汽车安全业务营收和利润有望持续增长。

与此同时,均胜电子加速推动汽车智能化产品研发和落地,多点布局智能座舱、智能驾驶、智能网联、新能源管理等业务,形成了全面的汽车电子生态布局。在“车路云一体化”概念持续升温的背景下,公司可以说全面抓住风口,面向万亿级别的蓝海市场。

具体来看:

1)智能座舱

均胜电子的智能座舱产品从域控制器到操作系统,具备整体软硬件解决方案能力,产品全球供货以达到千万台级别。

目前公司正持续推进多屏联动、多模态交互和AI主动交互的智能共情座舱研发,同时面向下一代舱驾融合趋势,融合驾乘人员安全检测、行泊辅助等功能。值得注意的是,在域控制器领域,公司与华为深度合作的Hicar、鸿蒙座舱等创新产品技术正不断推向市场。

得益于领先的智能化水平,华为鸿蒙智行旗下新车型爆款频出,以问界系列为代表的产品销量屡创新高。基于公司和华为合作时间较长且合作关系稳定,且座舱域控制器与品牌粘性较高,随着更多新车型路线量产落地,将为均胜电子持续贡献业绩增长。

今年均胜电子子公司均联智行与华为续签全面合作协议,深化HUAWEI HiCar一站式服务,提供全球化软件开发和技术支持。为车企提供出海服务,公司全球化的专业团队资源和丰富的项目经验收获广泛认可。

2)智能驾驶

均胜电子在智能驾驶业务上推出三大核心产品线,产品性能及技术参数在行业领先。公司与比亚迪在汽车电子控制及智能驾驶系统领域有深入合作,为其新能源汽车提供智能化解决方案。

公司分别与高通、地平线和黑芝麻等不同芯片平台合作,推出智能驾驶域控制器和中央计算单元产品,已发布基于高通芯片的智能驾驶域控制器产品nDrive H系列,基于地平线芯片的nDrive M系列等产品。基于国内和国外市场的不同特点,公司分别布局基于国内外芯片平台的 SmartCamera(前视一体机)业务。均胜电子已具备多芯片平台布局的能力,进而满足多元化需求。

根据高工产业研究院数据,2023年,地平线在中国低阶、高阶智驾芯片市场的占有率都排第二,分别为21.3%和35.5%。公司与地平线等合作进度领先,智驾芯片市场蛋糕不断被做大的同时,均胜电子也将加速扩大市场份额。

3)智能网联

均胜电子作为全球最早实现量产车路协同产品的厂商,主要提供5G-V2X车路协同解决方案及5G-V2X集成式数字智能天线解决方案,智能网联系统已迭代至第四代,成为部分法系、德系和中国新势力车企的核心供应商。公司不久前斩获价值18亿元的新订单,两年内累计订单总额接近百亿元人民币。

公司在智能座舱及车路云协同方面,也有前沿的技术或实际项目落地。比如依托5G+C-V2X技术全球首发量产优势积极参与构建智能交通生态系统,成功获取宁波高新区车路云一体化项目,为智慧城市的建设提供强有力的技术支撑。

前瞻产业研究院报告预测,2030年中国智能网联汽车市场规模有望突破5万亿元,“车路云一体化”相关市场规模将超14万亿元,智能网联汽车市场规模将步入快速增长阶段。

智能网联汽车的产业链是传统汽车产业链的升级与延伸,核心价值也由整车制造向两端转移,核心软硬件供应商将拥有更多话语权。反映在毛利率水平上,是激光系统、高精度定位、芯片等上游核心零部件毛利率水平高达45%以上,因此均胜电子面向的是一个量价双增的成长空间。

4)新能源管理

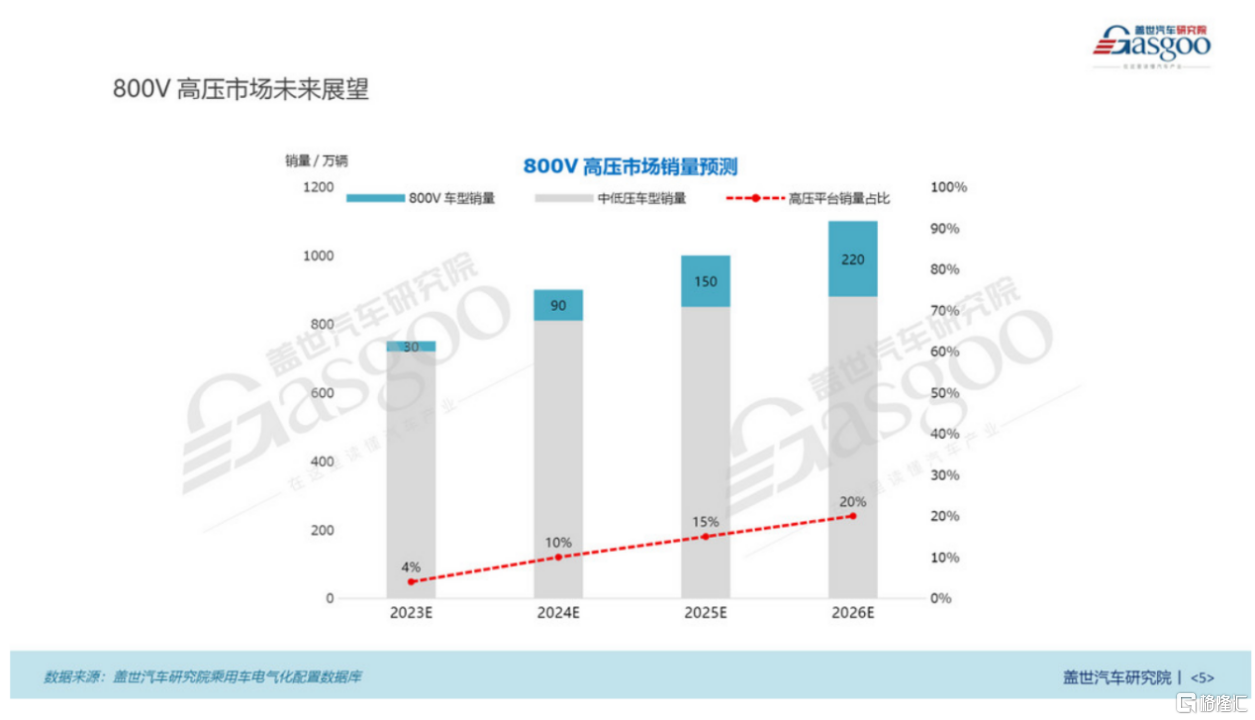

均胜电子在BMS领域积累深厚,拥有全电压平台研发与制造优势,目前已涵盖12V、48V、400V和800V等多电压平台。基于在800V高压快充领域的先发优势及量产经验丰富,公司近期又拿下了价值130亿元的巨额订单,全生命周期订单已经突破了220亿元人民币,将逐步贡献业绩增量。

近年来,800V高压车型销量、车型数量逐年增长,市场渗透率稳步上升。随着技术的不断完善,800V高压系统有望成为电动汽车行业的主流趋势。均胜电子成为全球主流车企首选的合作伙伴,此前为Taycan提供了高压升压模块,侧面验证了公司的技术优势,将吸引车企客户从而不断斩获订单。

因此,在汽车安全领域,均胜电子是当之无愧的龙头。在汽车电子领域,从中短期来看,公司在手订单相当充足,为后续业绩增长带来充足的确定性和成长性。长期来看,随着800V高压平台渗透率提升、智能座舱域控制器放量,以及高毛利率的智能网联业务占比提升,均胜电子的毛利率有望稳步提高,随着合作客户和项目增加,将增厚盈利弹性。

总结:

据统计,近期开源证券、西南证券、财信证券等10家券商机构维持均胜电子“买入”或“增持”评级,看好其发展前景。

考虑到公司当前估值较低,业绩增长确定性和成长性兼具,其投资价值愈发凸显。随着外部积极因素推动、内部估值压制因素逐渐散去,潜力将随之释放。可以期待在后续几轮财报周期中,观察业绩表现并获得更充分的数据支持和验证。均胜电子值得更多期待。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26