丰巢冲刺港股IPO!今年刚刚扭亏为盈,价值几何?

8月30日,丰巢在港交所提交上市招股书,拟于主板上市。保荐机构为华泰国际。若此次丰巢能顺利上市,将成为顺丰系第5个IPO。

了解丰巢

2015年6月,丰巢由顺丰、韵达、申通、中通及普洛斯共同投资5亿成立。其中,顺丰持股35%,申通、中通、韵达各持股20%,普洛斯持股5%。

自成立以来,丰巢获得多轮融资,2017年1月,丰巢获得25亿元融资,投资方包括顺丰投资、申通、韵达、国开金融、鼎晖投资等。2018年投资方再度追加战略融资,丰巢估值达90亿元。

2021年,红杉中国等投资方共同向丰巢出资4亿美元,获得12.13%股份,按此计算,丰巢投后估值约为32.98亿美元,约合230亿人民币,成为估值超百亿的独角兽。

2024年4月,胡润研究院发布的《2024全球独角兽榜》显示,丰巢估值250亿元,位列榜单第270名。

在经历了多轮融资及股权变动后,招股书显示,王卫及其全资持股的明德控股为丰巢的控股股东,王卫持股36.54%。此外,中国邮政集团持股17.01%,川发龙蟒、普洛斯分别持股6.05%、5.52%。若此次丰巢能顺利上市,将成为顺丰系第5个IPO。目前,顺丰系旗下已有顺丰控股、顺丰房托、嘉里物流、顺丰同城4家上市公司。

这家公司业绩咋样?

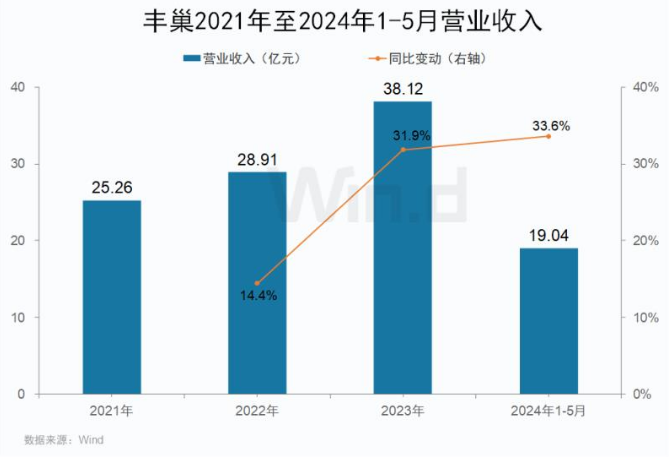

WIND数据显示,丰巢2021年、2022年、2023年、2024年1-5月营业收入分别为25.26亿元、28.91亿元、38.12亿元、19.04亿元,归母净利润分别为-20.71亿元、-11.66亿元、-5.42亿元、0.72亿元。整体来看,丰巢营业收入稳步上升,不过,2021年至2023年持续录得亏损,累计亏损额达37.79亿元,招股书表示,连续亏损主要是由于投资建设及运营作为其服务基础的丰巢智能柜网络产生的巨额成本及开支。中银证券分析,从财务指标看,公司已经实现盈利,这意味着其商业模式已经得到市场验证。

根据IPO申请,丰巢此次募集所得资金将主要用于扩展并优化丰巢智能柜网络,加强增值服务的服务能力和范围等。

丰巢坐拥33万组智能柜,覆盖31个省份21万个社区,共计约2990万个格口,年配送包裹达65亿件,是名副其实的快递柜一哥。从丰巢收入构成来看,作为其主打业务的快递末端配送服务(快递员派件入柜)收入,占总收入的比例从57.6%下降至2024年前五个月的40.8%,收入增速从2022年的15.8%放缓至2023年的8.9%。

2024年前五个月,丰巢向顺丰采购额占同期总销售成本的45%达6.32亿元,顺丰控股同时也是丰巢的最大客户,录得收入达7000万元,占同期总收入的3.7%。

从业务量上看,2021~2023年,丰巢末端所交付的包裹数量分别为62.04亿件、58.23亿件及64.63亿件。用户通过丰巢寄送的包裹数量分别为1.14亿件、1.42亿件、2.33亿件,三年的复合年增长率为42.8%。结合同期全年快递业务量测算,丰巢配送和寄送的包裹量约占全国的5%~6%。

丰巢招股书还披露,其智能柜格口周转率由2022年的65.7%增加至2023年的72.9%,并于截至2024年5月31日的五个月达至74.6%,以彰显其业务模式的可持续性。

另外,这个数据也值得关注:今年前5个月,丰巢洗护服务订单数量达到约96.2万份,并累计为35个行业约6000个广告主提供服务。

丰巢表示,未来将扩大并优化丰巢智能柜布局,增强末端物流服务能力;以创新提升增值服务能力,更好地满足地方社区需求;投资技术创新,并提高运营效率;推动行业标准向前发展并加强人才库。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47