ETF市场日报 | QDII反弹!万家港股央企红利ETF(159333)明日上市

2024年9月2日,Wind数据显示,A股三大指数集体走弱,成交额持续缩量。保险板块逆市走强,QDII涨幅居前;半导体、航空航天板块跌幅居前。

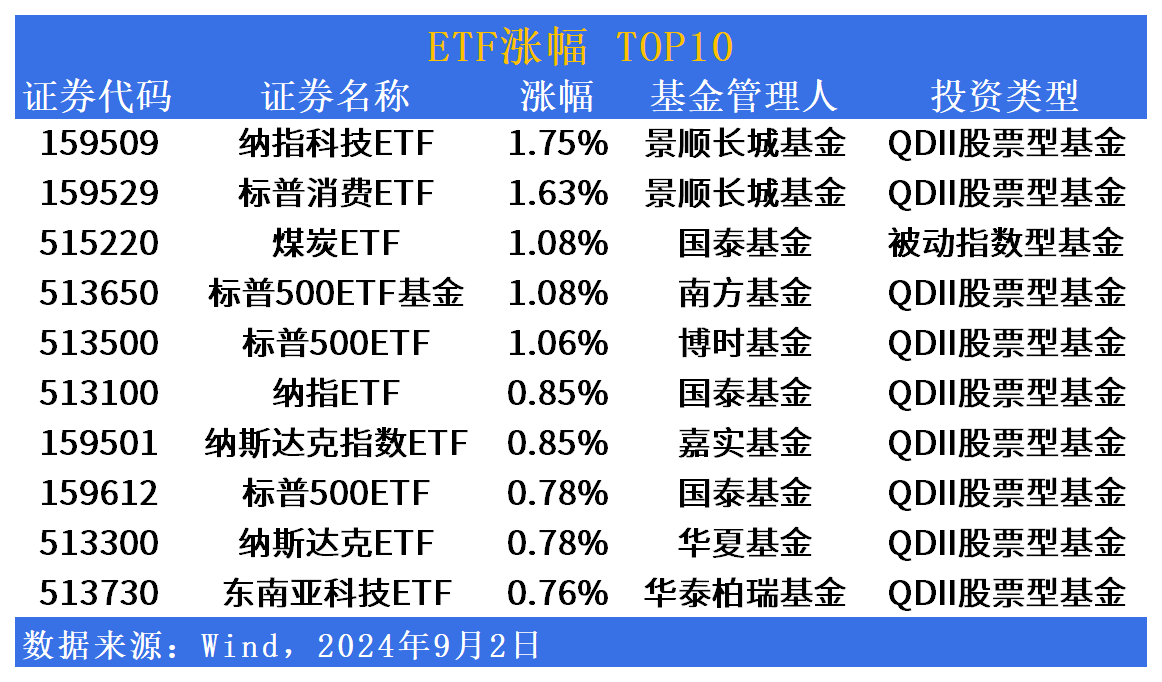

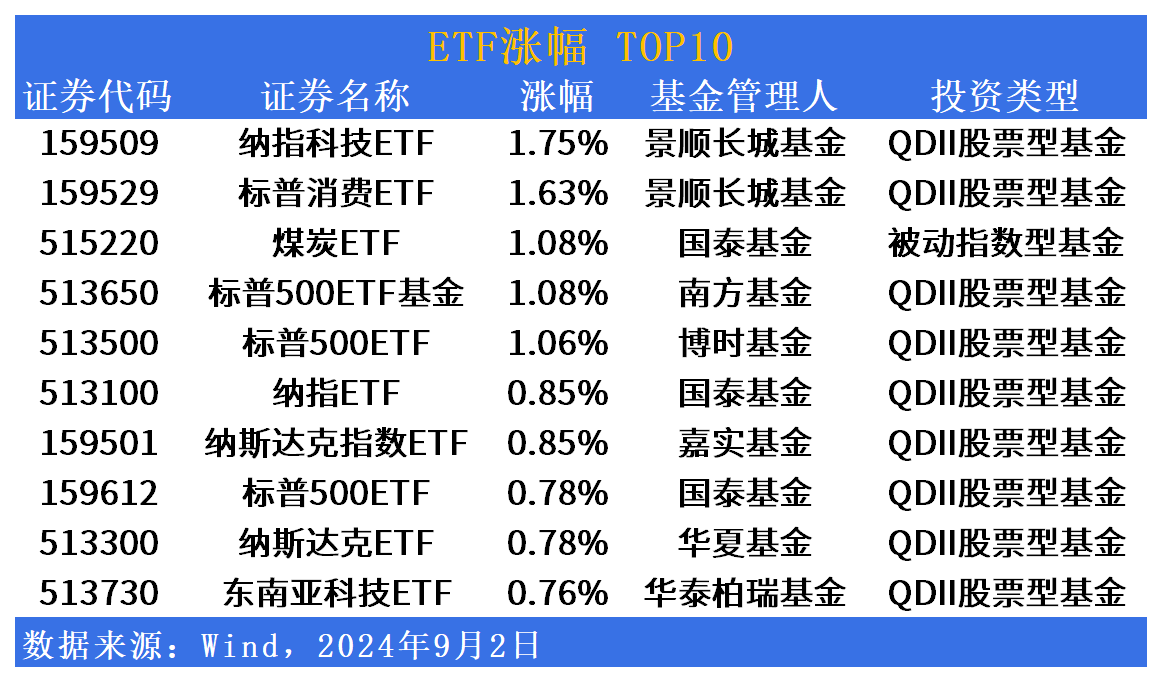

涨幅方面,纳指科技领涨,QDII反弹

具体来看,纳指科技ETF(159509)领涨,达1.75%。标普消费ETF(159529)、标普500ETF基金(513650)涨超1%,纳指ETF(513100)、纳斯达克指数ETF(159501)、标普500ETF(159612)、纳斯达克ETF(513300)、东南亚科技ETF(513730)等QDII跟涨。

国信证券认为,近年来,全球经济环境的复杂性和不确定性逐步加剧,通过跨地域、跨资产类别的分散投资,可以帮助投资者有效降低单一市场或资产的不利变动对整个投资组合的影响,同时捕捉到不同市场的投资机会,而能否真正实现风险分散的关键是投资标的间的相关性如何。如果投资组合中的资产价格波动高度相关,那在市场下跌时会同时受到影响,减弱分散投资的效果,反之,资产间的相关性越低,风险分散的效果则越好。

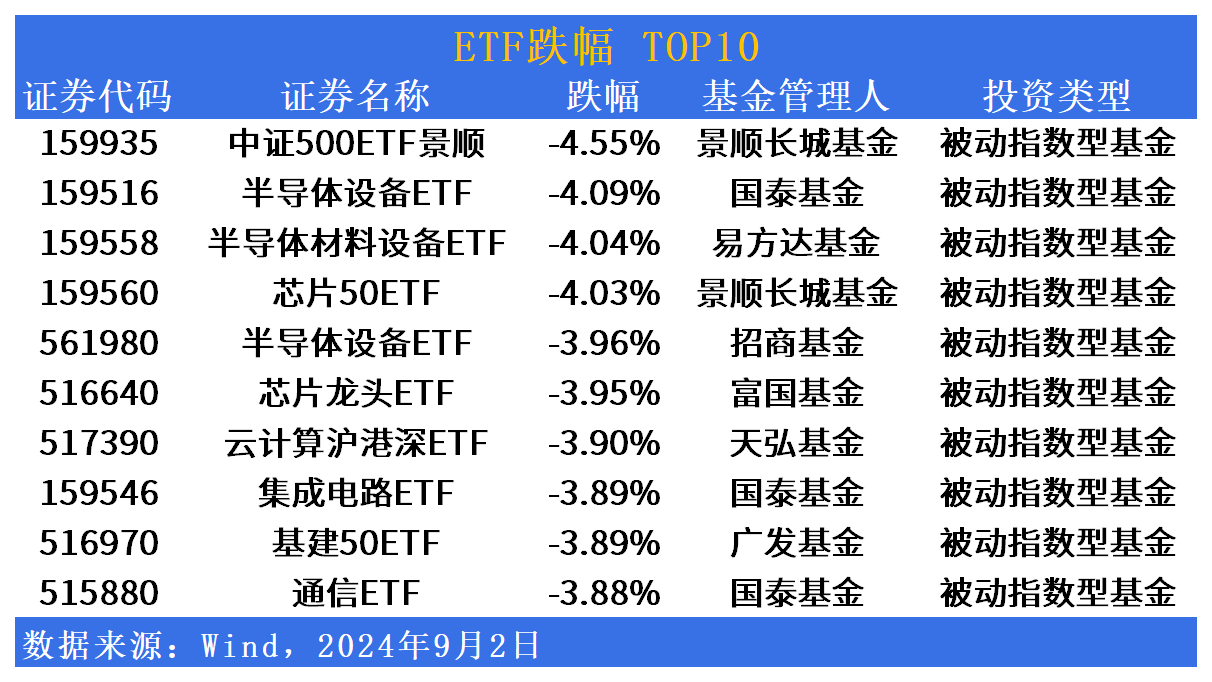

跌幅方面,半导体、云计算跌幅居前

东莞证券指出,截至2024年8月31日,申万半导体板块半年报均已披露。从半年报业绩看,申万半导体板块24Q2经营业绩实现同比、环比大幅增长,产业链复苏趋势正式确立。进入2024年以来,伴随着下游需求回暖及厂商持续推进库存去化,半导体行业正式进入上行周期,半导体设备材料、

存储、CIS等细分板块龙头企业24Q2业绩均实现同比、环比大幅增长,且受益消费类电子需求强劲,苹果、高通、联电等海外企业最新财季业绩高于预期,表明行业景气度延续。我们认为行业仍在相对底部区间,可关注Q2表现相对较好的半导体设备与材料、存储、CIS、封测等细分板块。

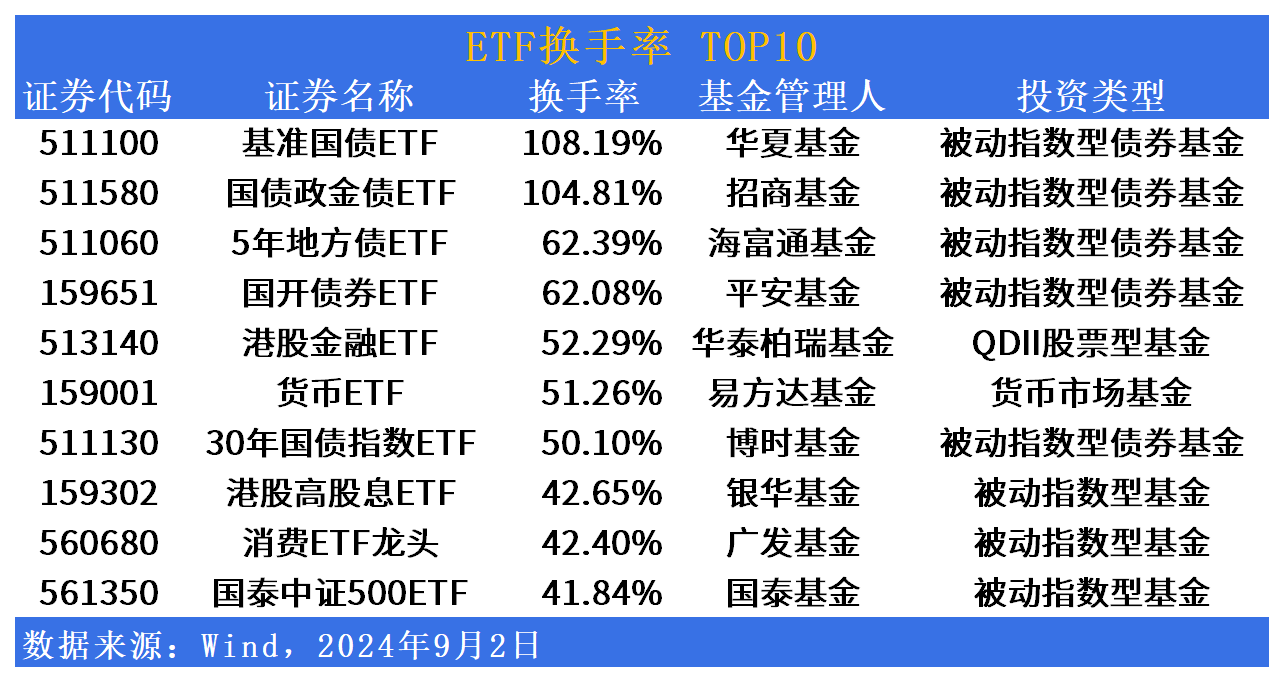

活跃度方面,ETF成交额回升,换手率下滑显著

成交额方面,ETF市场总体成交额保持在千亿元之上。两只货基华宝添益ETF(511990)、银华日利ETF(511880)成交额分别达170亿元和110亿元。沪深300相关成交额回落。

换手率方面,基准国债ETF(511100)换手率居首,回落至108%。国债政金债ETF(511580)换手率超100%。

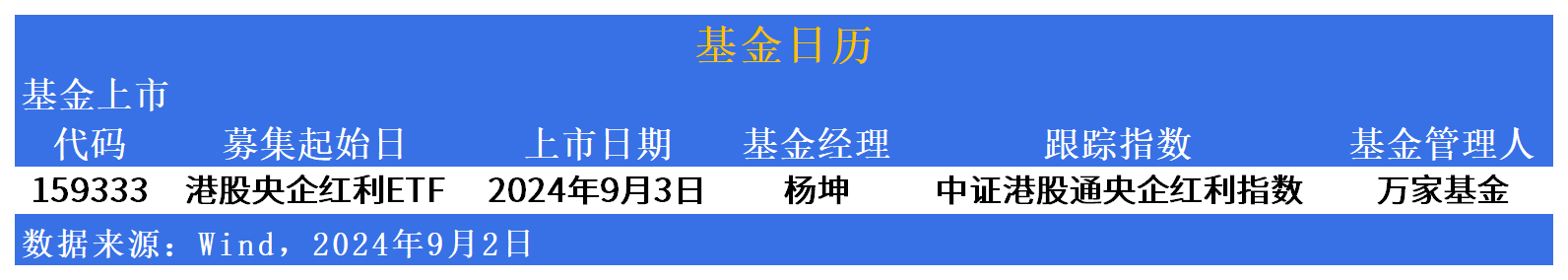

ETF发行市场方面,万家基金港股央企红利ETF(159333)明日上市

万家基金港股央企红利ETF(159333)紧密跟踪中证港股通央企红利指数从港股通范围内选取中央企业实际控制的分红水平稳定且股息率较高的上市公司证券作为指数样本,以反映港股通范围内股息率较高的央企上市公司证券的整体表现。

浙商证券认为,当前国内经济不确定性仍存在,市场投资者风险偏好整体依然偏低,依然更倾向于投资低风险、高流动性资产。以十年期国债收益率表征无风险利率,当前该收益率已下行至近十年新低,或表明市场资产整体回报率持续偏低。且6月最新数据显示M2-MI剪刀差依然在近十年98.30%的高分位水平,也一定程度说明资产荒格局依旧未改。

而当前红利资产股息率相对无风险利率的溢价仍在历史高位,资产荒背景下性价比仍显著。如下图所示,中证红利指数股息率相对十年期国债收益率的溢价仍在近十年75%分位之上,对于追求高票息资产的刚性负债端资金仍有较显著配置优势。考虑到未来利率仍将维持低位,短期央行借债造成的流动性收紧或成为红利资产的配置窗口。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47