东吴证券:给予中国建筑买入评级

东吴证券股份有限公司黄诗涛,房大磊,石峰源,杨晓曦近期对中国建筑进行研究并发布了研究报告《2024半年报点评:新兴领域表现亮眼,海外订单迅速增长》,本报告对中国建筑给出买入评级,当前股价为5.39元。

中国建筑(601668) 投资要点 事件:公司发布2024年半年报,实现营业收入11446亿元,同比+2.8%,归母净利润294.5亿元,同比+1.6%;其中单Q2实现营业收入5953亿元,同比+1.2%,归母净利润145.3亿元,同比+2.1%,基本符合预期。 公司抢抓重点领域发展机遇,新房建及基建新兴领域表现亮眼:24H1房建/基建/房地产开发/勘察设计业务分别实现新签合同额15320/7491/1915/72亿元,同比分别+5.7%/+34.9%/-20.6%/-9.2%;分别实现营收7493/2695/1164/5.4亿元,同比分别+1.7%/+11.7%/-8.7%/+2.8%;分别实现毛利率6.9%/10.2%/19.4%/17.0%,同比-0.2/-0.3/+1.3/-0.1pct。房建业务方面,公司聚焦中高端“新房建”领域,承接京东方第8.6代AMOLED生产线项目总包工程、杭州电子科技大学集成电路产业学院等项目,在工业厂房/科教文卫领域实现新签合同额2891/2695亿元,同比+26.1%/+3.3%;基建业务方面,公司在光伏、风电、核电及环保领域取得新开拓,能源工程/水务及环保/水利水运领域分别实现新签合同额2609/794/277亿元,同比+230.4%/+49.2%/+42.5%;此外,公司境外业务新签合同额同比大幅增长107.4%至1291亿元,公司持续深耕重点区域和国别市场,在东南亚、中东、非洲、港澳地区均有重大项目落地。 期间费用率管控得当,现金流由于经营性应收项目新增较多而略有承压:(1)24H1公司销售/管理/研发/财务费用率分别为0.3%/1.5%/1.5%/0.9%,研发费用率同比-0.2pct,其余费用率基本持平,期间费用管控得当;(2)资产/信用减值损失分别为-36.7/-54.1亿元,同比-20.4/-8.2亿元,资产减值损失增加较多主要是由于存货与合同资产余额增加导致跌价损失计提增加;实现归母净利润率为2.6%,同比基本持平;(3)24H1公司经营活动净现金流为-1088亿元,同比多流出982亿元,主要是受到应收账款、存货等经营性应收项目规模大幅增加所致;收现比/付现比分别为87.5%/97.3%,同比-11.2/-1.2pct;(4)截止24H1末公司带息债务余额为9162亿元,同比+1293亿元,资产负债率为76.3%,同比+0.8pct。 积极发挥智慧建造、专业化分工等优势,为项目承接和履约提供有力支撑:公司首创装配式建筑一体化施工作业集成平台,发布无人化梁场UBF2.0技术、“路智纵横”道路附属智能建造体系等,加快智能化建造布局;各专业板块和子企业布局更趋合理,为建筑的高效、高质量建造进一步赋能。 盈利预测与投资评级:公司是全球规模最大的工程承包商,新一轮国企改革驱动经营质量进一步提升,“一带一路”倡议带来海外发展新机遇。我们维持公司2024-2026年归母净利润预测为575/609/655亿元,8月29日收盘价对应PE为3.8/3.6/3.3倍,维持“买入”评级。 风险提示:房地产行业景气恢复不及预期;基建投资增速不及预期;“一带一路”提振海外业务不及预期;国企改革推进不及预期。

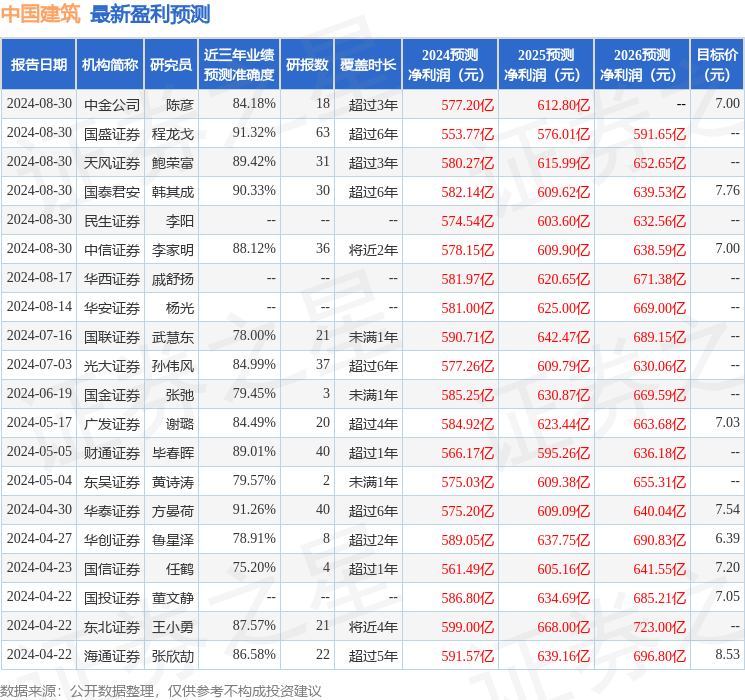

证券之星数据中心根据近三年发布的研报数据计算,国盛证券程龙戈研究员团队对该股研究较为深入,近三年预测准确度均值高达91.32%,其预测2024年度归属净利润为盈利553.77亿,根据现价换算的预测PE为4.05。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级14家,增持评级2家;过去90天内机构目标均价为7.35。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26