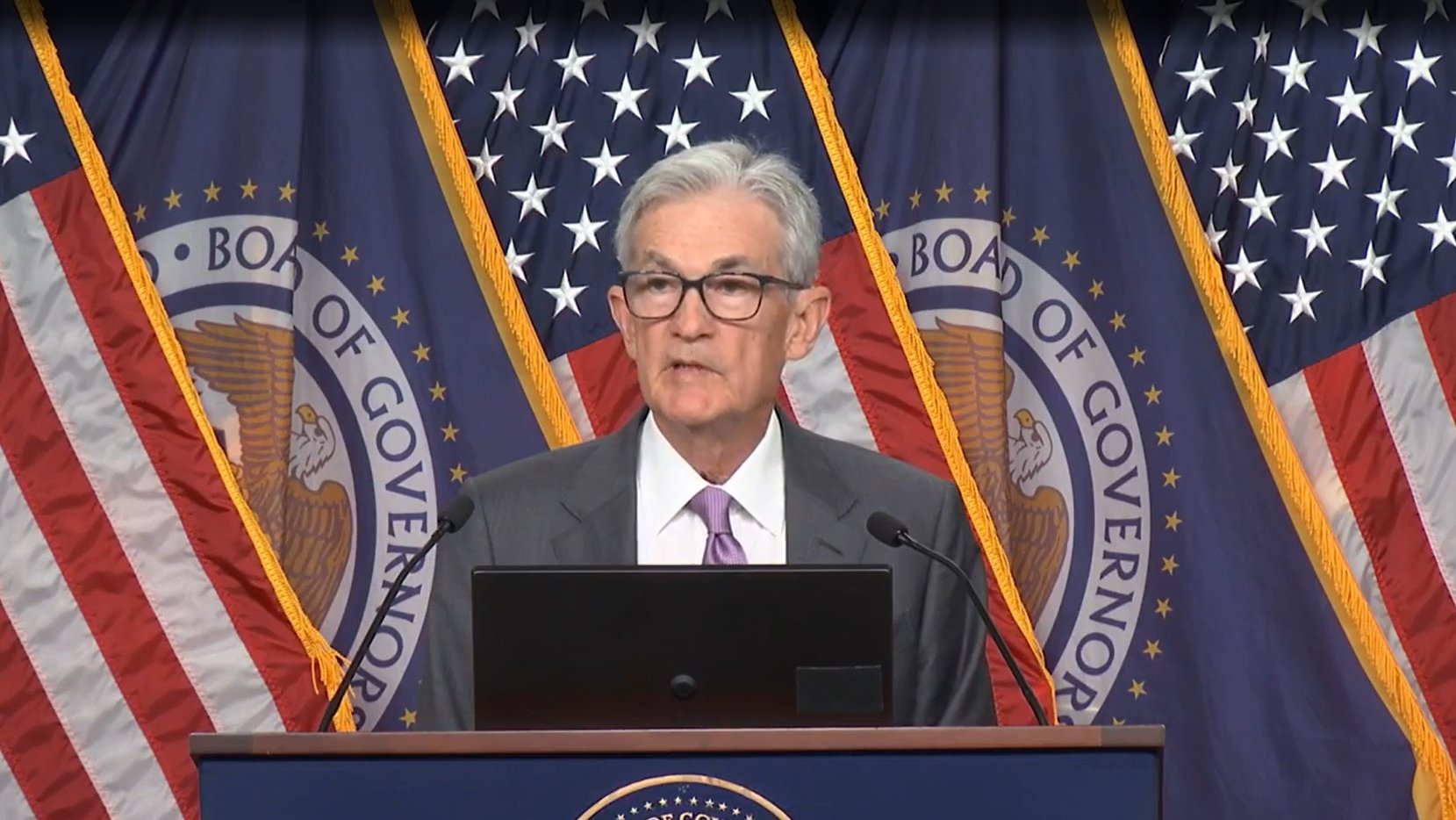

杰克逊霍尔年会在即,鲍威尔迎关键时刻

备受瞩目的全球央行年会即将拉开帷幕,市场目光正紧盯鲍威尔。

8月22日至24日(周四至周六),杰克逊霍尔经济政策研讨会将在美国怀俄明州举行。

全球主要央行政策制定者、顶级经济学家、学者将齐聚一堂,共同讨论全球经济状况。

其中,最大亮点莫过于美联储主席鲍威尔将在周五发表的主题演讲,预计他或暗示美联储接下来的政策方向。

周四,在市场押注美联储宽松政策临近之下,美元在近八个月低位窄幅震荡,现报101.229。

美联储的政策拐点

过去两年里,鲍威尔一直决心战胜通胀,即便可能导致经济衰退。

自2022年开启新一轮加息周期以来,美联储已经连续11次加息,累计加息幅度高达525个基点,开启了美联储历史上最快的加息周期。

不过去年7月开始,美联储便没有再调整过货币政策。目前,联邦基金利率目标区间为5.25%至5.5%,为23年来最高的利率水平。

但随着通胀在美联储2%的目标上取得进展,降息的呼声越来越高。

而眼下,市场的分歧已经不是美联储会否降息,而是降息多少的问题。目前,外界普遍预计9月或降息25个基点。

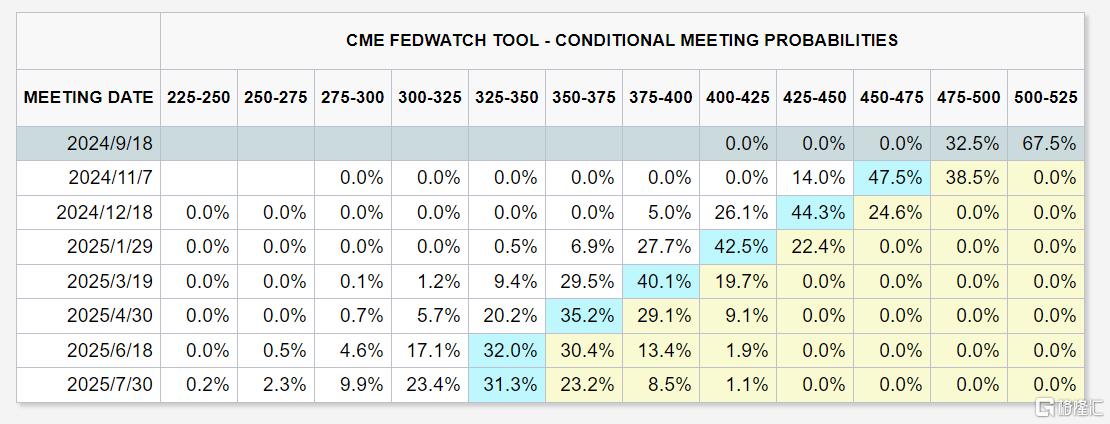

据CME美联储观察工具,交易员预计9月降息50个基点的概率为32.5%,降息25个基点的概率为67.5%。预计美联储将在今年降息100个基点。

美联储刚刚公布的7月会议纪要也透露出“鸽”声,暗示9月降息。

纪要显示,绝大多数的决策者也认为,最近的数据增强了他们对通胀持续向2%迈进的信心。如果数据继续大体符合预期,那么在9月会议上降息可能是合适的。

另外值得关注的是,劳动力市场发出危险信号。

此前,美国7月非农就业人数大幅低于预期,当月仅新增了11.4万个岗位,同时失业率超预期升至了4.3%,触发了预示经济衰退的“萨姆门槛”。

昨天,美国非农修订数据发布。数据显示,2023年4月-2024年3月期间,美国的新增非农就业人数下修了81.8万人,为2009年来最大值。

数据的大幅下修,说明美联储可能低估了劳动市场的疲软。

在9月议息会议前,7月CPI、8月非农、8月CPI等数据的发布将成为美联储降息节奏的重要信号。

此前,鲍威尔也曾表示,如果通胀数据有进一步的进展,将支撑美联储9月降息。

年内,美联储政策会议还有三次,分别在9月、11月、12月。

交易员们普遍认为,随着通胀逐渐回落至2%的目标,美联储可能将选择通过降息来应对劳动力疲软的迹象。

鲍威尔会释放怎样的信号?

不过就眼下的杰克逊霍尔全球央行年会来说,鲍威尔预计仍将采取温和的语气,不敢大胆唱“鸽”。

一方面,他需要给出9月美联储足够有力的降息理由;另一方面,又不能引发市场对经济担忧。

“美联储传声筒”Nick Timiraos撰文指出,美联储抗击通胀的最后阶段是决定成败的时刻。鲍威尔希望在不出现衰退的情况下降低通胀,而接下来的几个月将是至关重要的。

如果他成功地实现经济软着陆,即在失业率不大幅上升的情况下降低通胀率,这将是一项值得载入央行名人堂的历史性成就。

如果他失败了,在高利率的重压下,经济无论如何都会陷入衰退,他将证明上述关于美联储的古老格言。

德意志银行首席美国经济学家Matthew Luzzett也表示,鉴于美联储对经济数据的关注,鲍威尔很难在杰克逊霍尔预先承诺一个特定的轨迹。

高盛则表示,鲍威尔最重要的是在讲话中展示对通胀的信心。

“考虑到7月FOMC会议后公布的数据,我们预计鲍威尔将对通胀前景表达更多信心,并更加强调就业市场的下行风险。”

高盛指出,近期失业率的上升,以及就业市场其他较为疲软的指标,应该会促使美联储加快降息步伐。

不过,该行目前预计不会降息50个基点。预计9月、11月和12月将连续三次降息25个基点,明年还会进一步按季度降息,目标是将利率降至3.25%至3.5%之间。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47