红利风格回调,现在会是入场机会吗?

5月以来,红利指数大都出现了明显回调,典型的如中证红利、红利低波、央企红利,很多投资者关心红利策略真的扑街了吗,后续还能入场吗?今天我们就一篇文章解答这些问题。

第一个问题,红利策略真的不灵了吗?

一方面,红利指数上半年涨幅是明显跑赢大盘的,比如红利低波100全收益指数跑赢沪深300指数5.5个点,2023年初以来更是跑赢了39个点,持续上涨后出现回调亦是情理之中。

另一方面,在高红利这个大的主题下,其实还有一些隐藏的细分板块风头正劲。

典型的是银行。比如国有四大行股价不断创出新高,甚至,8月20日工商银行总市值一度超过中国移动,成为A股上市公司的市值榜首。而截至8月20日,从整个银行板块表现来看,年初至今银行板块已累计上涨31.63%,涨幅位居各行业板块第一,大幅跑赢沪深300指数。

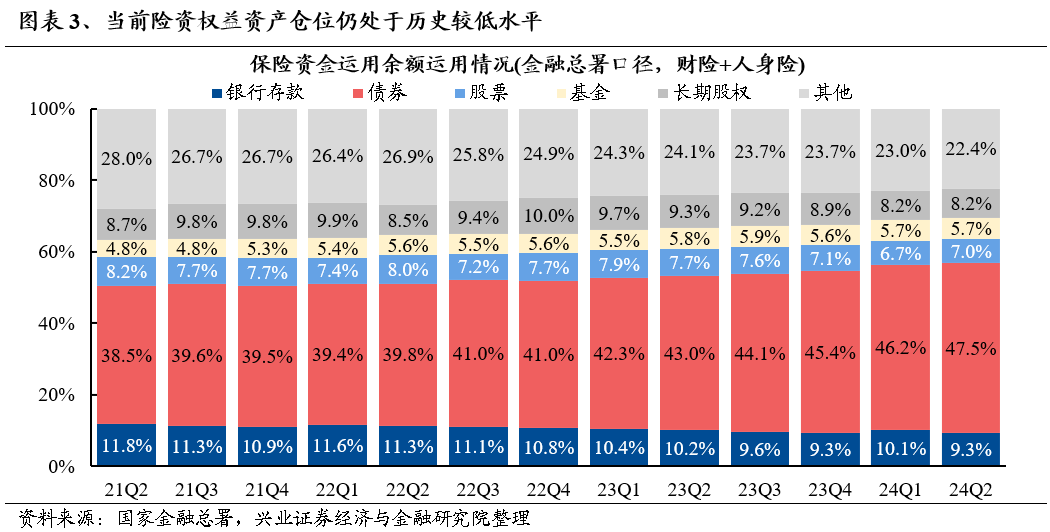

银行之所以表现如此强劲,不仅由于其作为沪深300和上证50指数里的第一大权重行业,所以大大受益于国家队资金增持,也因为保险资金的大量流入——根据国家金融总数公布的数据,截至2024年6月,今年保险公司保费收入累计同比增长10.65%,保险资金运用余额也较年初增长9.62%,带来险资大量的配置需求,为银行股注入了大量的流动性。

再加上在基本面的下行周期里,实力雄厚的大行具备更强的风险抵御能力,而工行哪怕已经涨了大半年,PB水平也就0.64左右,仍然属于很低的水平。由此,银行板块得到机构资金、个人配置的青睐也就顺理成章了。(数据来源:同花顺iFinD,个股仅作示例,不作推荐)

从分红来看,银行也的确不负众望——据悉,A股42家上市银行中,其中41家上市银行2023年度计划分工总额超过6000亿元,同比增长逾4%,从股息率来说,2023年上市银行的股息率更是达到8.69%的水平!

除此之外,绿色电力——一个听起来似乎很小众的“隐藏”的高红利板块,也在悄悄吸引关注。我们以国证绿色电力指数为例,它的成分股以大型央企能源股为主,比如中国核电、长江电力、国投电力等。2023年,这只指数的股息率在2.4%左右,市场也预期这些企业将响应政策继续提高分红。不仅如此,随着地方财政压力加大,电力等公共品价格上涨趋势较为明确,预期将改善绿电板块的整体盈利。也因此,上半年绿电指数涨幅13.47%,大幅跑赢大盘。

也就是说,红利风格的回调属于意料之中,同时将高股息这个风格扩散到了其他细分板块,行情仍处于深度演绎阶段。

那所以,往后看,高红利资产还能入吗?

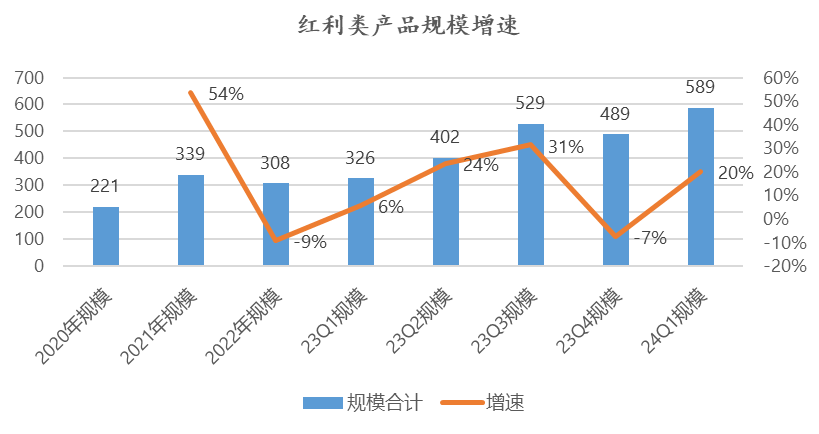

我们从大的背景来看,目前存款利率持续下行,金融市场波动比较大,投资者的情绪偏投资谨慎,高红利这样的防御类板块有望持续受到青睐——我们看发达国家比如日本的发展历程,也有过这样的经验。实际上,A股红利相关产品数量、规模也的确在持续增长。

数据来源:Wind, 统计红利相关指数产品,基准包括:上证红利、中证红利、红利低波100、中证红利低波、深圳红利

还有很重要的一点,就是看增量资金来源的情况。如前所属,保险资金上半年为高红利板块注入了大量流动性,那往后呢?根据国家金融总署和兴业证券的数据,目前保险资金的权益仓位仍然处于比较低的水平,由于这些资金是长线资金,天然更青睐估值低、分红高的红利板块,所以后续有望继续配置红利板块、推动相关资产的表现。

而从历史上来看,红利资产的的确确成为这一轮周期中持续表现良好的品种,甚至可以说,在A股走过这一轮牛熊周期时,红利一直处于牛市。比如红利低波100指数过去五年涨幅在44%以上,跑赢了沪深300指数50个点以上,且整体趋势向上。

未来在政策持续引导下,预计未来A股分红比例以及股息率均有望进一步得到提升,高股息资产的投资逻辑有望持续强化。天弘基金认为,红利策略在未来一段时间内仍然会是共识非常广的投资策略。

对于普通投资者来说,红利策略基金比高股息个股的选择相对更简单、更容易、风险更小一些。而在比较传统的红利低波100、央企红利50指数之外,投资者也可以关注银行、绿色电力、龙头家电等历史分红较高的高红利资产。天弘高红利系列,打包A股高分红资产,包含天弘中证银行(A:001594;C:001595)、天弘国证绿色电力(A:017174;C:017175)、天弘国证龙头家电(A:013053;C:013054)、天弘红利低波100(A:008114;C:008115)、天弘中证央企红利50(A:021561:C:021562)、天弘红利智选(A:020799;C:020800),满足你配置红利板块的投资需求。感兴趣的投资者在支付宝平台搜索“天弘基金”即可布局。

风险提示:本处的“高红利资产”是指投资于历史分红率较高的公司、以红利投资策略为重要投资策略的资产,包括银行、绿色电力、家电、红利指数等。

沪深300近5年收益为36.0695%(2019),27.2106%(2020),-5.1986%(2021),-21.6328%(2022),-11.3782%(2023)。红利低波100全收益指数近5年收益为:16.88%(2019),2.34%(2020),19.27%(2021),0.77%(2022),13.26%(2023)。观点仅供参考,不构成投资建议,市场有风险,投资需谨慎。基金过往业绩不代表未来表现,基金管理人及基金经理管理的其他基金的业绩并不构成对本基金业绩表现的保证。投资者在购买基金前应仔细阅读基金招募说明书与基金合同,请根据自身投资目的、投资期限、投资经验等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。指数基金存在跟踪误差,指数业绩表现不代表具体产品业绩表现。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47