Hims & Hers Health是一份健康的礼物

有外国分析师认为,Hims & Hers Health现在处于一个非常奇怪的状态。一方面销售额飞速增长,一方面股价又在财报后抛售。这让本来就被低估的股票又创造了更好的机会。

作者:Stone Fox Capital

奇怪的是,Hims & Hers Health(下称Hims)报告了蓬勃发展的销售额,但该公司的股票在财报发布后被抛售。在线健康和保健平台的管理人员甚至提出了一个可持续的减肥计划,其中包括获得复合GLP-1药物。随着股价下跌,财务前景大幅改善,Hims似乎是一个不错的机会。

第二季度的大好形势

在大约两周前,Hims公布其2024年第二季度财报,从中可以看到哪怕不包括GLP-1业务也有许多上升空间的投资论点,这只股票的价值是有吸引力的。投资者应该在季度报告后得出这样的观点:该公司在减肥管理领域的上升空间远比最初想象的要大。

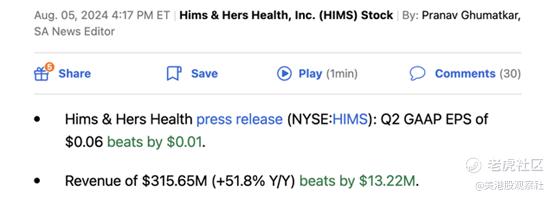

Hims报告了以下2024年第二季度的财报:

这家在线健康和健康平台报告第二季度的收入以52%的增长,比共识预期高出1300万美元。故事的真正关键是理解Hims从报告第一季度收入2.78亿美元,并指引第三季度收入达到3.75亿至3.8亿美元。

公司计划在仅仅两个季度的时间里将收入增加近1亿美元。全年的共识预期已上调至137亿至140亿美元,高于之前的128亿美元。

Hims在中点上调了超过1亿美元的收入预期,然而在这份显示销售额激增的报告之后,这只股票实际上却下跌了。整个故事归结为对销售用于减肥的复合GLP-1药物的获取感到困惑。

早在5月底,Hims推出了以低成本获取复合司美格鲁肽的病人通道。在复合GLP-1推出后,Hunterbrook Media发布了一份卖空报告,强调了一个共同主题,即公司只有在诺和诺德公司缺少这种减肥药时才能获取司美格鲁肽复合物。

在2024年第二季度财报电话会议上,首席执行官Andrew Dudum如下反驳了这一普遍论点:

Allen Lutz——美国银行分析师:太好了。然后是给安德鲁的。你能谈谈更广泛的GLP-1策略吗?我认为很明显,我们对这个机会的持久性有很多疑问。在GLP-1药物从短缺名单上消失的情况下,我们应该如何看待他在GLP-1市场上的生存能力?谢谢。

Andrew Dudum - Hims首席执行官:是的。谢谢你,Allen。(技术困难)我首先要说的是,我们目前仍然看到并且没有预料到这种变化,每天都有成千上万的病人来找我们,努力获得这些GLP-1,包括替西帕肽,在过去的几天里,它造成了很多这样的情况。我认为考虑到我们产品组合的广度这包括个性化口服化合物,正如我们在评论中分享的那样,它已经以1亿美元的运营速度增长,这是我们最快的专业领域。但除了口服化合物,品牌药物,个性化GLP-1剂量,增加了商业上可获得的剂量,以满足患者的需要,以及利拉鲁肽等非专利GLP-1,我认为我们相信,这些组合可以让客户和供应商提供真正强大的产品范围,我们认为这是非常持久的。我认为这将会存在并扩展到短缺动态之外。

我认为关于复合治疗的例外确实有先例可循,它允许我们所说的为病人提供个性化治疗。我希望临床的必要性会很清楚因为人们知道,这些药物确实有副作用。真的没有放之四海而皆准的动态。但我们认为有一个非常强大的平台,可以超越这些渠道的短缺。

从本质上讲,Hims不认为一旦Wegovy从短缺名单上撤下,对第三季度建立的减肥业务会产生任何真正的影响。第二季度收入3.16亿美元并不一定建立在这些减肥药上,这些药物在第二季度晚些时候推出,预计第三季度收入高达3.8亿美元,比最初想象的更为可持续。

个性化解决方案焦点

很多减肥业务和整体业务的持久性是Hims提供的个性化药物解决方案。这家在线健康平台并不专注于在网上销售廉价的仿制药。

该公司的用户在本季度跃升至186万。在这些订阅者中,大多数现在是30天以上的订阅者。仅在第二季度,个性化产品就同比增长164%,达到78.5万,其中42%的订户使用这些带有护城河的服务,因为其他在线健康平台不太可能提供相同的解决方案。

Hims正在迅速转向多条件产品。在许多患者的情况下,一个健康问题与其他健康问题相关,Hims侧重于同时解决这两个问题。

利润率焦点

唯一的真正负面因素是Hims在第二季度的毛利率从前一年第四季度的83%下滑至81%。考虑到减肥领域的增长,市场真的不应该对已经很强的利润率的微小下降感到担忧。

调整后的EBITDA利润率在第二季度上升至12.5%,达到3900万美元。Hims甚至将今年的EBITDA目标上调至1.4亿至1.55亿美元,高于之前的1.2亿至1.35亿美元。

市场可能不喜欢全年只有 10% 至11% EBITDA利润率的预测,尽管收入大幅增长。Hims预测长期调整后的EBITDA利润率为20%。

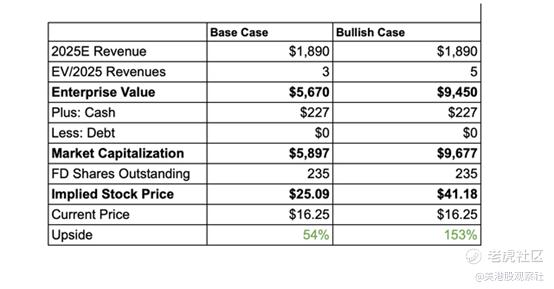

保守的看涨情景

尽管2025年的收入预测跃升至19亿美元,但该公司的市值已降至36亿美元。Hims预计将在第三季度达到60%的增长率,然而这只股票的交易价格低于2倍销售目标。在正常化的EBITDA为3.8亿美元的情况下,Hims仅以约9倍正常化的EBITDA目标交易。

该公司在季度末的现金余额为2.27亿美元,而在过去的12个月内产生了8000万美元的自由现金流。Hims突然变得非常有利可图,并且现在定期回购股票,包括仅在上个季度就回购了2000万美元。

看涨的情况是Hims在5倍预测销售目标的情况下交易。如果仅根据2025年的销售目标交易在5倍,这只股票的目标价格将为41美元。

实际上,一个实现正现金流的公司,达到60%的增长率,很容易就能以远高于5倍预测销售目标的倍数交易。如果有什么不同的话,这个目标对Hims来说是保守的。

总结

投资者从中得到的关键启示是,该股在财报前就很便宜了,而现在要便宜得多。而且,该公司的减肥计划可能比想象中的要持久得多。

$Hims & Hers Health Inc.(HIMS)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56