巨额AI支出压顶,亚马逊股价上攻乏力

与其他大型科技股相比,亚马逊(AMZN.US)在人工智能方面的大手笔投资是以牺牲利润为代价的,其股价因此受到了打击。自8月初发布收益报告以来,亚马逊的股票表现一直落后于大型股同行,当时这家电商巨头向投资者表示,它将优先考虑在人工智能计算方面的支出。此举是在一段时间的成本削减后,该公司重新转向投资模式,这段时间的成本削减导致了利润的飙升,并推动了股价的上涨,股价从2022年底的低点上涨了一倍多。

Centre Asset Management LLC首席投资官James Abate表示:“投资者担心资本支出的增加会影响现金流。与增加投资相比,亚马逊专注于提高盈利能力时,其股价往往表现得更好。”

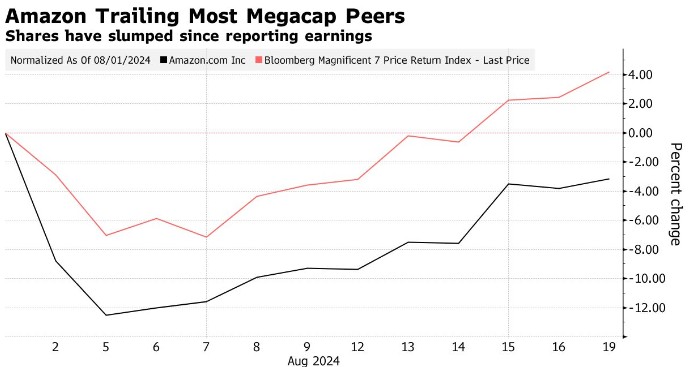

Abate补充说,这种重新转向投资支出模式的做法“让投资者意识到,该股表现优异的重要时期可能至少会暂停”。亚马逊股价仍比财报公布前的水平低3%以上,而同期彭博壮丽七雄指数上涨了约4%。

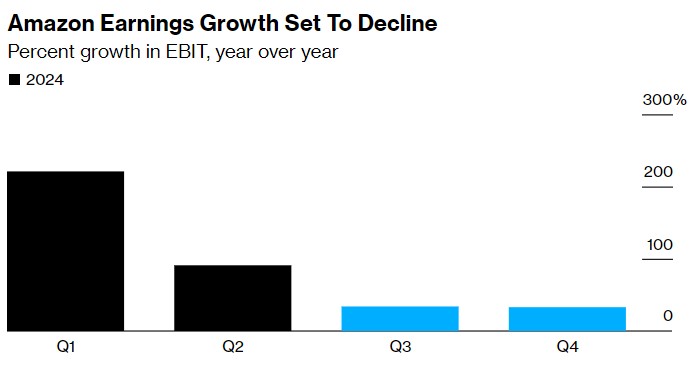

智通财经获悉,投资者最担心的是支出增加会影响盈利能力,因为利润率增长是推动亚马逊股价在7月初达到峰值的主要趋势之一,该股在这轮涨势中涨幅达到了30%以上。投资机构Benchmark分析师Daniel Kurnos认为,这种积极势头现在可能面临风险。

Kurnos表示:“一系列特定事件可能会共同给未来几个季度的利润率带来下行压力。”他在8月2日的一份报告中写道,这也可能使“在宏观经济看起来最不稳定的时候,人们更加关注公司的营收”。

“宏观因素”对亚马逊的影响比其他市值巨大的科技公司更大,因为该公司的产品种类繁多。零售、视频流媒体和影视业务的结合使其与众不同,也为更广泛的经济发展带来了不同的敞口。尽管AWS云业务仍是一个亮点,但美国消费者疲软可能拖累零售业务。

Aptus Capital Advisors LLC的投资组合经理David Wagner表示:“投资者似乎在观望,以获得更多有关消费者的信息。这可能是该股相对于其他一些同行表现落后的原因。”

投资者可能也越来越对亚马逊不大举向股东返还现金不满。即使亚马逊不断累积现金储备,但该公司是为数不多的没有股息的大型科技公司之一。在回购方面,它也远不如其他大型科技公司慷慨。

虽然其他同行已经批准了数百亿至数千亿美元的回购计划,但亚马逊在2022年批准的100亿美元回购计划,到6月底还不到完成一半。该公司上季度没有完成任何股票回购。

以Brian Nowak为首的摩根士丹利分析师在8月18日的一份报告中写道,由于Meta(META.US)、Alphabet(GOOGL.US)和Booking Holdings(BKNG.US)都在回购的基础上增加了股息,亚马逊争夺投资者资本的压力可能会更大。

Nowak写道,这使得亚马逊在没有“有影响力的资本回报政策”的科技巨头中仅次于特斯拉公司(TSLA.US)。Nowak补充说:“如果到25年底没有任何变化,我们估计亚马逊的净现金余额将占其总市值的8%左右。”按市值计算,这将使其在标普500指数前25家公司中排名第二。他指出:“在我们看来,持续的资本回报政策可能会导致亚马逊现金流的倍数更高。”

不过,有迹象表明,投资者正在重新买入遭受重创的科技巨头股票,买入亚马逊、英伟达(NVDA.US)、微软(MSFT.US)和苹果(AAPL.US)等此前股价大幅下跌的股票。亚马逊的股价较8月5日的最低点上涨了约11%。最近的股价下跌使亚马逊的预期市盈率降至28倍左右,低于所谓的“壮丽七雄”中的大多数巨头公司——只有Alphabet的预期市盈率比亚马逊更低。与纳斯达克100指数相比,亚马逊也仅存在轻微的溢价,纳斯达克100指数的预期市盈率约为26倍。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56