高息股,又被资金盯上了!

今日A港股两市齐涨,其中最引人注意的,是以高息股为代表的红利指数表现明显强于大市。

涨幅板块中,两市的银行保险、能源资源、公用事业等行业均明显靠前,带动两市红利指数都上涨超1%。

事实上,红利指数从今年5月底起开始回撤,历尽2个月调整,累计回调超10%后,已在近日重新回稳并站上20日K线上方,说明了是在获得资金的明显追捧。

历史已经多次证明,无论A股还是港股,高息股作为类债高收益资产,每一次大回调都是难得的上车机会。

这一次,同样也是如此。

01高息股回撤到位了

回顾今年来A港股的高息股波动行情,持续大涨直至4月中旬,期间不少高息股都收获了巨大涨幅。

煤电、有色等资源股的上涨逻辑最为清晰。近几年来随着行业周期上涨企业利润持续高增长,这些板块成为A股持续承压的大环境中极少数优质的避险资产,由此吸引大量资金持续抱团,最终导致煤炭股涨幅遥遥领先,涨幅翻倍的情况不在少数。

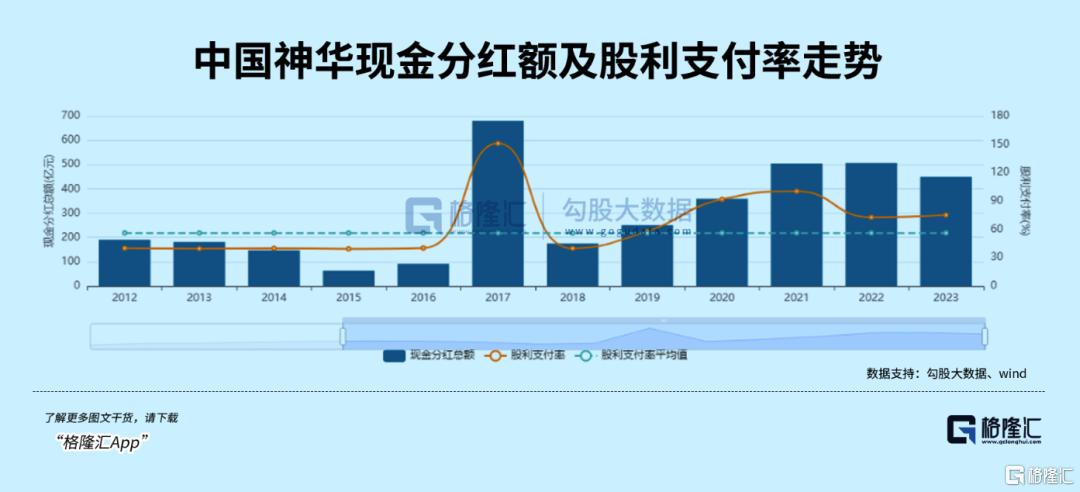

甚至煤电之王的中国神华A股从2020年至今的涨幅也达到了2.6倍,水电之王的长江电力也翻了1倍有余。

在今年的这波大涨行情中,有大量资金是奔着高息股的业绩增长和分红回报去的,由此确实造成了资金抱团推升股价的结果。

但随着在5月底上市公司年报披露完毕及高息股分红除权日确定,保守资金开始撤退,于是这一波大涨行情宣告结束。不少煤电、有色等资源为代表的高息股从高位至今跌幅甚至达到了15%以上。

在期间,特朗普在美国大选辩论中不断获得民众支持,尤其在遭遇枪击事件后支持率进一步激增,由此引发全球股市开始走向“特朗普交易”。

特朗普作为推动全球贸易关系加剧分化的关键推手,市场担忧其重新回归政坛会再次带来巨大不确定性,所以全球大宗商品行情也跟着大幅“熄火”。主要代表的铜、铝、粮油等大宗商品出现大跌回落,并进一步刺激了资源类高息股的回撤。

但近期开始,A港两市的红利指数开始重新得到资金回流,并走出了与大盘分化的强势表现。8月6日至今,A股红利指数涨了2.8%,明显跑赢大盘。

港股红利指数也反弹了3.5%,虽然没有跑赢恒指,但回暖信号也已经足够明确。而且之所以没跑赢恒指,不是因为自己弱,而是港股的大权重不像A股那样重在大金融、能源、消费等传统行业,反而互联网科技的权重占比很大。

之前在《港股,跌不动了》一文中提过,今年1-5月期间,港股累计从低点反弹超过30%背后的一个重要催化剂是港股一季度业绩披露整体好于市场预期所刺激。尤其互联网大厂中腾讯、美团、百度等巨头的业绩增长亮点吸引了大量资金关注。

如今现在8月份又到了港股中报披露时期,机构预测互联网大厂、周期、医疗等行业的二季度业绩表现可能多会有继续亮眼表现,成为了刺激资金继续布局港股的强烈催化剂。

一些周期行业巨头目前已陆续披露了二季度业绩,普遍继续超预期高增长。

比如紫金矿业预计实现归母净利润约82.9-91.9亿元,同比增约71%-89%,环比增约32%-47%,主要得益于矿产金、矿产铜等产品在二季度实现了量价齐升。

今天早盘因为宣布中期分红而大涨4%的中国铝业,此前披露中报业绩预计净利润65.00亿元至73.00亿元,增长幅度为90%至114%,主要是由于期内铝和氧化铝平均售价上涨,以及生产成本下降所致。

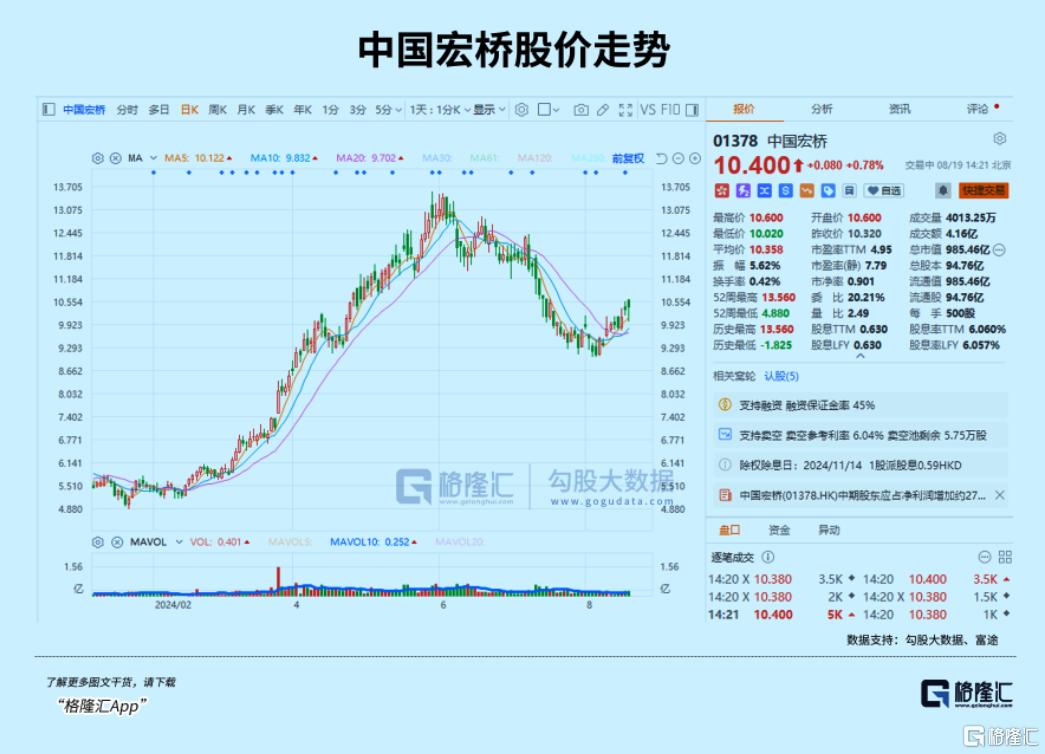

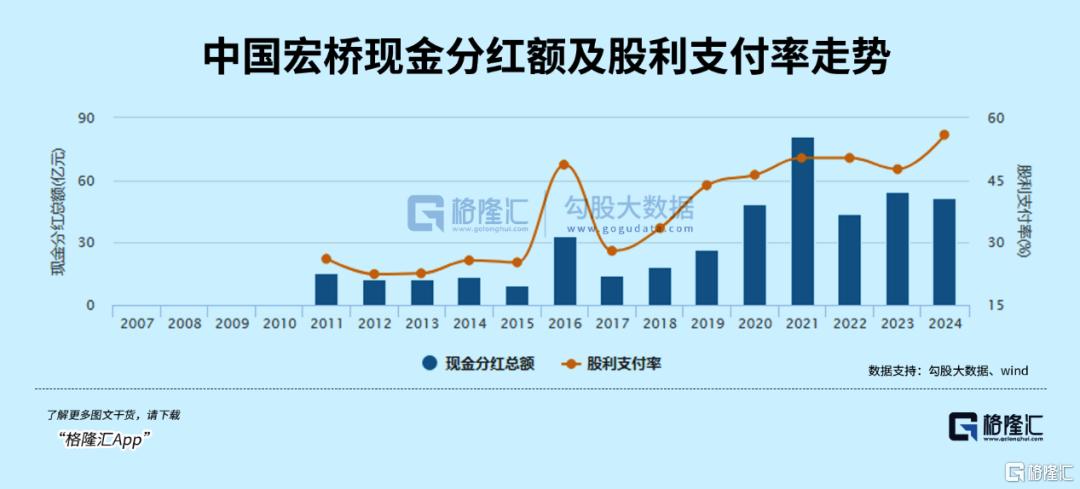

而港股的另一家铝业巨头中国宏桥(01378)也在上周披露中期业绩报告显示,上半年实现收入735.92亿元,同比增加12.0%,报告期内净利润高达100.08亿元,同比增幅236.7%,明显高于此前公司业绩预告的220%左右和市场对其的预期。

而在上月底国内铝业巨头发布中期业绩预期后,资金也早早开始埋伏押注在同类资产的中期业绩,宏桥就是其中一个,于是该股从月初低点至今累计反弹达15%。

这个例子,有效验证了“高息股每一次大回调都是上车机会”的投资逻辑。

02值得坚守的长期逻辑

在目前国内宏观经济仍面临诸多不确定性和增长压力的大背景下,国内在未来相当长一段时间都大概率处于低利率环境,资金更加倾向寻求既安全又有不错收益率的资产。

今年5月,央妈发行两只超长期特别国债,年化收益率仅有2.5%左右,刺激资金疯狂抢购引发了一波债牛行情,就是基于此背景。

而股市里的高息股单从股息回报率来看,就已经长期能显著跑赢国债,且分红极为稳定,实际上是变成了非常安全的类债资产。

以A股的中证红利指数为例,其近6年来的每年股息率都超过了4%,最近两月随着股价回调已经回到了5.6%左右的水平,显著跑赢超过10年期国债,且差额基本都有3%左右。

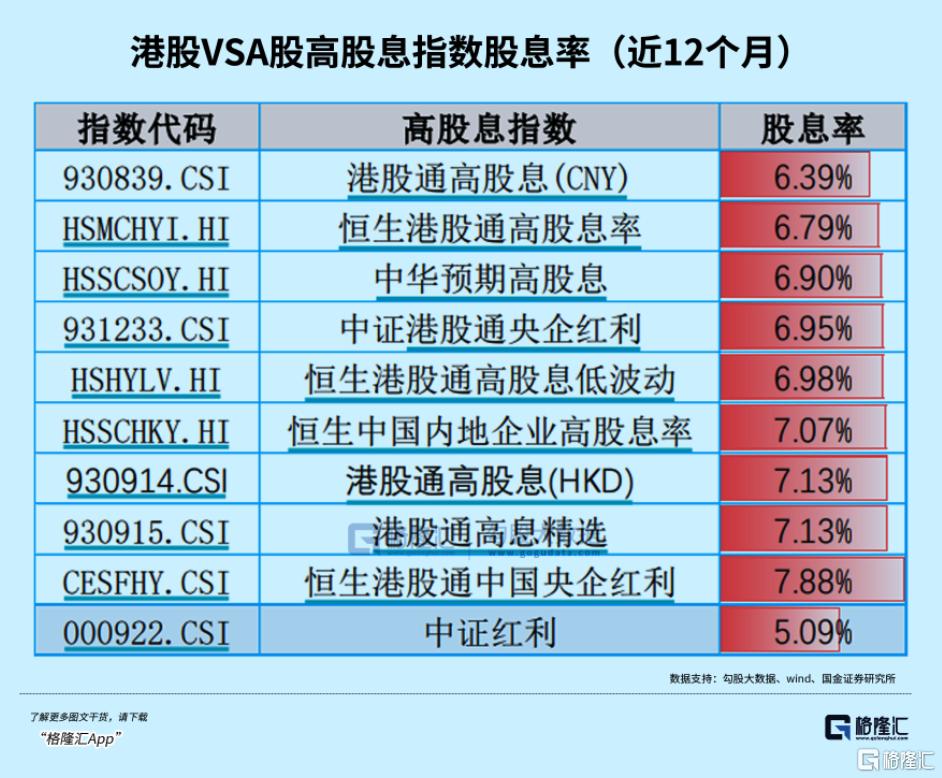

港股的股息率更高,整体甚至都在7%以上。据机构统计,近3年来,港股通高股息指数以明显优势跑赢恒指及恒生科技,相对恒指超额收益达到40%以上。尤其考虑到2021年2月起港股市场“由牛转熊”进入震荡下跌通道,红利指数的防御属性表现更加凸显。

更需要指出的是,今年4月新“国九条”出台,明确指出要“强化上市公司现金分红监管”,要加大对分红优质公司的激励力度,多措并举推动提高股息率。

茅台就率先做出了表率,茅台之前已持续多年保持51.9%的分红比例,最近直接以文件形式明确剔除现金分红增加至一年两次,且分红率不低于75%。

那么就可以预判,未来国内的高息股的分红表现还会上一个台阶。

而这个变化,会更加显著吸引长线资金的配置力度,进而为高息股资产的股价长期走强打下牢固支撑。

有了这一层支撑,每当高息股经历一段高位回撤之后,就总会有资金开始重新涌入。

在规律上,在一般情况下高息资产从高位回撤15%-20%之后,基本也就较难跌下去。比如去年5月份中证红利指数下跌12%之后就又逐渐涨回来了。

当然,如果是大盘整体处于持续集体崩溃的熊市大行情阶段,那另当别论。不过即使如此,只要不是类似地产链这些逻辑已经被显著破坏的行业,绝大多数的高息股在熊市转牛之后的上涨幅度反而会更加巨大。

03可以如何上车?

业绩确定性+估值性价比,在什么时候都是投资找标的最靠谱的法则。

在十几年来代表指数都在“原地踏步”的A港股两大市场中,能避险又能赚钱的资产已越来越稀缺,能正在长期下来表现出不错投资回报的行业资产更是凤毛麟角,但并不代表没有。

比如在一些能源、资源、消费、科技等核心空头,长期投资回报依然惊人地可观。据我们梳理,截至2024年8月15日,A股GICS一级行业龙头等比组合累计绝对回报1738.65%,年化收益率 15.59%,即使沪深300累计绝对回报209.89%,年化收益率5.82%。

这些龙头普遍是在各自行业中拥有很强的话语权和竞争力,它们的业务模式安全可靠,且具有长期增长确定性,甚至不少处于寡头的地位。

所以即使是宏观经济大环境遭遇弱周期压力,它们的业务也能很快在经济回稳后迅速回到原本稳健发展的状态。而且它们的业绩表现普遍都会不差,由此会长期给公司的股价带来强支撑。

而同时,这些行业龙头中大部分恰好也是高息股的集中地。这也就意味着,如果你一直配置的是业务稳定的高息股龙头,同时只要运气不太差没有买在抱团炒作后的高点,那么长期下来你不仅可以每年收获远超无风险利率的股息回报,大概率还能收获它们股价大涨带来的巨幅差价收益。

其中较显著的代表就是能源、资源类的资产,这里继续以煤电、铜、铝三大大行业中的最核心的龙头中国神华、紫金矿业、中国宏桥为例。

煤电之王的中国神华A股从2020年低点至今除权股价最高上涨超过了2倍,期间每股累计分红9.16元,过去4年股息率分别达到了10.05%、11.28%、9.23%、7.21%。

金矿铜矿巨头紫金矿业的A股从2020年至今除权股价最高上涨达到了4倍,不过因为股价飙升太猛,导致股息率仅有2%,显得性价比不突出。

更有特色的是作为中国最大的一体化电解铝巨头中国宏桥,由于其的核心商业模式是生产和销售电解铝,利润表现很大程度与铝价挂钩,从2020年至今,国际铝价先后两次出现大幅震荡走高,呈现易涨难跌态势,该公司利润也因此出现两次爆炸式增长,除权股价也跟着两次出现了幅度翻倍增长,且期间每年股息率分别达到了9.15%、12.76%、6.92%、9.86%。

其实A股和港股还有很多类似上面的行业巨头,因为它们的行业地位和业务模式已经足够成熟稳健,它们手里的资产长期会随着经济周期量价齐升,进而大幅获益,成为长期被市场追捧的优质资产。

所以别看A股港股主要指数看似十几年来都没上涨多少,但实际上它们底下的成分股早已走出了天差地别的差异行情。

其实价值投资理论也从来都没有失效过,优质资产无论放在什么市场什么时候,都会得到它们该有的估值溢价,只是有些人没有注意到而已。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47