年初至今大涨106.31%,为何还说被低估?

Vistra年初至今大涨106.31%,但是还有有外国分析师表示,其市盈率对比行业来说,还是偏低的。

作者:Noah's Arc Capital Management

投资论点

由于人工智能和数据中心能源对电力需求的强劲增长,Vistra的股价今年飙升,年初至今上涨了惊人的106.31%。当然了,还有部分原因是他们完成了对Energy Harbor的整合,以及这家电力公司扩大了自己的核能力。这家能源集团有信心满足日益增长的对清洁、可靠能源的需求,尤其是为数据中心提供能源,预计未来几年数据中心的能源消耗将呈指数级增长。

市场热情的推动力是Vistra多样化的能源组合,特别是其核能资产。分析师一直看涨,许多人因公司强劲的盈利可见性和预计AI对电力需求的增长而给出了高目标价。尽管一些分析师更担心,指出了电力供应过剩的潜在风险,但这个不用过于担忧。

虽然Vistra通过供电在人工智能革命中扮演次要角色,但其在发电厂内部利用人工智能,提高热效率和减少碳排放。该公司的人工智能计划,如热率优化器(HRO),使其节省了数百万美元的运营成本,同时使其成为寻求可靠,清洁能源的数据中心更具吸引力的选择。

在他们强劲的第二季度报告之后,对于一家拥有如此增长潜力的公司来说,其股票的市盈率仍然相对较低。这种估值折扣令人震惊,尤其是考虑到Vistra在人工智能驱动的电力需求领域的战略定位,这使得传统上被视为公用事业股的Vistra表现强劲。

在许多方面,Vistra提供了公用事业水平的稳定性和股息的强大组合,以及我们经常与科技股联系在一起的增长潜力。他们对数据中心和其他人工智能密集型行业对清洁能源日益增长的需求做出了严谨的回应,这是有希望的。

公司全面发力,他们有一个计划

虽然Vistra在20个州(和哥伦比亚特区)提供电力,但大部分研究将重点关注他们如何在德克萨斯州的业务受到影响,因为那里的规模巨大,这也是为什么他们将看到难以置信的增长的地点。

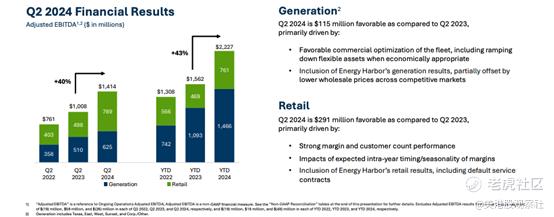

在公司的第二季度收益电话会议上,管理层强调了他们强劲的财务表现,并强调了公用事业部门的增长轨迹。首席执行官Jim Burke指出,他们持续运营调整后的EBITDA达到了14.14亿美元,同比增长了40%。Energy Harbor资产的全面整合仅在上个季度就为收益做出了巨大贡献。 在第二季度电话会议上,Burke指出:

我们的2024年零售发电业务的结果得益于前Energy Harbor业务的纳入,这在第二季度总共带来了约2亿美元的利益,迄今为止约2.6亿美元。这些业务对第二季度和迄今为止的结果的贡献主要是由PJM核电队贡献的,大约占这两个时期贡献的四分之三。

就展望而言,Burke强调:

我们的综合商业模式,结合了关键的可调度发电资产和一流零售业务,使我们在当前动荡且不断增长的市场中处于有利地位,能够创造长期价值。鉴于我们过去几个月的对冲活动以及最近的2025-2026 PJM计划年度拍卖结果,我们将2025年持续运营调整后的EBITDA中间机会范围的估计提高了2亿美元,达到52亿美元到57亿美元。

首席财务官Kris Moldovan通过讨论公司的资本配置策略来加强这一展望。她提到,尽管股价上涨,他们仍然看到他们的股票以高自由现金流收益率交易。Vistra的估值,加上强劲的股票回购计划——目标是到今年和2025年至少225亿美元,这意味着股票即将面临很大的上行压力。

3月,公司通过完成对Energy Harbor 的收购投资于零碳能源发电,扩大了他们的核能能力,向他们的投资组合中增加了约4000兆瓦的全天候核能发电能力。这使公司成为美国第二大核电运营商,同时维持了更清洁的能源未来并保持了电网可靠性。

有了这些投资,预计公司在未来五年将经历强劲的指数级增长,正如最近的分析师估计所强调的。公司的每股收益预计将从今年的5.25美元增长到2028年的15.17美元。

分析师们在过去三个月也多次上调了他们的估计,反映了对Vistra增长的日益信心。收入预测显示了类似的上升趋势,预计从年底的163.7亿美元增长到2028年的234亿美元。

增长可能看起来保守

德克萨斯州运营着美国最大的电力市场,自2002年该州修改其能源监管策略以来一直如此。

德克萨斯州监管措施的变化意味着像Vistra这样的ERCOT公用事业公司从独特的市场结构中受益,这允许他们直接向德克萨斯州的消费者销售电力,而没有通常在管制市场中发现的监管或限制。Vistra有灵活性来设定竞争性费率,在他们的能源产品中创新,并利用市场需求波动,特别是随着德克萨斯州继续看到由AI数据中心和其他高能耗产业推动的不断增长的电力需求。

在像德克萨斯州这样的非管制市场中运营,使他们能够快速响应市场动态,如需求激增或能源价格变化。一个非管制市场意味着Vistra有机会在需求高峰期最大限度地增加收入,特别是在极端天气条件下,电力价格可能会飙升。在没有价格上限的情况下,Vistra完全捕获了价格飙升的好处,这与管制市场中通常受政府政策限制的费率不同。总的来说,电网需求的增加导致收益结果呈指数级增长。这很难预测。分析师通常因此倾向于保守。

同样地,Vistra目前只被一小群分析师跟踪,只有三四个分析师的预估在未来几年指导市场预期。当覆盖一只股票的分析师较少时,观点和预测的范围往往会更窄,这导致了不太激进的目标价和收益估计。

随着德克萨斯州能源网因该州蓬勃发展的人口和数据中心以及AI技术等高能耗行业的不断增长需求而面临越来越大的压力。由于德克萨斯州是唯一一个拥有自己电网的大陆州,它在一个非管制环境中运营,电力价格高度响应供需波动。

随着德克萨斯州继续吸引更多企业和居民,对电网的持续压力表明需求(因此价格)可能会保持高涨,Vistra可以利用这一点来最大化他们的收入。

估值

Vistra目前有强劲的每股收益增长预测,最新的2024财年共识估计显示同比增长77.18%,达到每股5.25美元。尽管增长令人印象深刻,但Vistra的股价仅以15.51的远期市盈率交易,明显低于行业平均市盈率16.92。

考虑到公司的科技级增长率,这种估值差异令人惊讶。市场犹豫可能源于对Vistra收益的一致性和质量的担忧,正如他们相对于行业的较低盈利能力指标所证明的那样。例如,他们的毛利率为34.68%,低于行业平均的45.34%。

即使如此,这种感知到的风险似乎被夸大了,这意味着Vistra被低估了。随着Vistra继续实现他们的增长预测,特别是在整合Energy Harbor之后,收益的一致性应该会提高。

如果公司的市盈率收敛到行业平均的16.90,这将代表大约9%的潜在上升空间,不包括支付的股息或回购计划对减少股份数量、增加EPS和争取保持市盈率较低的影响。

风险

电网压力对收益有好处,但如果电网瘫痪则很糟糕。ERCOT已经标记了在极端天气期间电网压力的高概率,特别是在高温或严寒天气。

如果我们看到重大的电网故障,将严重破坏Vistra的运营能力,并可能颠覆公司的稳定性。这种电网压力因该州对电力的日益增长的需求而加剧,已经看到了创纪录的高峰,并在严重停电的边缘。大规模停电几乎肯定是一个显著的运营损失事件。把它看作是概率尾部风险。

为了应对这一点,德克萨斯州已经增加了巨大的可再生能源容量,风能和太阳能在高峰需求期间向电网增加了总计31000兆瓦,并降低了灾难性故障的可能性。该州正在见证风能和太阳能项目的激增,以增强该州的电力供应,使其成为风能发电的头号州,太阳能仅次于加利福尼亚州。

虽然这篇文章是关于Vistra的,但利用风力和太阳能发电的一种方式是一家较小的公司Primoris,该公司已经利用了这一趋势,报告了他们的能源部门收入增长了25%,由太阳能和天然气项目推动。随着这些可再生能源项目的增加,我们将很可能会看到电网故障的风险降低。但这也增加了德克萨斯州能源价格可能因产能扩大而略有下降的风险。这是一个独特的权衡,但Vistra正在管理。通过购买像Energy Harbor这样的电力发电设施,他们带来了真正耐用的供应。拥有对动荡电网的耐用供应的最佳控制权可以给你一个优势。Vistra正在这样做。

总结

Vistra提供了一个强劲的季度,但这篇文章不仅仅是对财报的评论,还有对公司运营空间的信心。尽管数字有希望,但股价继续低于行业中位数,这不会永远持续。随着公司的收益将在未来更加一致、持久和更高,这种差异为投资者提供了一个非常引人注目的机会。

Vistra的能源生产资产在为未来需要稳定、全天候能源供应的人工智能数据中心供电方面仍然至关重要。实际上,这将使该公司成为满足数据中心日益增长的需求的重要参与者,进一步支持其作为技术增长的公用事业公司的市场地位。考虑到这些因素,Vistra依旧值得看涨。

$Vistra Energy Corp.(VST)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47