东吴证券:给予比亚迪买入评级,目标价位340.0元

东吴证券股份有限公司曾朵红,阮巧燕,黄细里,岳斯瑶近期对比亚迪进行研究并发布了研究报告《新车+出海+高端化共聚力,全球龙头起航正当时》,本报告对比亚迪给出买入评级,认为其目标价位为340.00元,当前股价为231.49元,预期上涨幅度为46.87%。

比亚迪(002594) 投资要点 国内新能源龙头车企,新车大年开启新一轮成长周期。公司23年销量突破300万辆,国内市占率超30%稳居第一,23Q4起单月销量持续突破30万辆,龙头地位稳固。2024年公司计划陆续发布DM5.0+e4.0平台,有望复刻2021年Dmi+Dmp+E3.0平台新品周期带动的销量跃升,叠加出海及高端化,预计开启新一轮成长周期,量利空间进一步打开。 量:DM5.0新车周期+价格下探推动市场空间提升,远期国内销量有望达500万辆。比亚迪24年2月推出荣耀版车型,实现“电比油低”抢占燃油车份额,5月推出DM5.0平台主打低油耗及2000km+续航,订单爆发超预期,单月订单稳定40万辆左右,国内市占率持续提升,全年销量预计上修至400万辆,25年预计维持20%增长。自主品牌5-20万价格带为比亚迪主力车型基本盘,整体市场空间预计1000-1200万辆左右,随着比亚迪抢占合资燃油车份额,我们预计其主力车型市场空间提升至1500万辆。对标大众国内销量高峰410万辆,市占率18%,我们预计比亚迪远期有望突破20%市占率,国内本土销量有望达500万辆。 量:出海车型投放加速+本土工厂投产+渠道铺设,24-25年出口预计持续高增长。23年比亚迪出口24万辆,同增300%+,主要覆盖欧洲、南美和东南亚市场,24年公司宋PLUS、海鸥、海豹、驱逐舰05等车型完善出口产品矩阵,叠加海外工厂落地辐射周边市场,且销售国家及各国渠道全面铺开,我们预计出口45万辆左右,接近翻倍增长,巴西、东南亚、以色列等地贡献主要增量,25年出海预期70万辆,同比维持50%+增长。远期看,不考虑较难进入的美国、欧洲部分国家等市场,比亚迪海外销量空间有望接近500万辆。 利:规模化降本实现单车盈利Q2拐点,出海占比提升+高端化起量未来可期。Q1受降价及产能利用率影响,单车盈利6700元;公司五代DM秦L、宋PLUS等普遍较DM4.0版本定价高,公司已实现电比油低,后续再降价必要性较小;销量端,公司Q2销量接近100万辆环增明显,规模效应带动单车折旧摊薄我们预计0.5w+,再考虑Q2荣耀版降价充分反应,及部分在建工程转固,我们预计Q2单车盈利有望迎来拐点。远期看,出海单车净利明显高于国内,有望达2万/辆以上,24年出海占比有望提升至11%,对单位盈利提升显著,此外公司高端品牌23年销量占比仅4%,对利润弹性较小,随着腾势、方程豹产品矩阵进一步完善+产能利用率提升,我们预计高端车型超额利润将逐步体现,公司整体单车盈利远期有望维持1万元/辆以上。 投资建议:我们预计公司24-26年归母净利381/461/555亿元,同增27%/21%/20%,对应PE18/15/12x,考虑公司市占率有望进一步提升,出海空间广阔,给予24年26x,目标价340元,维持“买入”评级。 风险提示:价格竞争超市场预期、原材料价格波动、投资增速下滑。

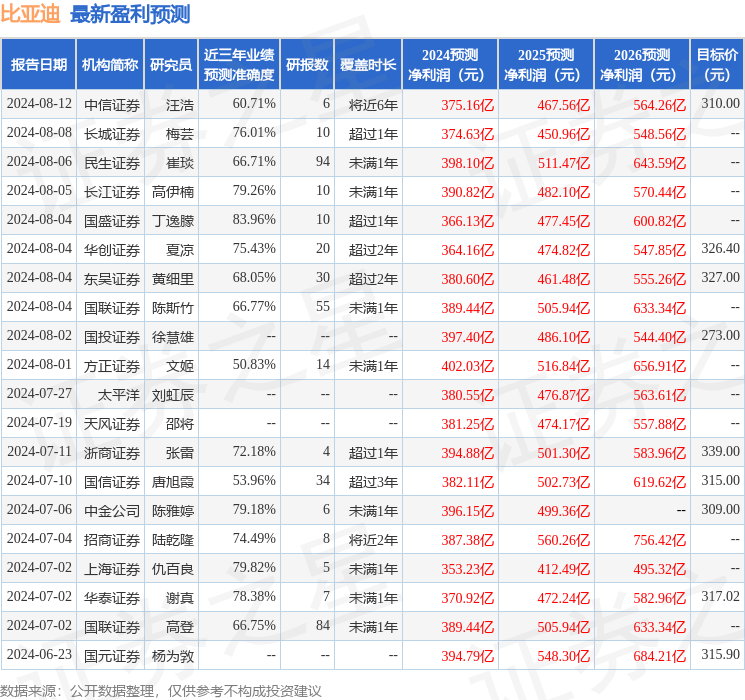

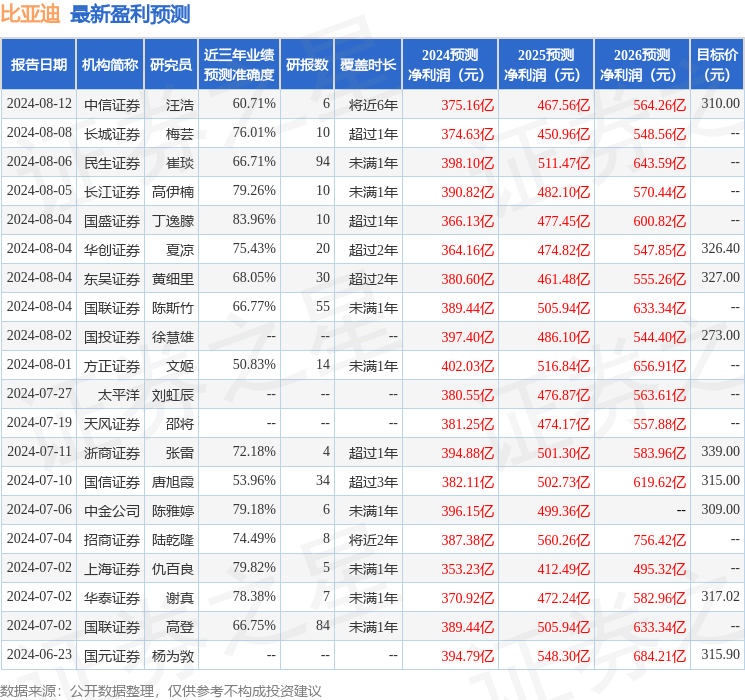

证券之星数据中心根据近三年发布的研报数据计算,国盛证券丁逸朦研究员团队对该股研究较为深入,近三年预测准确度均值高达83.96%,其预测2024年度归属净利润为盈利366.13亿,根据现价换算的预测PE为18.39。

最新盈利预测明细如下:

该股最近90天内共有36家机构给出评级,买入评级30家,增持评级6家;过去90天内机构目标均价为302.18。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47