华安证券:给予盐津铺子买入评级

华安证券股份有限公司邓欣,郑少轩近期对盐津铺子进行研究并发布了研究报告《盐津铺子2024Q2点评:积极拥抱渠道红利》,本报告对盐津铺子给出买入评级,当前股价为37.75元。

盐津铺子(002847) 主要观点: 公司发布2024H1业绩: 24Q2:营收12.36亿元(+23.44%),归母净利润1.60亿元(+19.11%);扣非1.35亿元(+1.58%) 24H1:收入24.59亿元(+29.84%),归母净利润3.19亿元(+30.00%);扣非2.73亿元(+17.96%) 前期已发预告,各指标均达到预告中枢。 收入:量贩/抖音高增,鹌鹑蛋/魔芋丝增速领先 拆分渠道看,量贩、抖音高增是收入增长主要驱动。据第三方数据,我们测算24Q2公司量贩月销超过1亿元(含税)(+59%),抖音月销超6000万元(含税)(+83%),天猫+京东营收预计同比增长近20%,其他渠道淡季下略有承压。综上,H1公司直营商超/经销及其他/电商渠道营收分别同比-43.6%/+35.1%/+48.4%。 拆分品类看,鹌鹑蛋与魔芋增速领先。24H1公司辣卤/烘焙/深海零食/蛋类/薯类/果干坚果/蒟蒻果冻/其他产品营收分别同比+25.81%/+12.60%/+11.83%/+150.54%/+39.34%/+95.98%/+44.01%/-56.95%。其中,鹌鹑蛋主动降价以扩大市场份额,并推动“蛋皇”品牌进入高势能的山姆会员店,拓展渠道;大魔王魔芋爽进入盒马超市,并成功推出麻酱味素毛肚,产品快速放量。 利润:渠道结构+股权激励费用扰动盈利 24Q2公司毛利率达32.96%,同比-3.07pct,我们预计系低盈利的量贩、抖音渠道占比提高,叠加公司主动下调鹌鹑蛋价格以扩大市场份额所致。费用端,24Q2销售/管理费率分别达13.53%/4.79%,分别同比+2.05/+0.66pct,其中销售费率上升,预计主要系品牌推广加大投入所致。同时,股权激励费用上升也推高销售/管理费率。综上,公司24Q2归母/扣非/剔除股权激励费用扣非净利率分别13.0%/10.9%/12.9%,分别同比-1.1/-2.3/-1.1pct,其中渠道结构变化与品牌推广投入力度加大是主要原因。 投资建议:维持“买入” 我们的观点: 公司积极拥抱渠道红利,量贩与抖音渠道高增对冲Q2淡季影响。同时,公司加强大单品打造能力,逐步强化渠道话语权,公司中长期竞争优势持续提高。 盈利预测:维持前期盈利预测,预计2024-2026年公司实现营业总收入52.03/64.03/78.50亿元,同比+26.4%/+23.1%/+22.6%;实现归母净利润6.75/8.49/10.78亿元,同比+33.4%/+25.8%/+27.0%;当前股价对应PE分别为15.35/12.20/9.61倍,维持“买入”评级。 风险提示: 渠道改革不及预期,市场竞争加剧,食品安全事件。

证券之星数据中心根据近三年发布的研报数据计算,华泰证券龚源月研究员团队对该股研究较为深入,近三年预测准确度均值高达86.27%,其预测2024年度归属净利润为盈利6.73亿,根据现价换算的预测PE为15.41。

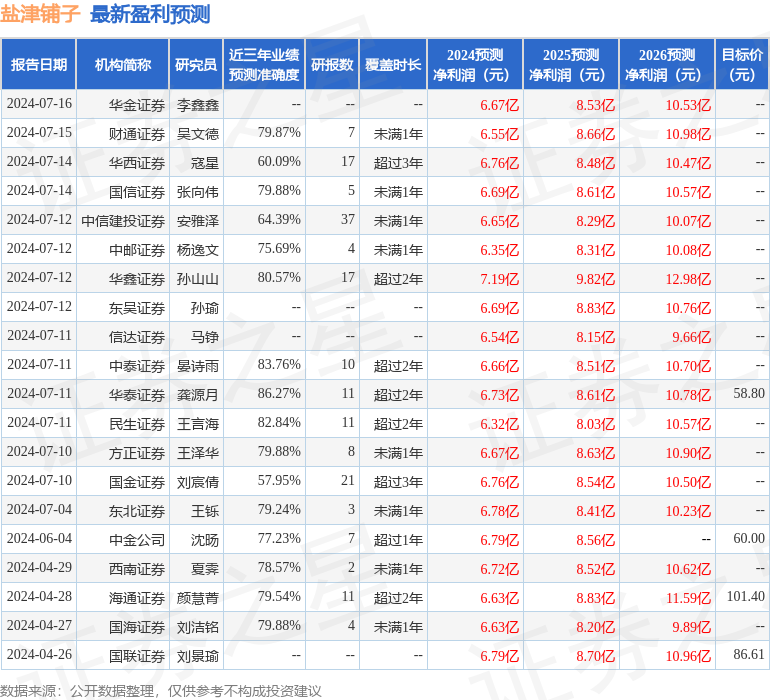

最新盈利预测明细如下:

该股最近90天内共有26家机构给出评级,买入评级25家,增持评级1家;过去90天内机构目标均价为61.36。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56