消费拉胯但Uber独佳,只因CEO这一句话?

Uber公布了Q2财报后大涨近11%,也是为数不多的能在二季度表现超预期,且指引过关,给投资者信心的消费行业公司。

主要亮点

业绩表现强劲:

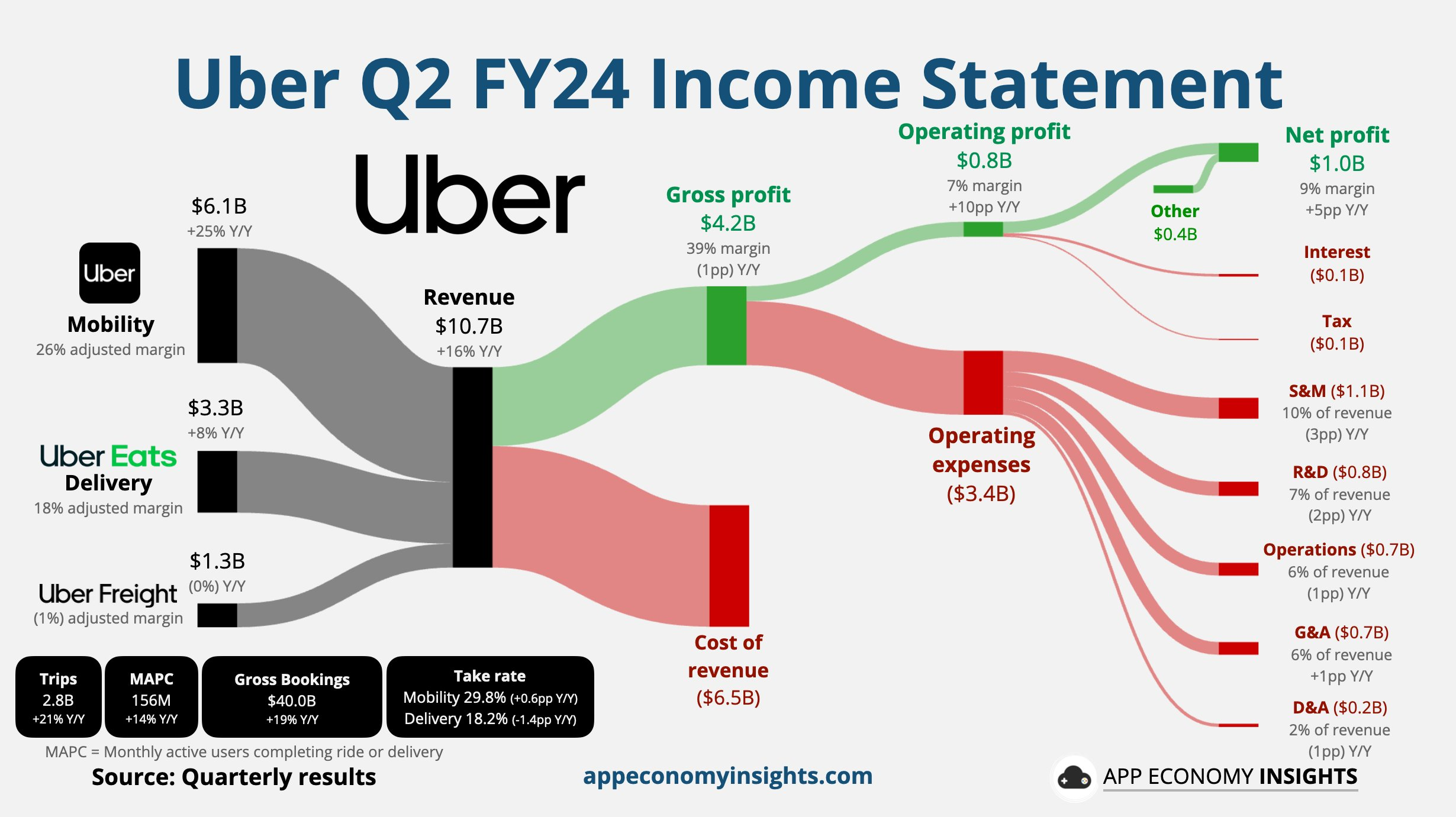

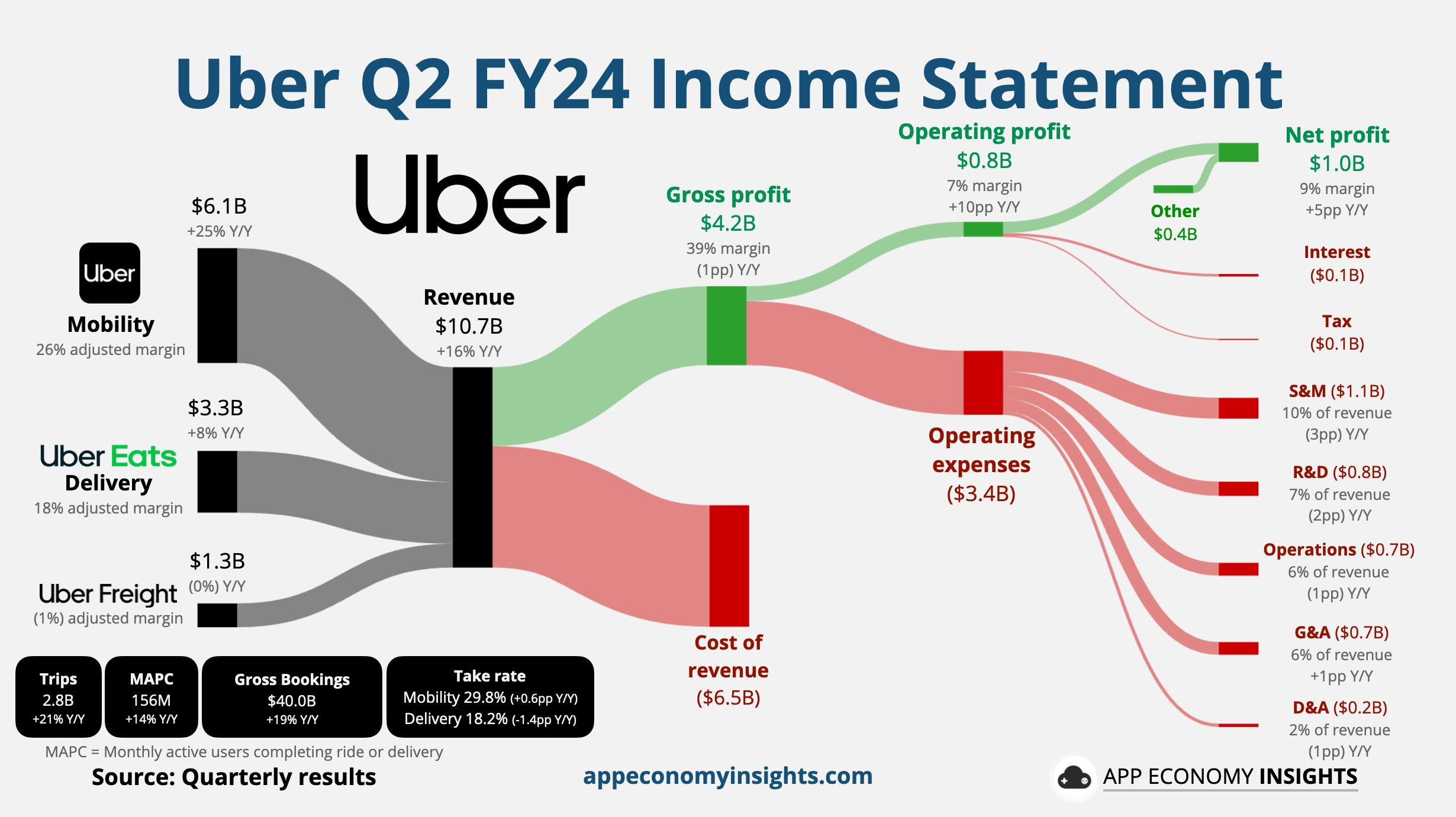

总预订量(Gross Bookings)同比增长21%(按固定汇率计算),与行程增长保持一致。

营收同比增长15.9%,达到107亿美元,远超过市场一致预期;

出行和配送业务的综合营收同比增长19%,达到94亿美元,按固定汇率计算为20%;

调整后EBITDA同比增长71%,达到15.7亿美元,超过市场一致预期的15亿美元。

自由现金流从去年的11.4亿美元提高到17.2亿美元。

用户增长:

用户群扩大14%,达到 1.56 亿,使用频率增长6%,

全球拥有740万名司机和送餐员。

出行业务

Uber消费者状况良好,用户群规模创历史新高,使用频率也创新高,出行业务总预订量增长23%。

出行总次数增长21%,达到27.7亿次,高于一致预期的27.2亿次

未观察到任何收入群体出现疲软或降级消费的迹象;管理层表示即宏观经济担忧成为现实,Uber也有信心表现良好,因为其平台具有反周期性质。

外卖业务表现:

美国Uber Eats首次使用用户数量创下过去五个季度新高。

Uber One会员计划覆盖了50%的外卖总预订量。

自动驾驶战略:

Uber正与多家全球自动驾驶公司进行后期讨论,以加入其平台。

强调Uber对自动驾驶玩家的独特价值,包括高资产利用率和复杂的市场技术。

与比亚迪(BYD)建立合作伙伴关系,计划在全球市场引入超过10万辆新电动汽车。

广告业务增长:

广告收入现已超过10亿美元年化运营率。

杂货和零售业务的广告支出同比增长超过三倍。

15%的Eats用户现在使用杂货服务,同比增长约200个基点。

财务指引:

预计2024年Q3移动出行业务将保持中20%的同比增长(按固定汇率计算)。预计总预订量为402.5亿至417.5亿美元,而市场普遍预期为413亿美元。

同时,公司表示Q2首次授权开始回购股票,同时我们继续推动长期股东回报。

投资要点

关于自动驾驶(AV)

CEO表示,虽然具体细节保密,但总体来看,自动驾驶玩家在Uber平台上的利用率显著高于自营渠道。Uber的市场技术能够提高固定资产的利用率,预计自动驾驶的增量效益将超过Uber的平均20%的抽成率。公司认为自动驾驶市场不会是赢家通吃的局面,Uber将继续保持最大的市场流动性,结合人类司机和自动驾驶技术。

关于外卖业务的盈利,以及杂货和零售业务实现盈利

外卖业务的规模效应显著,技术进步降低了每笔交易的成本。广告收入增长显著,退款和补偿成本也在减少。杂货业务的客户获取成本降低,客户保留率提高,广告收入增加,商家数量也在增加,这些因素都支持了杂货和零售业务的盈利路径。

新增长点广告业务

广告业务收入增长显著,已经超过10亿美元的年化运营率。多元化产品和会员计划Uber One会员计划覆盖了50%的外卖总预订量,推动用户频率和消费金额的增长

抗周期的防御特征,以及消费者基础。

消费者基础稳固:尽管宏观经济存在不确定性,Uber的消费者基础依然稳固,用户群规模和使用频率均创历史新高。

平台的反周期性质:Uber的平台具有反周期性质,更多的司机供应有助于降低乘客费用,提高服务可靠性。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05