国金证券:给予华利集团买入评级

国金证券股份有限公司赵中平,杨欣近期对华利集团进行研究并发布了研究报告《业绩位于预告上限,收入持续领跑行业》,本报告对华利集团给出买入评级,当前股价为58.63元。

华利集团(300979) 业绩简评 24年8月5日公司披露业绩快报,1H24实现营收114.72亿元,同比增长24.54%;实现归母净利润18.78亿元,同比增长29.04%。其中,Q2实现营收67.07亿元,同比增长20.8%;实现归母净利润10.91亿元,同比增长11.9%,整体位于此前披露预告区间内,且净利润增速贴近预告上限,符合此前预期。 经营分析 量价齐升景气度维持:按量价拆分,公司2Q24单季度实现销量6218万双,同比增长19.6%、ASP同比增长1%,量增主要受益于新客户合作进度的持续推进以及在主要客户的份额稳健提升、价格增预计受益于高单价品牌占比提升。24年4-6月丰泰收入分别同比增长4.4%/16.6%/0.8%;裕元制造业务收入分别同比增长2.5%/8.3%/2.9%,相较同业华利集团收入持续领跑。 高基数下毛、净利率同比提升:1H24公司净利率同比提升0.57pct至16.37%,主要受益于毛利率提升与稳定控费;1Q24单季度净利率受汇兑影响小幅下降1.3pct,预计可比口径下仍保持正增长。 下游客户上调指引,景气度预计延续:公司核心客户之一Deckers基于最近1Q25(截至24/06/30)的强劲表现上调25财年业绩指引(截至25/03/31),全年公司收入预计增长10%,其中Hoka品牌预计增长约20%、UGG增长约中单位数。考虑到近期多个运动品牌(阿迪达斯、斯凯奇等)上调全年业绩指引,公司订单预计受益于运动行业需求回升,保持稳健增长。 公司产能如期扩张,H2有望持续产销两旺。公司印尼新工厂上半年已投产,建设有序推进,产能逐步释放,同时叠加海外需求回升、品牌积极补库,公司订单预计保持稳健增长,推动业绩提升。 盈利预测、估值与评级 考虑到公司客户结构优秀、下游需求景气度维持,且公司控费能力突出,业绩预计持续保持稳健增长,我们预计2024~2026年公司实现收入240.8/277.9/317.8亿元,归母净利38.9/45.0/51.5亿元,对应PE分别为16.78/14.49/12.67倍,维持“买入”评级。 风险提示 人民币汇率波动;海外需求走弱;所得税率提升。

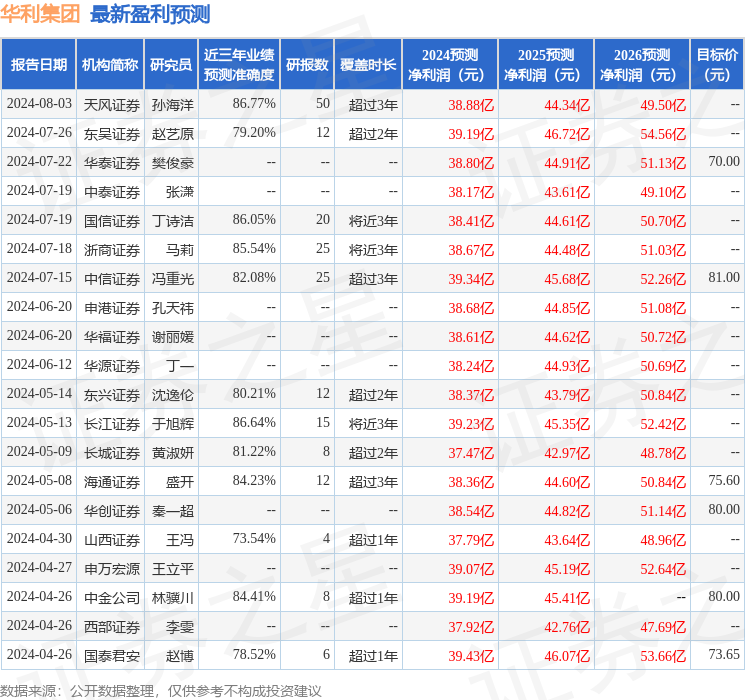

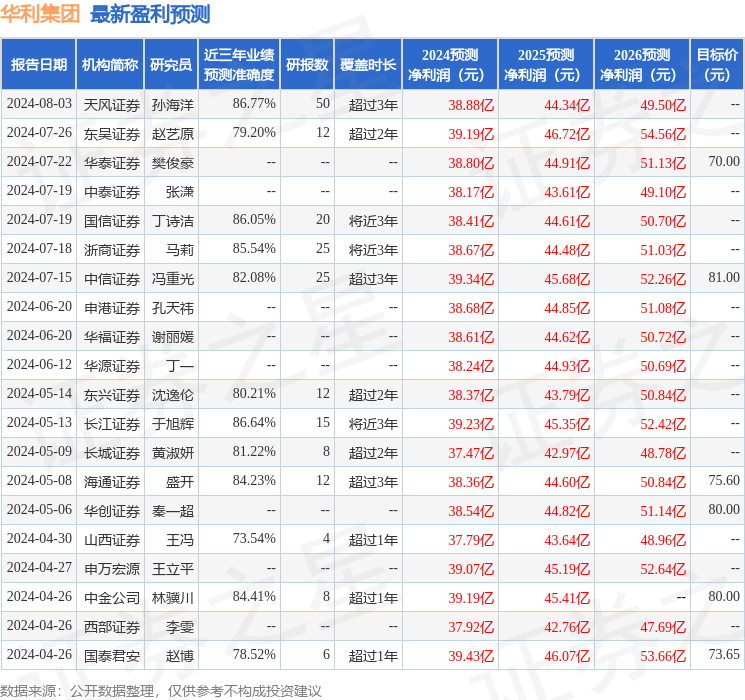

证券之星数据中心根据近三年发布的研报数据计算,天风证券孙海洋研究员团队对该股研究较为深入,近三年预测准确度均值高达86.77%,其预测2024年度归属净利润为盈利38.88亿,根据现价换算的预测PE为16.78。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级19家,增持评级3家;过去90天内机构目标均价为75.07。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47