东方财富证券:给予康缘药业增持评级

东方财富证券股份有限公司何玮近期对康缘药业进行研究并发布了研究报告《深度研究:创新发展,结构优化,再创辉煌》,本报告对康缘药业给出增持评级,当前股价为13.18元。

康缘药业(600557)

【投资要点】

公司研发实力连续多年位列“中药研发实力排行榜”首位。以肖伟院士董事长为首的研发团队年富力强,公司研发实力强劲研发基础厚实。公司长期坚持核心技术的自主研发,多项核心技术研发成果国内领先。主打品种桂枝茯苓胶囊已完成美国Ⅱ期临床试验,是我国中药国际化示范品种。

公司主要产品线聚焦病毒感染性疾病、妇科疾病、心脑血管疾病、骨伤科疾病等中医优势领域。截至2022年上半年,公司共获得药品生产批件203个,其中43个药品为中药独家品种,共有2个中药保护品种。公司共有106个品种被列入2021版国家医保目录,其中甲类45个,乙类61个,独家品种23个;另共有47个品种进入国家基本药物目录,其中独家品种为6个。丰富的品种为公司销售奠定了良好基础,可以有效抵御经济环境及行业政策给企业带来的不利影响。

逐渐摆脱疫情等负面影响,产品结构不断优化,注射剂收入占比下降到35%左右,公司业绩恢复高增长态势。2021年,公司实现营业收入36.49亿元(+20.3%),归母净利润3.21亿元(+21.9%)。2002-2021年营业收入、归母净利润CAGR分别为14.87%和15.43%。随着以“七大基药品种”为代表的口服制剂的快速增长,中药注射剂限制的逐渐缓和,热毒宁、银杏二萜内酯葡胺注射液等大幅降价影响的消化,金振口服液带动板块创新高,加上对新冠疫情形势认知和应对能力的提升,我们认为公司“至暗时刻”已然过去,2021年后或将重现2005-2014年的辉煌并更上一层楼。从2020年开始,公司口服制剂超越注射剂成为第一大板块,从2018年的43.1%的收入占比提升到2022H1的57.1%,而同时段注射剂从52.1%下降至35.9%。口服制剂毛利率稳中有升,目前稳定在70%左右。2022H1,公司实现营业收入20.97亿元(+18.54%),归母净利润2.11亿元(+32.35%),扣非归母净利润2.02亿元(+24.21%)。

主打品种增长趋势良好。随着省份覆盖率的提升、基药政策拉动、销售资源倾斜,未来几年金振口服液(口服液板块)有望保持年均营收增速在30%-40%。桂枝茯胶囊为妇科独家品种,支持收入平稳增长。热毒宁注射液:受中药注射剂政策、医保目录限制、新冠疫情影响,公司热毒宁注射液销量下滑明显,随着负面因素出尽出现触底反弹。我们预计未来几年热毒宁将实现10%-15%的销量增长,后续价格因素消化后增速将加快。银杏二萜内酯葡胺注射液:公司加强精细化管理,统筹推进医院开发和已开发医院上量,银杏二萜内酯葡胺注射液进入上升发展的新阶段,医保谈判后以价换量明显,竞争格局良好,我们预计未来几年银杏二萜将实现20%-30%的销量增长。

公司公布《康缘药业2022年度限制性股票激励计划》,业绩考核目标是:2022-2024年净利润CAGR达到22%以上,非注射剂产品持续保持高占比高增长。这显示了公司对业绩增长的信心十足,综合分析我们认为公司将较好的完成业绩考核。

【投资建议】

我们预计2022-2024年公司营业收入分别为44.29/54.45/65.82亿元,归母净利润分别为4.08/5.26/6.57亿元,EPS分别为0.71/0.91/1.14元,对应PE分别为17/13/11倍。给予公司“增持”评级。

【风险提示】

新药研发与审批不达预期;

药品价格大幅波动风险;

主打品种销售放缓风险;

疫情反复影响不确定性;

市场竞争加剧风险;

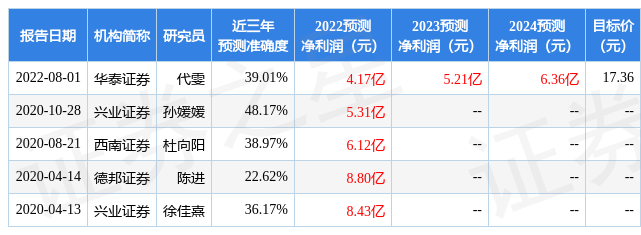

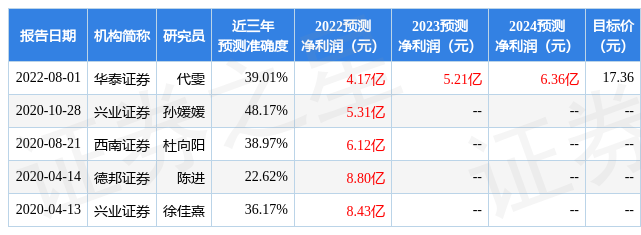

证券之星数据中心根据近三年发布的研报数据计算,兴业证券孙媛媛研究员团队对该股研究较为深入,近三年预测准确度均值为48.17%,其预测2022年度归属净利润为盈利5.31亿,根据现价换算的预测PE为14.81。

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级8家,增持评级3家;过去90天内机构目标均价为17.56。根据近五年财报数据,证券之星估值分析工具显示,康缘药业(600557)行业内竞争力的护城河一般,盈利能力一般,营收成长性较差。财务相对健康,须关注的财务指标包括:应收账款/利润率。该股好公司指标3星,好价格指标2.5星,综合指标2.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47