突发!重大转向来了

崩了!

全球股市都崩了!

日本股市继续重挫,日经225指数收盘下跌4451.28点,跌幅12.4%,报31458.42点,已抹去今年以来所有涨幅,日经指数创下史上最大下跌点数,超越1987年10月的纪录。

台股崩1800点,收跌8.4%,创下1967年以来的最大跌幅。人工智能芯片制造商台湾半导体制造股份有限公司领跌,下跌9.8%,也创下单日跌幅纪录。

澳大利亚股市创下6月底来最低水平。美股股指期货延续跌势,纳指期货跌幅扩大至3%,标准普尔500期货下跌1.6%。欧洲股市也出现普遍下跌,德国DAX指数期货跌2.3%,法国CAC40指数跌1.61%,英国富时100指数期货跌1.31%。MSCI亚太指数暴跌5%,预计将抹去2024年的涨幅。

国内的,开始还能红一阵子,毕竟人民币汇率上去了,但最终还是顶不住压力,翻绿了。最终三大指数跌幅均超过1%,是2月以来最低点。

受外围股市大跌拖累,午后多只跨境ETF大幅跳水,纳指科技ETF、日经225ETF跌停,日经ETF、日经225ETF易方达跌超9%,日本东证指数ETF、纳指ETF跌超8%,纳斯达克ETF跌超7%。

这样跌法,实属罕见。

不过,这也意味着,股市的重大转向来了。

这个转向,到底是什么?

01

谁在逆势上涨?

从今天的跌幅看,先前大热的红利股、AI股,都撑不住了。

真的要找背锅侠,一个是美国经济衰退指标——非农就业,以及日本意外加息。这个相信大家上周五就知道了,这里也不再赘述。

周末还有两个大利空,一个是老巴减持苹果,一个就是英伟达B系列芯片跳票的事。

巴菲特减持苹果,不是第一次,几个月就有了,那时并未引起恐慌,因为规模很小,而且他也解释得很清楚,为了税务问题。

但这次,因为规模实在太大了,一口气减掉一半的持仓,这其实跟清仓没什么区别。如果是其他股就算了,就像以前的航空公司,清仓就清仓,没多少人会在意。问题就在于,它减持的是苹果,是AI概念里最大的公司之一。

虽然狂热程度比不上英伟达,但苹果AI手机支撑了近期科技板块的上涨,是最大的支撑力。它要是崩了,必定也会带崩这个市场。

而另一个英伟达跳票的事,严重程度也一样。特别像服务器厂商,增量就来自B系列芯片,现在说要推迟,那也就意味着服务器同样要延迟出货,原先乐观的业绩预测,直接打脸。

即使对AI的长线价值有信心,但市场大幅回撤的时候,还是不要做挡路的小卒,因为飞刀掉下来的时候,什么都有可能会被击伤。

实际上,对于这次回撤,不少机构都有预判,只不过没想到这么多利空一起出现,财报爆雷、经济衰退、地缘争端、老巴减持、芯片跳票,是超出预期了。

股市不变的规律之一,就是资金轮动。这一次下跌,当然也逼出了不少资金。这些资金,会寻找下一个价值洼地。

这些价值洼地,其实有不少,传统的价值板块,低估值的板块,顺周期的,都是可能的去处。

不过,今天的盘面,似乎已经给出了答案。

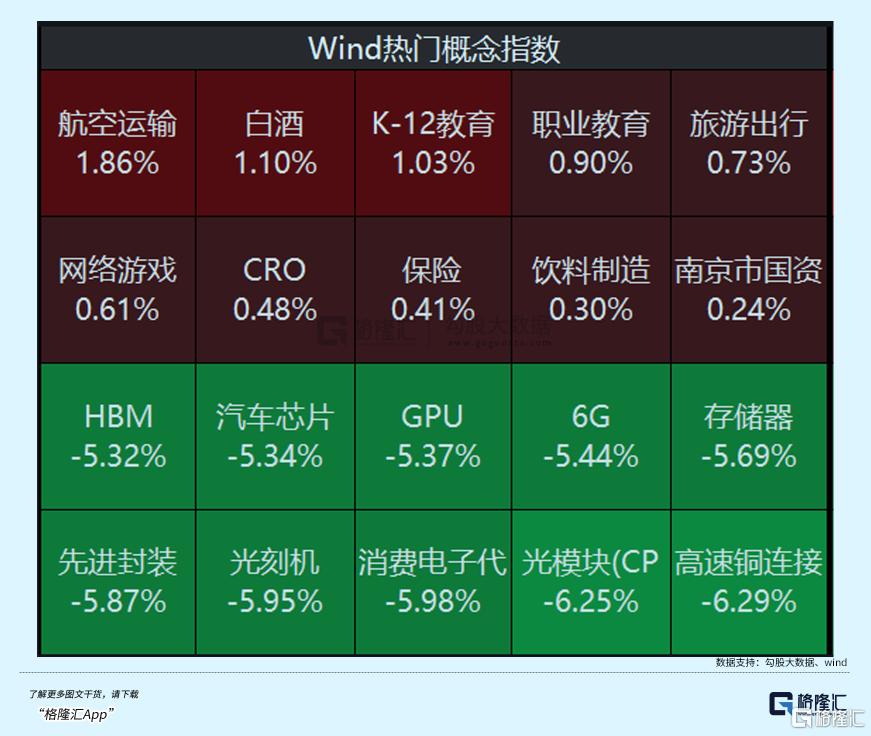

万得热门指数,排第一的是航空运输,后面的依次是白酒、K-12教育、职业教育和旅游出行。其中航空运输和旅游出行占据了TOP 5中的两席。

而旅游ETF(159766)的表现也不错,即使下午大盘急跌,该ETF仍然收涨接近1%。

很多人会问,旅游概念怎么突然就涨起来了?

02

为什么是文旅?

消费驱动型经济增长方式,一直都是国内转变发展方式最大的思路之一。

从大方向上讲,全球发达国家都经历过这样一个发展路径:

工业化——基建——消费。

前两个是典型的投资驱动型,只有投入多点资金、建多点厂房和公路桥梁,以及多点廉价的经济资源,比如土地资源、劳动力资源、环境资源,然后有出口市场可以消化,很快就见到效果。但这种发展模式也有保质期,过了之后,边际效应就会迅速递减,投资效率大幅下降。

这个时候,就应该,也必须顺应时势,及时转向以居民消费为主导的发展模式。我们也正处在这个阶段。

但是,消费细分领域这么多,到底哪个才是眼下真正有投资价值的呢?

是白酒吗?或者家居、汽车等大宗消费?

这个得结合多方面去看待,才可能找到答案。

先讲政策层面的。

国务院日前印发《关于促进服务消费高质量发展的意见》,提出6方面20项重点任务。

一是挖掘餐饮住宿、家政服务、养老托育等基础型消费潜力;

二是激发文化娱乐、旅游、体育、教育和培训、居住服务等改善型消费活力;

三是培育壮大数字、绿色、健康等新型消费;

四是增强服务消费动能,创新服务消费场景;

五是优化服务消费环境,加强服务消费监管;

六是强化政策保障,加强财税金融支持,夯实人才队伍支撑,提升统计监测水平。

前三种说法中,都涉及到文旅。

为什么是文旅而不是其他?

实际上,文旅在目前消费大环境下,有特殊的刚需性。

一方面,人在解决了吃得饱、穿得暖、住得舒服的问题之后,愉悦身心就成为刚性需求,这在很多先发国家中都得到了验证,这是需求端的;

第二,中国地大物博,旅游资源很丰富,这是供给端的;

第三,文旅型的消费,属于高性价比的消费增长方式,既不像工业化需要付出环境代价,也不需要像基建那样大兴土木,简单修饰一下山清水秀,或者做一些表面的建设,就可以形成旅游资源,带动一方经济发展;

第四,也是相当重要的一点,基建建完就结束了,制造业在成本高了之后会流向低成本的地区,而文旅资源的独特性、持续性更强,对经济增长的动力也更持久。

这也是为何这两年,各地都争先开发文旅产业,特别是极具地方特色的文旅产业的原因。

这是国家发展的重大转向,也是投资界的重大转向。

所以,从长期价值来看,文旅产业是同时具备持续性、确定性和成长性的产业,而其中的细分,包括交通运输、酒店餐饮、景点以及零售,都可以获得利好。

03

文旅真的可以投吗?

在目前行情大幅波动的情况下,最有效的一个投资策略,就是寻找估值仍然处于底部,同时又有利好催化,未来业绩增长具有确定性的板块。

从估值上看,旅游板块整体都很低。

以中证旅游主题指数为例,截至2024年8月5日,市净率为2.19倍,处于上市以来2.75%分位。这也意味着,目前估值低于上市以来97%以上的时间,配置性价比较高。

利好催化上,既有刚需属性,又有国内外数十亿人庞大的消费群体,还有各种政策支持,最关键的是,这是符合经济增长方式转变的产业方向。

同时,各地旅游景区访问人数屡创新高,黄金周的人数更是挤爆各地景区。在经历了2022年的低谷之后,旅游板块已经恢复增长,而随着消费人数不断增长,未来的业绩增长也就有了更多确定性。

旅游板块是正是集合了低估值、有利好催化,以及增长确定性的板块。

而想要安稳地投资旅游板块,ETF是一个不错的选择。

如旅游ETF(159766),它跟踪的是中证旅游主题指数,该指数成分股涵盖中国中免、锦江酒店、上海机场、首旅酒店、中国东航、峨眉山A、宋城演艺、黄山旅游等业务涉及景区、购物、旅行社、酒店等领域的上市公司。

通俗地说,旅游ETF(159766)涵盖了客官出门旅游一条龙的大部分场景——乘飞机、逛景点、住酒店、买买买等,聚焦于旅游产业链核心价值。

已经有资金在提前布局,自今年3月22日以来,超7亿资金净流入旅游ETF(159766),其最新规模达28亿,位居同类产品第一。

04

结语

每次说起经济转型概念,投资者的目光更多地会聚焦在科技板块,像自主可控、高质量、人工智能等等。

这当然没有错,因为科技创新概念,是最容易获得资本青睐的,过去的事实也屡次证明了这是对的。但问题在于,这些板块很容易被炒到高位,如果不是在低位布局,高位接盘就会有一定的风险。

相反,另外一种行业,虽然看上去传统,但如果在底部时期买入,性价比优势会很明显。而且容易看明白,不像科技股那样要求很高的专业度。

旅游板块现在就属于这一类。

它的走势未必像AI那样高开高走,但胜在有逻辑支撑,性价比不错,同时在可持续性上,又有种“细水长流,润物细无声”的特点。

这无疑是当下科技板块剧烈波动下的避风港。

看好旅游板块的,不妨研究下旅游ETF(159766),一键把握火热的旅游投资机会。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56