国金证券:给予甘源食品买入评级

国金证券股份有限公司刘宸倩,陈宇君近期对甘源食品进行研究并发布了研究报告《短期需求承压,看好旺季修复》,本报告对甘源食品给出买入评级,当前股价为57.68元。

甘源食品(002991) 8月2日公司发布2024半年报,24H1实现营收10.42亿元,同比+26.14%;实现归母净利润1.67亿元,同比+39.26%;扣非归母净利润1.44亿元,同比+40.02%。其中24Q2实现营收4.56亿元,同比+4.9%;实现归母净利润0.75亿元,同比+16.79%;扣非归母净利润0.61亿元,同比+13.46%。 经营分析 淡旺季需求分化,新品仍表现突出。1)因公司产品具备年节属性,Q2淡季需求承压。公司积极开发新口味&新规格的组合产品,上半年新品散装综合果仁和缤纷豆果取得不错成效。老三样/综合果仁及豆果系列24H1分别实现营收4.98/3.42亿元,同比+14.49%/+48.5%。分量/价来看,全品类收入增长主要由量增贡献,吨价下降系产品结构&规格调整。2)渠道端,公司在夯实传统商超渠道基础上,公司积极合作会员商超、零食量贩、新媒体电商等渠道,经销/电商渠道24H1收入分别同比+27.7%/9.1%。 成本端小幅承压,税率红利持续释放。24Q2毛利率/净利率分别为34.36%/16.49%,同比-1.03pct/+1.68pct。1)毛利率下降主要系棕榈油成本上涨,叠加渠道结构变化(电商平台缤纷豆果产品占比提升)。2)24Q2销售费率为13.55%,同比+1.73pct,系工资奖金提成与促销推广费增加所致,其中24H1广告促销费用为0.49亿元,同比+38.01%。3)同期管理/研发/财务费率分别为4.11%/1.5%/-0.81%,同比-0.27pct/+0.16pct/+0.24pct。4)因母公司被评为高新技术企业,Q2持续享受税率红利,24Q2/23Q2税率分别为16.2%/25.4%。 产品+渠道双轮驱动,看好旺季需求修复。产品端,公司将迎合市场风味化和健康化的零食需求,在强化“口味”和“好吃”的同时往健康食品方向不断创新,完善产品结构,巩固细分领域的竞争优势与拓展增量空间。 盈利预测、估值与评级 Q2动销不及预期,叠加产品结构调整,我们预计全年利润率承压,下调24-26年利润13%/14%/15%。预计24-26年公司归母利润为3.5/4.3/5.1亿元,分别同比+7%/23%/18%,对应PE为15x/12x/11x,维持“买入”评级。 风险提示 食品安全风险、市场竞争加剧风险、渠道扩张不及预期风险

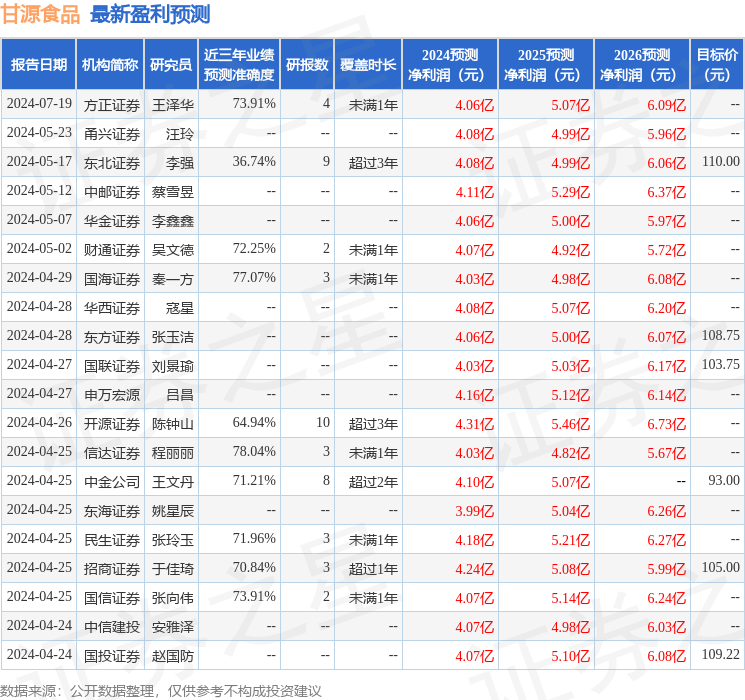

证券之星数据中心根据近三年发布的研报数据计算,信达证券程丽丽研究员团队对该股研究较为深入,近三年预测准确度均值为78.04%,其预测2024年度归属净利润为盈利4.03亿,根据现价换算的预测PE为13.32。

最新盈利预测明细如下:

该股最近90天内共有17家机构给出评级,买入评级13家,增持评级4家;过去90天内机构目标均价为111.29。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47