海外资管巨头二季度增持贵州茅台

近日,全球资管巨头资本集团披露旗下基金二季度持仓动向,引发市场关注。

资本集团最新资产管理规模超2万亿美元,旗下多只旗舰基金出手增持中国股票。

其中,持有贵州茅台最多的一只旗舰基金——欧洲太平洋成长基金,今年一季度持有约490.97万股贵州茅台,二季度小幅加仓至523.22万股。

据悉,欧洲太平洋成长基金为全球持有贵州茅台最多的主动型公募基金之一,该基金最新规模为1360亿美元。

资本集团旗下另一只基金——美国基金新世界基金,目前规模约603亿美元,截止二季度末持有股数增至约330万股。在2024年4月30日公告持有约221万股贵州茅台, 两个月时间增持贵州茅台幅度高达49%。

截至2024年6月底,资本集团旗下共同基金(未统计ETF)合计持有贵州茅台1010.66万股,是贵州茅台的重要股东之一。

今年6月初,资本集团在研究报告中阐明了其对中国股市的投资逻辑。报告指出,过去几年中国股市经历了显著调整,这为全球投资者提供了难得的选择性投资机会。

资本集团认为,从历史市盈率来看,当前中国股票的估值处于相对较低水平,同时中国政府正积极推动上市公司增加股票回购和分红,进一步提升了中国股市的吸引力。因此,其投资团队倾向于选择具有强大现金流和市场主导地位的公司,特别是那些能够在未来经济周期中持续增长的行业龙头。

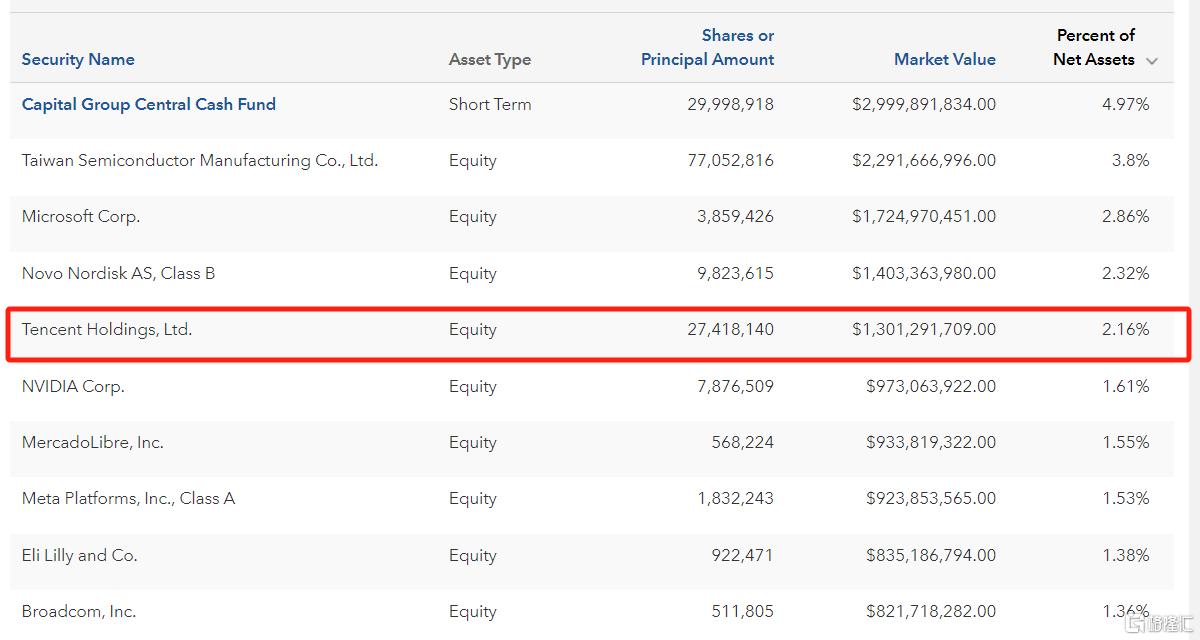

除了贵州茅台,欧洲太平洋成长基金二季度还持有2478万股腾讯。

新世界基金(New World Fund)二季度持有2741万股腾讯

虽然管理规模高达万亿美元的资管巨头持续看好贵州茅台,但近段时间以来,外资对白酒龙头出现交易分歧。

瑞银此前发布报告将贵州茅台等A股白酒龙头的评级从“买入”下调至“中性”,并还给出了令人市场震惊的价格预测。瑞银预测茅台和五粮液的批发价格有可能在2024年、2025年分别下跌50%和17%。这些判断最近也在市场上引发了一番热议。

对此五粮液、泸州老窖等多家酒企均作出回应,其中五粮液表示公司产品批价十分坚挺,目前策略是控量挺价。

沪股通交易数据显示,5月底最高峰时期北向资金持有茅台9246万股,昨日最新持股为8217万股,两个多月时间减持了1029万股。

从ETF基金数据来看,资金在7月也在减持酒ETF,7月净流出7.16亿元。但资金开始逢低买入,酒ETF昨日净流入1.22亿元。

有投资圈人士表示,白酒具有长周期属性,股价的短期波动并不会改变企业长期的投资价值,当前白酒股估值已远低于历史平均水平,反倒提供了低价布局的机会。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26