生猪Q2财报解读:暴风雨后的生猪产业

来源:中粮期货研究中心

截至2022年8月31日半年报披露截至日,各大上市猪企陆续公布财务数据。今年Q2节点对于猪企而言是一个标志性的节点,因为Q2是养殖企业最后一个亏损季度。Q2尾声猪价开始大涨,养殖企业在Q3迎来了黎明。

我们期货从业者往往从产业视角自上而下地看问题,那么我们看到的猪周期是一个价格—利润—产能的周期,猪企盈利—刺激补栏—猪企亏损—加速淘汰,在一轮周期中往往大家在周期中关心是的价格和产能的往复,但在这一来一回中行业业态的变迁往往是被大家所忽略的。临近十一,我们试着解读一下今年二季度集团生猪企业的财报,迎接四季度的到来。

一

站在资产负债表的右侧看周期

我们换一个视角,站在企业的角度自下而上地看待周期。对于一个生猪企业而言,在一轮周期中会经历:亏损—盈利—景气—衰退的过程。在刚刚由盈利转为亏损的临界点,我们从资产负债表的右侧会看到如下情况,权益端积累了前期周期中的盈利,而负债端伴随着对于未来扩张意愿的下降。因此在盈亏平衡的临界,我们应该看到一个较低的资产负债率。在亏损转入盈利的临界点,我们在资产负债表的右侧看到了亏损对于权益的消耗,因此对于未来盈利周期中资产负债表的扩张需要通过负债端来实现,我们会看到一个最高的资产负债率。在景气周期中,企业盈利兑现,资产负债表的权益端得到了修复。在衰退周期中,企业主动缩表以应对未来可能产生的亏损。因此,猪周期对于企业的经营而言会形成一个如下的周期:低资产负债率—高资产负债率—资产负债表的修复—资产负债表的收缩。

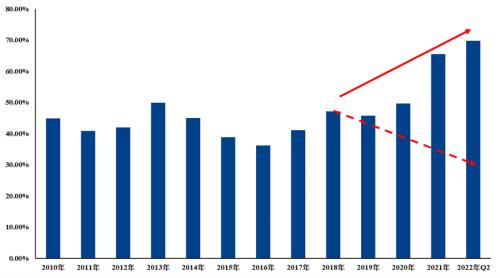

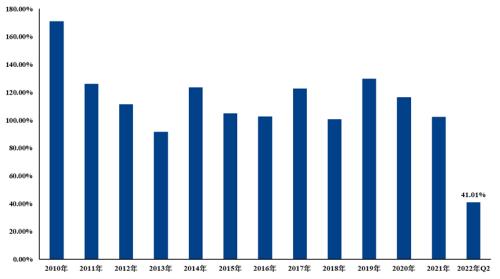

我们选取了18家上市的生猪养殖企业的资产负债表,来看一下从2010年至今行业数据发生了怎样的变化,从以往的周期来看,行业的资产负债率整体围绕着40%的水位波动,在自上而下的行业周期中,企业维持着资产负债表良性的经营秩序。在2018年之后的非洲猪瘟周期,行业受到利润的驱动,良性的资产负债表被打破,企业在本来在应该修复资产负债表的时点进行了逆向的操作,在这段时间我们看见了养殖企业横向地扩张,以及饲料企业和屠宰企业纵向地渗透。

图1:生猪行业2010年至今资产负债率变化情况

数据来源:wind、中粮期货研究院

二

非洲猪瘟周期中杠杆效率与资本报酬的下降

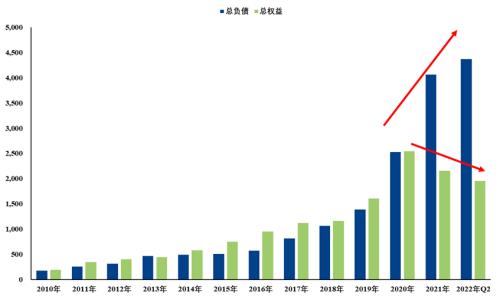

为什么我们在非洲猪瘟周期中看到了如此有“侵略性”的资产负债率?一方面的原因来源于行业的大幅举债导致的负债端的扩张,另一方面的原因来源于企业扩张中经营能力的不足导致权益端的回流不及预期,以及利润的明显分化。从2019年末,我们看到了40元/kg以上的猪价,行业加快了的负债的扩张,负债的余额在2020年末陡增。与此同时,我们还能发现在非洲猪瘟周期之前,负债是有效率的,企业在加杠杆的过程中,权益的增速可以超过负债的增速,而在非洲猪瘟周期过程中,负债的效率逐渐下滑,并且变为了负效率。负债余额的陡增和负债效率的下降导致了行业出现了自有资金无法抵债的状态。

图2:生猪行业2010年至今负债与权益端的扩张情况

数据来源:wind、中粮期货研究院

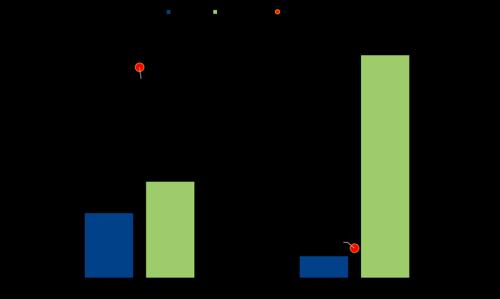

再看生猪集团企业非洲猪瘟前后的对比,这里粗略以净利润而非生猪产业利润作为指标。2010年至2018年,集团企业累计盈利911.28亿元,累计资本支出1349.45亿元,资本支出回报率67.54%。在非洲猪瘟周期至今,集团企业累计盈利303.22亿元,累计资本支出3121.54亿元,资本支出回报率9.71%。如果剔除行业龙头,集团型企业近四年在猪场、栏舍、母猪等资产上共计投入了2091.38亿元,几乎没有盈利反而赔了67.40亿元。印证了某位老总说的“所谓周期红利,它是属于有能力的人”。

图3:非洲猪瘟周期前后累计盈利与资本支出回报率对比

数据来源:wind、中粮期货研究院

三

从现金流量表看行业信用环境的恶化

一般而言,投资的行为可以理解为在当下去发生一大笔现金的流出,在未来经营的过程中去产生逐笔现金的流入,未来流入的折现大于当前的流出,这就是一笔好的生意。所以我的理解,对于流量表我们可以这么看:投资的发生来源于投资性现金流的流出,这一笔现金的流出有两个资金来源,一部分是企业营运过程中流入的资金,一部分是企业筹集的资金,其中又包括了自有资本金的追加和债权人的资金。

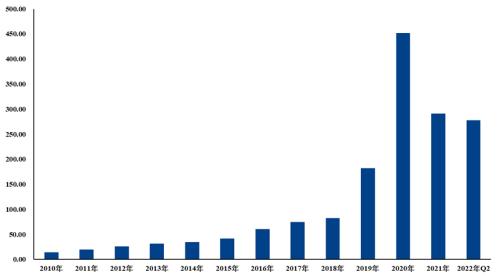

我们从过去10年的数据可以看到,生猪行业在过去十年经营性现金流+筹资性现金流几乎可以覆盖投资性现金流,该比值围绕100%进行波动。今年截至2季度末,该比值陡然下降至41.01%,经营性现金流转负,筹资性现金流大幅缩减。更通俗易懂的话是,猪企今年上半年不但赚不到钱,而且还借不到钱,股东自己兜里也没钱。今年上半年,猪企筹资性现金流流入134.92亿元,较去年大幅下滑,在建工程余额532.45亿元。前期扩张过程中没建完的资产还不少。而且,我们看到的经营性现金流转负并不涵括能繁母猪的投入,因为生产性生物资产属于长期资产,计入投资性现金流而非经营性现金流。而且,即便能够做到现金流的流入,现金流流入的结构也不够健康,因为行业的扩张过度依赖于融资,而大多数的企业在这一轮融资中并没有证明自己的经营能力。负债端具有刚性,而资产端公允价值在随市场波动,而以成本计价的固定资产如果变现将会面临大幅减值。对于企业的投资决策而言,需要思考购买得究竟是资产还是负债?

图4:经营+融资现金流对投资现金流的覆盖情况

数据来源:wind、中粮期货研究院

四

从生产性生物资产和出栏数据看经营

生产性生物资产主要反映了能繁母猪的存栏金额,其中包含了部分的核心群种猪,但是量比较少。此外,生产性生物资产反映的是母猪计价,而不是数量,可能各家企业的会计政策不甚统一。但去年年末到今年母猪整体的价格波动不大,所以看金额也相对公允。母猪是行业的一本糊涂账,每个人可能都有自己的理解。

图5:生猪行业2010年至今生产性生物资产变化情况

数据来源:wind、中粮期货研究院

从企业披露的能繁母猪和出栏数据我们也看到了一些现象,除了行业点击量最高的经营数据。我们还观察到了一些现象:比如经营数据中仔猪的销量、部分企业生产效率的回验数据等等因素,行业还有很多的因素也值得我们不断思考。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51