微软盘后巨震,这两点才是关键!

$微软(MSFT)$ 在7月30日盘后公布24财年Q4的业绩。

整体的表现仍然非常强劲,但由于市场预期也比较丰满,所以就会差一些惊喜。再加上云业务Azure的增速无法一直鸡血,市场担忧增速下滑;而另一方面公司维持高昂的资本开支(CapEx),却还未见到等量的真金白银回报,自然对接下来财年的利润率有所影响。

因此盘后的表现体现了这个财报季投资者“既恐慌(至多-8%)”又“贪婪(拉回至-3%)的特点。

投资要点

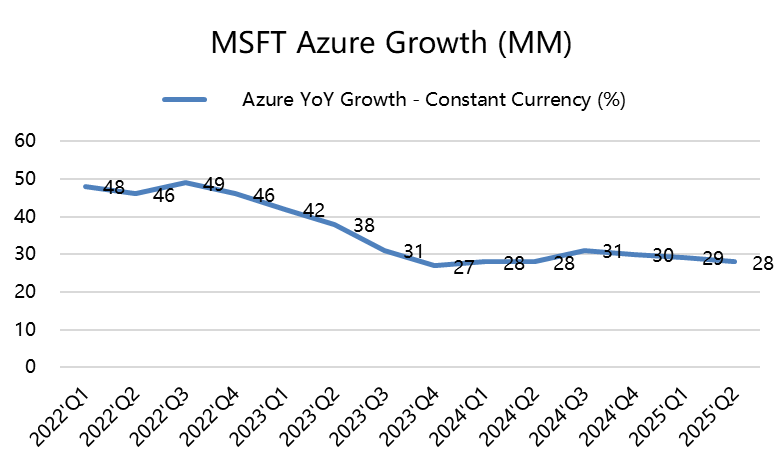

Azure增速放缓。盘后一度出现的-8%,主要也是跟这个有关

Azure的增长速度有所放缓,也是投资者失望的主要原因,并且可能认为AI带来的收入放缓。Q4的Azure收入同比增长29%(按固定汇率计算增长30%),低于一致预期的30%-31%。预计下一季度Azure增长将进一步放缓至28%-29%。

公司在电话会上表示,Azure增长放缓主要是由于优化支出和一些地区的宏观经济因素,同时,AI相关业务增长强劲,Azure增速下滑主要是欧洲部分市场出现后期疲软,与AI无关。但目前受限于供应能力。预计随着AI基础设施的扩张,Azure增长将在2025财年下半年重新加速。

所以现在的问题是投资者会不会买单公司的解释,如果这只是“让自己不要在AI竞争中落后”的安慰投资者的话,而不是真正的产出,那可能会进一步让投资者恐慌。

资本开支进一步提升。

FY24Q4的Capex进一步上升到190亿亿美元,同比增长77%,环比增长36%,这一数字也啦拉低了整体的自由现金流,出现了5个季度以来首次同比下滑,并且不及预期。

如果资本开支太高并超出预期,那很大概率会在接下来的财年里拉低利润率。

市场担心的是,这么多的资本开支,以AI的名义投入,但最终并不能带来至少同等的回报,甚至一定程度上证伪,那对公司未来的发展极其不利。

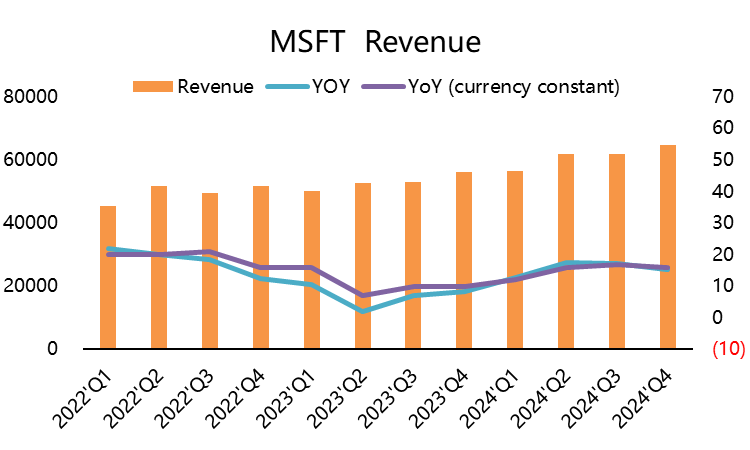

整体财务表现

FY24Q4收入达647亿美元,同比增长15%(按固定汇率计算增长16%),与预期基本持平

营业利润279亿美元,同比增长15%(按固定汇率计算增长16%),高于市场预期的276有没有

每股收益2.95美元,同比增长10%(按固定汇率计算增长11%),与预期持平;

资本开支为138.7亿美元,同比增长55%,高于市场预期的132.7亿美元。

可比自由现金流为183亿美元,同比下降13%,低于市场预期的197亿美元;

业务部门表现

生产力和业务流程部门收入203亿美元,增长11%

智能云部门收入285亿美元,增长19%

更多个人计算部门收入159亿美元,增长14%

重点增长业务

Microsoft Cloud季度收入达368亿美元,同比增长21%

Azure和其他云服务收入增长29%

Office 365商业版收入增长13%

LinkedIn收入增长10%

Xbox内容和服务收入增长61%,主要是收购暴雪带来的影响

全年业绩:

2024财年全年收入2451亿美元,同比增长16%

全年营业利润1094亿美元,增长24%

全年净利润881亿美元,增长22%

其余关注焦点

1.AI对收入的贡献情况。

AI已经成为Azure增长的重要驱动力,贡献了约3个百分点的增长。

Copilot for Microsoft 365的采用率正在加速,客户数量增长超过60%。

GitHub Copilot已成为GitHub收入增长的主要来源,占其增长的40%以上。

2.成本管理和利润率

公司正在积极投资AI基础设施,但同时也在优化成本结构。

预计长期将实现规模经济效应,提高利润率。

短期内可能会有一些波动,但公司对长期利润率改善有信心。

3.Copilot定价策略

Copilot采用分层定价策略,以适应不同客户的需求。

目前主要关注大型企业客户,未来将扩展到中小企业市场。

定价将基于客户获得的价值,而不仅仅是成本。

4.游戏业务展望

Activision Blizzard的整合进展顺利,预计将带来显著的协同效应。

Game Pass订阅增长强劲,内容库不断扩大。

公司看好游戏业务的长期增长潜力,特别是在云游戏和跨平台方面。

总的来说,分析师主要关注Azure增长、AI业务发展、成本管理以及新收购的游戏业务。Microsoft强调了AI对各业务线的积极影响,并表示正在平衡短期投资与长期增长。公司对未来前景保持乐观,特别是在AI和云计算领域。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56