人工智能需要能量,Energy Transfer恰好有

有外国分析师认为,随着未来包括AI在内的科技的进步,能源将会有一个巨大的需求。而美国国内大约43%的电力是通过燃烧天然气产生的。这将为Energy Transfer提供一个美好的增长前景。

作者:Envision Research

因为人工智能相关技术对电力需求的潜在影响最近变得越来越清晰。在本文将将解释:

A)为什么预计能源消耗可能会上升,以支持人工智能技术、数据中心和云计算服务器的需求;

B)为什么Energy Transfer将成为利用这一需求的最佳参与者之一。

电力消耗是一个瓶颈

能源是未来数字化生活的一个重要挑战。因为这些数字技术需要巨大的能量来运行——比大多数人意识到的要多。以英伟达H100芯片的功耗需求来举个例子:

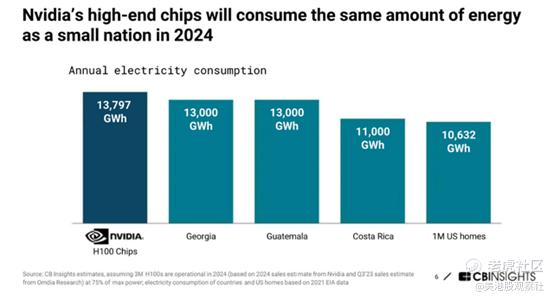

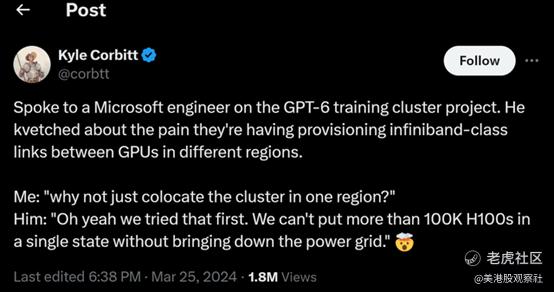

每个Nvidia的H100芯片在峰值运行时消耗700瓦的能源。这超过了美国普通家庭的电力消耗。总体而言,NVDA的高性能AI芯片估计消耗的能源比许多小国还要多,你可以看到下面的图表。即使是一个数据中心,通常使用数千到数万个这些芯片,峰值电力消耗也可能超过一个地区甚至一个州的电网负荷,根据微软工程师的以下评论(见下面的第二个图表)。

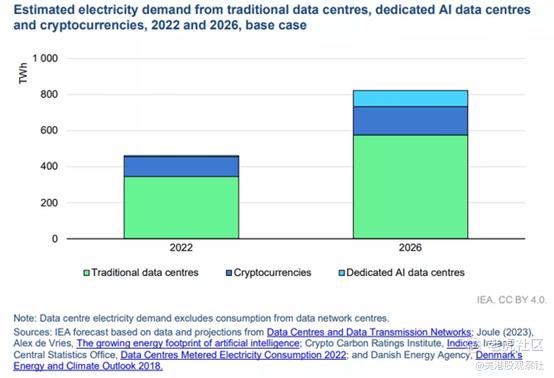

这个问题不仅局限于人工智能,尽管它是目前最明显的问题。许多其他对我们的数字化转型至关重要的技术同样是能源密集型的,比如加密货币技术、高端制造业等。

接下来将解释为什么Energy Transfer在未来几年中将满足这样的电力需求。

Energy Transfer将满足能源需求

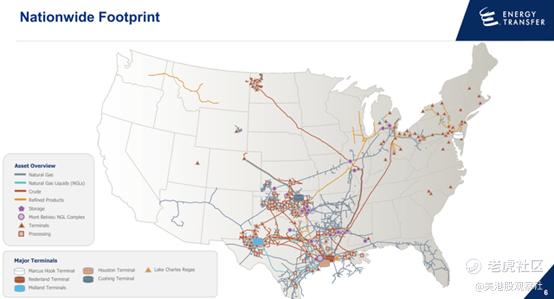

Energy Transfer在美国拥有多元化的能源资产组合,其核心资产是一个庞大的天然气中游设施网络,州内和州际运输便利设施,储存设施等。数字技术的繁荣与Energy Transfer的运营之间的一个关键联系是天然气是美国发电的最大来源。目前,大约43%的电力是通过燃烧天然气产生的。问题不仅在于天然气的生产,还在于天然气的储存和运输。正如富国银行投资研究所的以下报告所分析的那样:

我们认为,美国的天然气生产能力和储量足以满足不断增长的需求,随着时间的推移,基础设施将成为平衡供应与需求增长的关键制约因素。我们预计,这将为中游公司提供增量增长机会,提高现有资产的利用率,最终扩大天然气基础设施的终端价值。

这正是Energy Transfer的核心优势所在,它一直在通过持续的资本投资来加强这一优势。作为一个值得注意的例子,在过去的几年里,Energy Transfer一直在投资,将其网络连接到位于其州内管道10英里范围内的发电厂。快进到现在,该公司相信它已经连接了德克萨斯州超过55%的发电厂,特别是在达拉斯地区,该市正在成为一个数据中心枢纽。

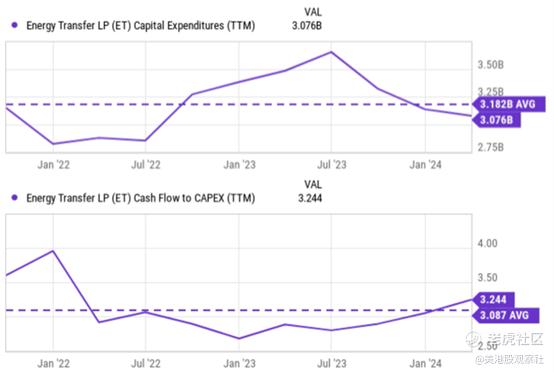

与此同时,通过资本扩张项目和并购交易,Energy Transfer继续投资于其核心资产。该公司2024年的增长资本预算约为29亿美元。正如从下图(上半图)中看到的那样,近年来Energy Transfer的资本支出平均为31.8亿美元。如果该公司在未来几年进一步加大投资也不会让人感到惊讶。得益于强劲的有机现金生成能力,尽管资本支出预算庞大,但该公司目前仍享有良好的资本分配灵活性。从下图(上半图)可以看出,Energy Transfer的现金流与资本支出比率目前徘徊在3.244倍左右,明显高于其3年平均水平3.087倍。现金流与资本支出的比率越高越好,意味着资本配置的灵活性越大。

该公司在并购方面也很活跃。除了收购Crestwood Equity Partners之外,Energy Transfer最近还完成了对WTG Midstream的收购。

此次收购增加了大约6000英里的互补天然气收集管道,扩展了Energy Transfer在米德兰盆地的网络。此外,作为交易的一部分,合作伙伴关系增加了8个天然气处理厂,总产能约为13亿立方英尺/天,另外两个加工厂正在建设中……Energy Transfer预计,到2025年,WTG资产将为每普通单位增加约0.04美元的可分配现金流(DCF),到2027年将增加约0.07美元。

其他风险和总结

就下行风险而言,像其他中游公司一样,Energy Transfer面临着商品价格变化(特别是石油和天然气)、法规以及围绕其环境影响的法律纠纷的风险。大宗商品价格(特别是天然气价格)波动很大,可能会严重影响运输和储存这些材料的盈利能力。围绕达科塔输油管道的长期法律纠纷,就是一个例证,说明了Energy Transfer面临的巨大法律和监管风险。作为Energy Transfer庞大网络的一部分,达科他输油管道与立岩苏族部落陷入了一场旷日持久的法律纠纷。这些法律纠纷可能会使Energy Transfer在达科他输油管道的运营中断。

然而,也有一些风险是针对Energy Transfer的,该公司相对较大的债务负担是首要问题。近年来,公司的杠杆率一直在稳定,现金与资本支出的比率也在改善。美国经济的信用评级一直在改善,前景稳定。然而,它的债务负担仍然相对较高,不仅与整体经济相比(中游公司平均债务负担比整体经济更高),而且与Enterprise Products等其他相近的同行相比。债务负担,加上目前借款利率的上升,可能会限制其在经济低迷时期的财务灵活性。

综上所述,在当前条件下,Energy Transfer的回报/风险状况非常不平衡。但看好Energy Transfer是出于几个考量当中。首先,预计在整合Crestwood后,每股收益会有强劲增长。其次,由于数字技术带来的电力需求激增,以及Energy Transfer的战略地位有助于满足这种需求,预计将出现长期顺风。最后,尽管存在所有这些增长催化剂,但其估值相当合理,反映在其约11倍的市盈率和约8%的股息收益率上。

$Energy Transfer LP(ET)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26