央行放大招!月内两次MLF操作,安排在LPR报价后,进一步淡化MLF政策利率色彩

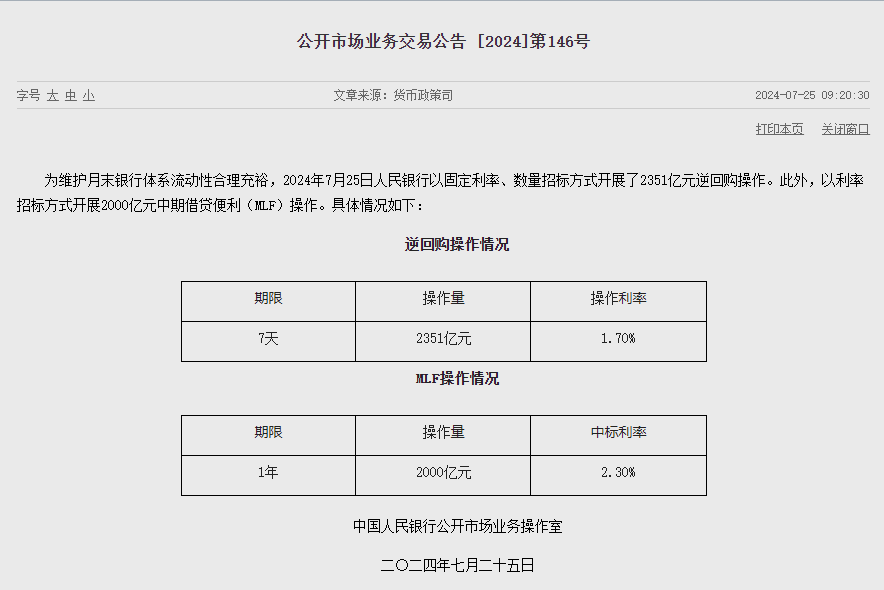

7月25日,中国人民银行(央行)再次出招,以固定利率、数量招标方式开展了2351亿元7天逆回购操作,同时以利率招标方式开展了2000亿元1年期中期借贷便利(MLF)操作。逆回购操作利率维持在1.7%,而MLF中标利率下调20个基点至2.3%。这是央行本月第二次开展MLF操作,进一步释放流动性,支持经济稳定增长。

月内两次MLF操作

央行在7月25日的MLF操作中,明确采用利率招标方式,中标利率较前次下降20个基点。此次操作不仅满足了金融机构的中长期资金需求,也体现了央行在月末增加流动性供应的决心。

业内专家分析,此次MLF操作临近月末,金融机构流动性需求明显增加,货币市场利率有一定上行压力。央行此次MLF操作净投放2000亿元,较好地满足了金融机构的流动性需求。

在央行降息的同时,工农中建等主要银行也主动下调了存款利率。活期存款下调了0.05个百分点,通知、协定和一年期及以内定期存款利率下调了0.1个百分点,二年期及以上定期存款利率下调了0.2个百分点。这一举措有助于进一步降低实体经济的综合融资成本,激发有效需求。

东方金诚首席宏观分析师王青对金融界表示,央行之所以在本月额外开展一次MLF操作,或与7月下半月以来银行体系流动性持续偏紧有一定关联。这段时间以来,为了缓解流动性压力,央行进行了大规模的逆回购操作。

值得一提的是,类似的情况曾在2020年11月30日出现过,当时市场因“永煤违约”事件而经历了一次显著的流动性收紧。在那次事件中,央行同样采取了临时增加MLF操作的方式以应对市场的紧张局势,并在此之前也实施了大规模的逆回购操作。

王青认为,此次中央银行选择临时增加MLF操作不仅有助于维持银行系统的流动性在合理充裕的状态,还能够传达出央行继续执行支持性货币政策的决心,从而帮助稳定市场预期。

政策利率色彩淡化

民生银行首席经济学家温彬对金融界表示,此次MLF操作安排在LPR报价之后,进一步淡化了MLF的政策利率色彩。表明在新的货币政策调控框架之下,正逐步疏通由短及长的利率传导关系。央行行长潘功胜此前在陆家嘴论坛表示,要淡化7天期逆回购操作以外其他工具的政策利率色彩。此次MLF操作进一步淡化了MLF的政策利率色彩,表明中标利率变动不具有政策信号含义。

信达证券研报认为,随着LPR市场化改革的推进,LPR基准锚或从MLF改变为7天期逆回购操作利率,MLF利率和LPR或将逐渐脱钩。央行通过短期利率引导中长期利率,向市场传递更加清晰的利率调控目标信号,有助提高利率传导效率,改善LPR报价机制。

而MLF利率下调幅度超出OMO,温彬认为或主要源于之前MLF利率偏高,与同业存单等市场利率的利差不断扩大,使得商业银行需求不高。月内增开MLF操作,较为罕见,应主要为满足金融机构的中长期资金需求。

温彬指出,近期一系列降息政策组合拳的落地,表明稳增长已成为当前政策首要目标,既释放了稳经济的信号,助力提振市场信心;也进一步明晰了未来的货币政策调控框架,有助于不断提升调控的精准性和有效性。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26