突发大涨!上海爷叔爆吹这只股

大爷凭一己之力带飞券商股?

周末,中信证券登上热股榜第一。今天在权重股下跌中,中信证券突发大涨。

一条上海爷叔(大A爱在深秋)唱多中信证券的视频火出圈。

视频中,上海爷叔(大A爱在深秋)对中信证券的股价预测要修整,以前看450块,现在要看700块,他认为中信证券要成为中国股市市值最大的上市公司,茅台要被远远甩在后面。

大爷表示,下周(本周)中信证券要连续涨停,今年年底中信证券将涨到68元,明年在68元基础上再涨2倍,2026年大牛市顶部9月份,还可以涨1.27倍,他测算大约能涨到700块左右。

上海爷叔对大盘也进行修整,以前说7月底要到3204点,修整后7月底看到3300点以上;在7月29日、30日、31日某天将会出现一次大盘涨停板;2026年9月,上证指数要涨到14600点。

有网友说,爷叔在补牙的年纪选择了补仓。。

1

主动偏股型基金大幅加仓港股,减配白酒

公募基金二季报披露完毕,主动权益基金在加速调仓。

二季度股票市场整体下跌,沪深300指数收益-2.14%。港股市场大幅反弹,带动港股主动权益产品业绩领涨。债券市场持续走强,二季度债券型产品季度平均收益为正。

二季度主动权益基金规模为3.43万亿元,较2024年一季度减少1436.9亿元,数量为3879只。主动权益基金的股票仓位连续两个季度下降,且降幅扩大,二季度主动偏股型基金股票仓位82.4%,环比-1.7%。债券和现金持仓占比上升。

主动偏股型基金增持大中盘股,减持小盘股。二季度对上证50、沪深300和中证500配置比例分别为18.5%、62.2%和18.9%,环比+0.8%、+1.4%、+0.6%;中证1000配置比例为11.2%,环比-1.1%。

主动偏股型基金大幅增配港股,二季度对港股配置占比11.5%,环比+2.3%。腾讯仍为第一大重仓股,加仓幅度居前的个股包括腾讯控股、美团-W、中国海洋石油、中国移动和新秀丽。

值得一提的是,随着南下资金的持续增配,主动偏股型基金对于港股的持仓比例距2021年的前高已经很近。

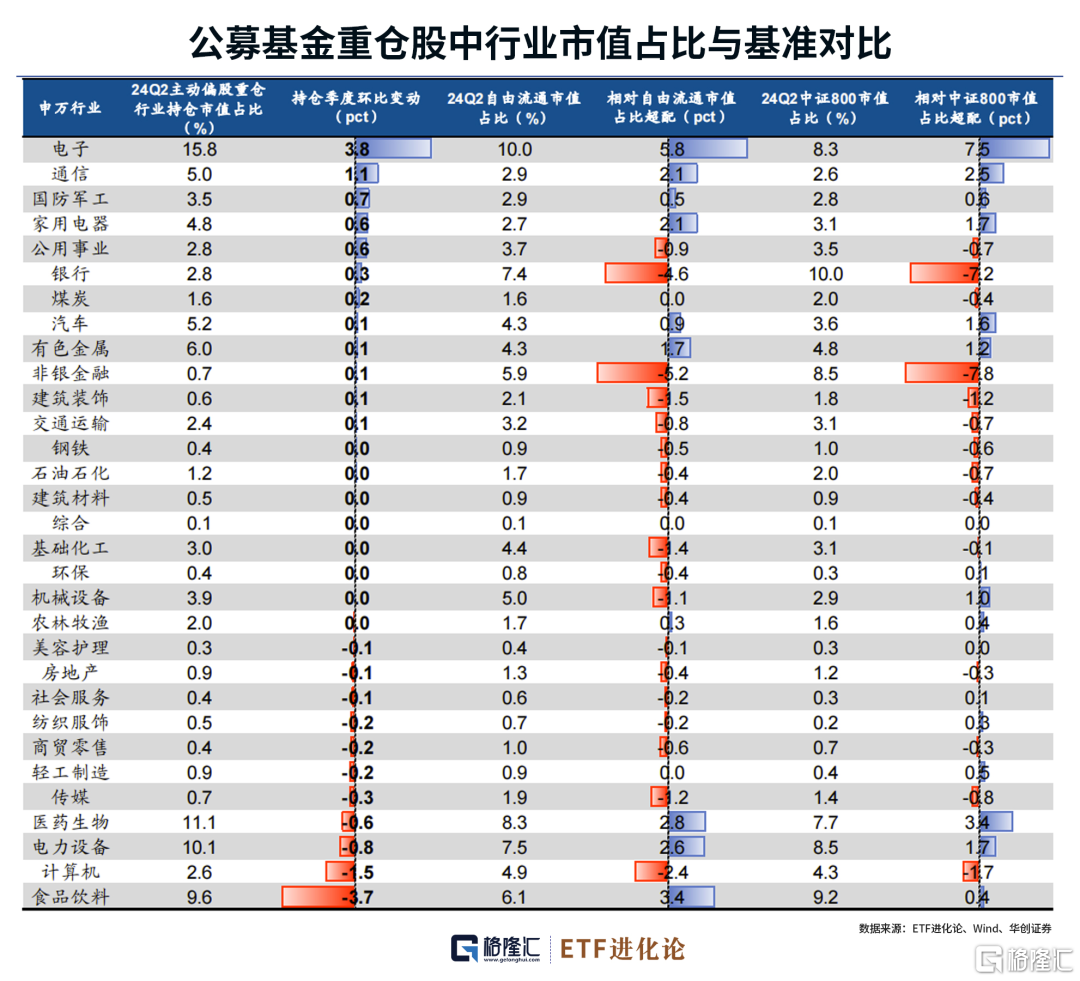

行业层面,公募基金风格从核心资产转向哑铃配置,增配电子、通信、军工、家电、公用;减配食饮、计算机、电新、医药。

从持仓市值占比的绝对值看,截至2024年二季度,持仓市值前五行业:电子(15.8%)、医药(11.1%)、电力设备(10.1%)、食饮(9.6%)、有色(6.0%)。

从持仓市值占比的环比变动看,24Q2公募加仓前五行业:电子(持仓市值占比提升3.8%)、通信(1.1%)、军工(0.7%)、家电(0.6%)、公用(0.6%);减仓前五行业:食饮(-3.7%)、计算机(-1.5%)、电力设备(-0.8%)、医药(-0.6%)、传媒(-0.3%)。

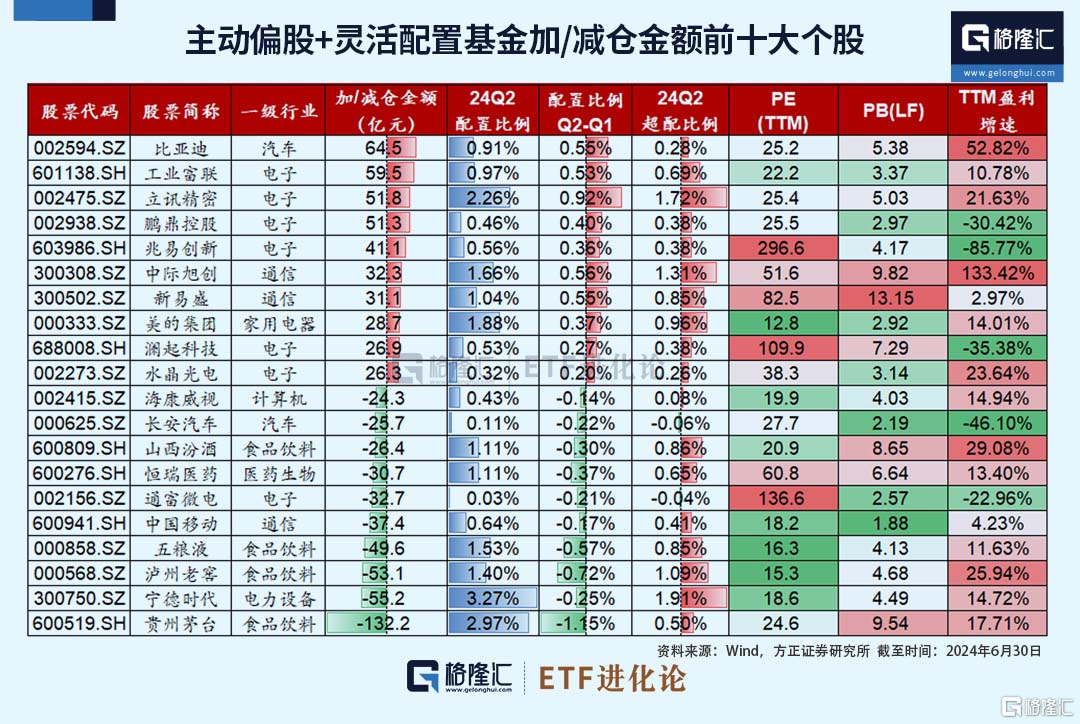

其中,白酒被大幅减配,单季减配幅度仅次于2012Q4-2013Q1和2018Q4。主动偏股基金二季度减仓金额前十股票中,有4只白酒股,其中贵州茅台减仓金额最高,减仓约132.2亿元,宁德时代位列其后,减仓约55.2亿元。

加仓金额前十股票中,有6只属于电子行业,2只属于通信行业,另外2只分别汽车和家用电器。其中,比亚迪加仓金额最高,加仓约64.5亿元,工业富联紧随其后,加仓约59.5亿元。

2

ETF转融券半年减少九成

7月22日,融券新规正式落地。自证监会宣布暂停转融券以来,两市的转融券交易规模持续降低。

Wind数据显示,截至7月19日,A股转融券规模已经降至约264亿元,而在今年初,A股市场转融券余额规模尚超过1000亿元。

最新公布的基金二季报显示,ETF转融通证券出借规模数据也出现大幅降低。

Wind数据显示,截至2023年年末,全市场有264只ETF进行了转融通证券出借,出借总规模为730.22亿元。截至2024年二季度末,全市场ETF转融券出借规模仅剩59.57亿元,相比去年末减少超九成。

自今年2月多家基金公司宣布暂停新增转融通证券出借规模以来,ETF的转融券业务已经有了明显下降。

近期大资金借道ETF加速抄底。上周股票型ETF净流入额高达754亿元,而此前一周该数据仅为92亿元,环比增幅超过7倍。

四只沪深300ETF上周合计净流入资金超675亿元,华泰柏瑞沪深300ETF净流入额高达222.42亿元;易方达沪深300ETF、华夏沪深300ETF、嘉实沪深300ETF净流入额超百亿元,分别为194.24亿元、145.95亿元、112.80亿。南方中证500ETF、南方中证1000ETF净流入均超60亿元。

最新披露的公募基金2024年二季报显示,多只基金的“机构1”、“机构2”持有人,在二季度都进行了增持。

市场推测该机构或是“国家队”中央汇金。二季度该机构增持华泰柏瑞沪深300ETF、易方达沪深300ETF、华夏沪深300ETF、嘉实沪深300ETF、华夏上证50ETF、南方中证500ETF累计耗资超300亿元。

广发证券研报指出,政策性资金是市场重要的维稳力量,而“国家队”的大手笔增持正是这一力量的体现。“国家队”增持宽基ETF的这一举措,不仅为市场带来了增量资金,提振了资本市场的信心,还有效引导居民合理配置资产,推动资本市场的健康稳定发展。

3

恐慌指数周涨近30%!

唱空声音多起来了

上周纳指、标普500指数连续下跌,纳指周跌幅3.65%,标普500周跌幅1.97%,均录得4月以来的最大单周跌幅。

衡量市场波动性的芝商所(CBOE)恐慌指数VIX周涨超32%,再次站上16关口。

尽管近两年AI浪潮推动了标普500市值暴涨约16万亿美元,但随着美股大型科技股出现回调,唱空声音也日渐多了起来。

近日高盛全球股票研究主管Jim Covello给人工智能泼了一盆冷水。Covello表示,虽然现在做空英伟达之流是愚蠢的行为,但总有一天泡沫破灭会到来。

Jim Covello坦言,这次AI革命跟他从业30年以来所见到的其他科技转型有很大不同。

首先,历史上多数技术转型,尤其是那些有变革意义的技术转型,都是用非常便宜的解决方案取代非常昂贵的解决方案。

而这次他们发现AI技术非常昂贵,用成本高昂的技术取代低薪工作完全是反其道行之。他认为,AI成本必须大幅下降,才能在大众中普及这项技术。

其次,除了高成本问题之外,Covello还担心AI不会成为人们期待的突破性技术发明,因为到目前为止,AI还没有“杀手级应用”,就连比他更乐观的高盛同事也在报告中承认了这一点。

此前高盛在6月就发布一份关于AI的报告《生成式AI:支出太多,收益太少?》,该报告提及,科技巨头及其他公司将在未来几年内在AI资本支出上投入超过1万亿美元,但迄今为止成效甚微。

Covello表示,人们对AI技术的商业期望可能被极度夸大,如果科技巨头重新考虑在AI领域的巨额投资,股市可能会出现回调。

此外,在权重科技巨头处于分歧之际,上周资金从少数大型科技股转向更广泛的周期型股和中小盘股。

7月10日以来,罗素2000指数涨7.63%,标普500指数同期下跌1.29%,两者差距达到9%左右。相对于大型股标普500指数,近期罗素2000小盘指数为40年来首次表现出最强劲的超额收益。

StoneX全球研究主管Matt Weller对记者提及,科技巨头财报即将来袭,如果大型科技股业绩超出预期并提高其前瞻性销售指引,标普500指数、纳指可能恢复此前的超额表现;如果没有,小盘股将继续表现优异。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56