LPR降息!1年期、5年期均调降10BP,货币政策调控框架重要转型

金融界7月22日消息 中国人民银行授权全国银行间同业拆借中心公布,2024年7月22日贷款市场报价利率(LPR)为:1年期LPR为3.35%,5年期以上LPR为3.85%。两个期限的报价均下调10个BP,以上LPR在下一次发布LPR之前有效。

同时,央行公告,为加强预期管理,促进LPR发布时间与金融市场运行时间更好衔接,自2024年7月22日起,将LPR发布时间由每月20日(遇节假日顺延)上午9:15调整为9:00。

今晨央行逆回购利率调整,市场普遍预期LPR也将随之下降。中国人民银行发布公告,宣布对公开市场操作机制进行优化。自公告之日起,7天期逆回购操作将采用固定利率和数量招标的方式进行。此外,为了加强逆周期调节并加大对实体经济的金融支持,7天期逆回购操作的利率从原来的1.80%下调至1.70%。

接近央行人士表示,7天期逆回购操作调整为固定利率、数量招标,明示公开市场操作利率,有利于强化7天期逆回购利率的政策属性。7天期逆回购操作利率下调10个基点,有利于加大金融支持实体经济力度,但并不代表长债收益率下行空间打开。

LPR报价下降已有充分预期

LPR报价调降周末已有充分的预期。在刚刚过去的一周(7月15日至19日),央行向市场净投放了1.17万亿元的短期资金,这一数额创下了自3月以来的新高。资金利率在上周五也出现了下降,R001下降了9个基点至1.91%,而R007下降了1个基点至1.90%,显示市场资金面趋向宽松。

近期,市场一直在期待LPR报价机制的变革,预计将从中期借贷便利(MLF)利率转变为公开市场操作(OMO)利率。逆回购利率的调整可能预示着LPR的下降。

中信证券的分析师明明认为,参照国际经验和央行近期的政策动向,LPR报价机制有望得到改进,这将提高政策效率和市场化水平。短期内,LPR报价的下降将为信贷市场的回暖创造更有利的政策环境。随着LPR改革的深入,融资成本的降低将进一步激发贷款市场的活力,尽管短期内增速可能不会显著反弹,但金融服务实体经济的质量和效率将得到提升。

银河证券则从三个方面分析了7月LPR调降的理由:LPR报价与最优客户实际贷款利率之间存在较大偏差,需提升报价质量;综合考量银行资金成本、风险溢价及市场供需情况,当前具备LPR调降的空间;以及当前实际利率偏高,调降利率有助于刺激经济增长,其必要性日益凸显。

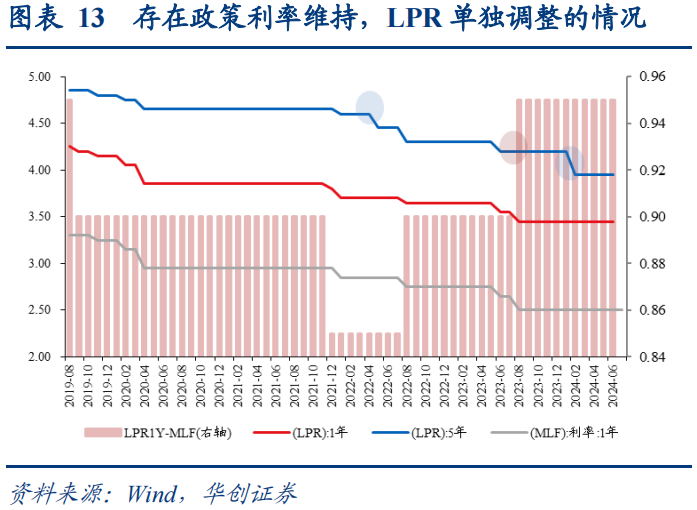

华创固收研报指出,当前LPR与1年期MLF价差处于历史偏高水平,淡化MLF中期政策利率中枢的背景下。近期货币政策框架改革加速推进阶段,主要关注1年期LPR下调与MLF逐渐“脱钩”的可能性。

货币政策调控框架重要转型

近期的媒体文章和业内分析均指向LPR定价机制可能发生的转变,暗示其与MLF利率的直接关联性或将减弱,而更加侧重于短期政策利率的指导作用,预示着中国货币政策调控框架的深刻变化。

近期,人民银行围绕“淡化政策利率色彩”频频发声,并进一步强调了7天期逆回购操作利率的作用,市场上关于贷款市场报价利率(LPR)将迎改革的讨论声量也越来越大。

6月19日,中国人民银行行长潘功胜在2024陆家嘴论坛上表示,未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了该功能。

潘功胜还透露,下一步将持续改革完善贷款市场报价利率,针对部分报价利率显著偏离实际最优惠客户利率的问题,着重提高LPR报价质量,更真实反映贷款市场利率水平。

金融时报在7月12日的报道中提到,LPR的定价参考可能会从MLF利率转变为OMO利率,预示着货币政策调控框架的重要转型。

7月15日,金融时报进一步撰文指出,需要加强LPR报价质量的考核,减少与最优质客户贷款利率的偏离,并考虑使用类似SOFR的短端市场利率作为浮动贷款利率的定价基准。MLF操作的平价缩量续作和公开市场操作的大额净投放进一步印证了政策利率色彩的淡化,为LPR的下降打开了空间。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26