一场胜利大逃亡

流言沸沸扬扬传了两个月,丘栋荣离职的消息终于靴子落地了。

1

丘栋荣正式离职

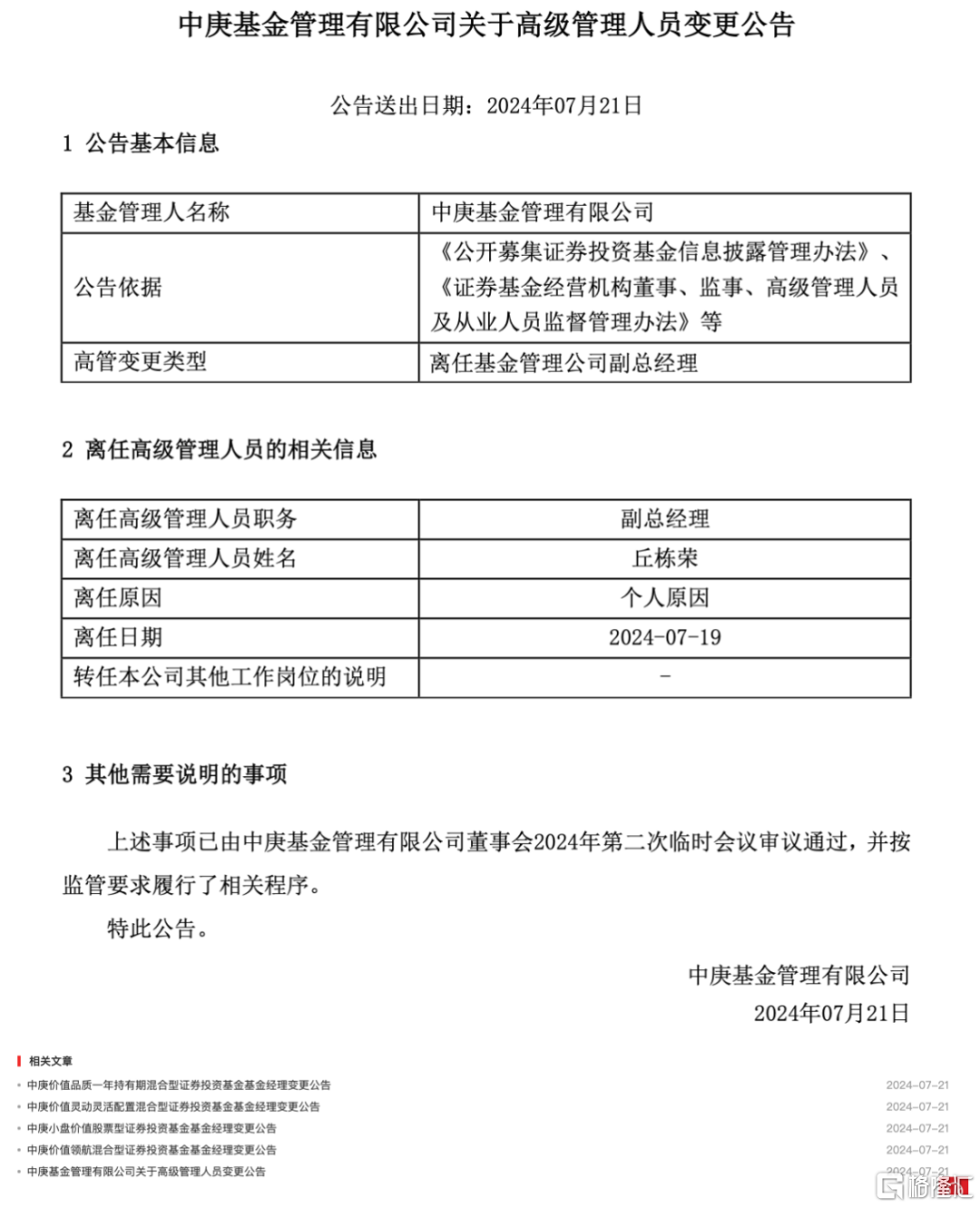

7月21日,中庚基金正式公告,丘栋荣因个人原因,自2024年7月19日起卸任中庚价值领航等5只产品的基金经理,同时不再担任中庚基金副总经理等职务,卸任所有在管产品,并辞去公司职务。

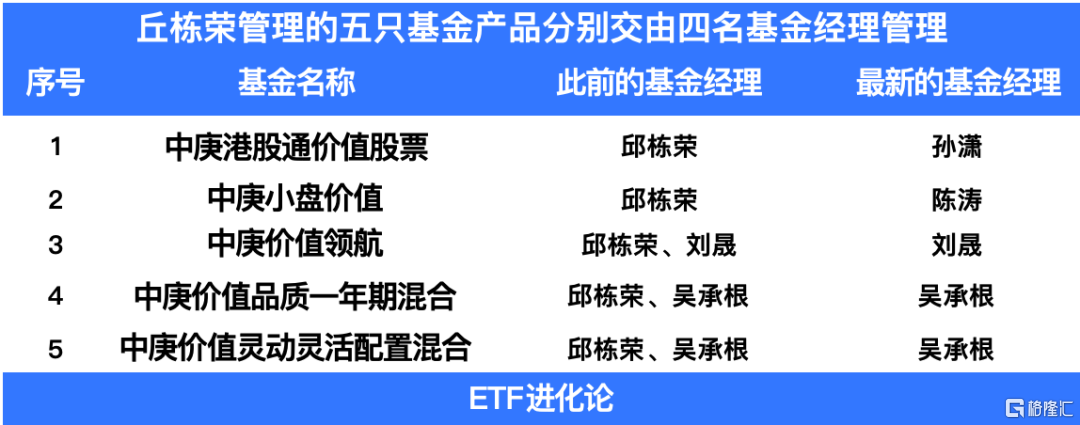

根据公告安排,丘栋荣在管的5只基金拆分给四名基金经理分管。

中庚价值品质一年持有、中庚价值领航是由今年5月增聘的吴承根和刘晟共管;吴承根此前与丘栋荣合管的中庚价值灵动灵活配置混合,将由他一人管理。丘栋荣单独管理的中庚港股通价值股票由孙潇管理,中庚小盘价值基金交由陈涛管理。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

今年5月初,坊间流传知名基金经理丘栋荣要离职的消息,同月11日,中庚基金公告称,彼时丘栋荣在管的两只产品中庚价值品质一年持有、中庚价值领航,分别增聘吴承根、刘晟为基金经理。

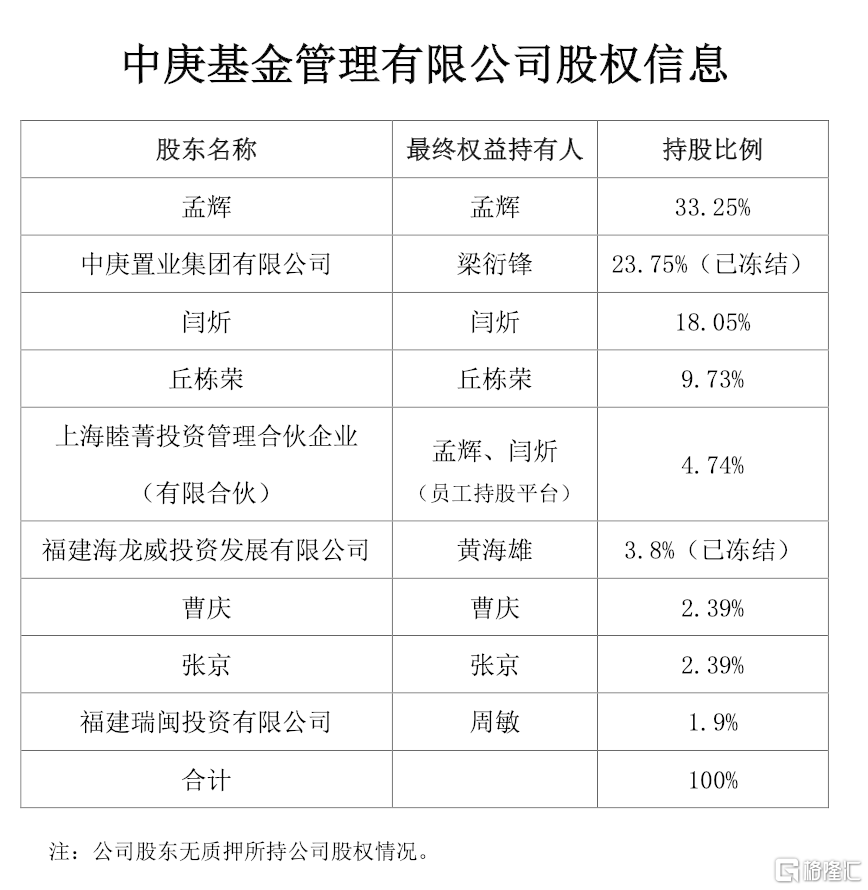

随之而来各种猜测充斥网络端,有人甚至提出最有反驳力的观点:丘栋荣可是拥有中庚基金9.73%股权的人,怎么可能说走就走?况且当时其还有一只处于封闭期的基金产品。

(中庚基金今年2月27日公布,来源:公司官网)

中庚港股通价值为18个月封闭在7月11日封闭期届满。7月19日丘栋荣在管五只基金产品披露完基金二季报后,丘栋荣正式功成身退。

丘栋荣作为中庚基金的创始团队之一,也是公司权益基金管理的中流砥柱,一人管理规模占据半壁江山。

5月传出丘栋荣离职消息后,丘栋荣二季度在管规模缩水51.46亿元至147.08亿元,连累中庚基金二季度非货管理规模缩水60.72亿元至189.72亿元,排名跌至105名。

中庚基金今日发布丘栋荣离职的公告后,同步发了一封《致信| 汇聚价值再出发:中庚基金致投资者的一封信》:

“衷心感谢丘栋荣先生任职期间做出的卓越贡献、并对中庚基金低估值价值投资策略体系从构建到完善给予的宝贵付出。”

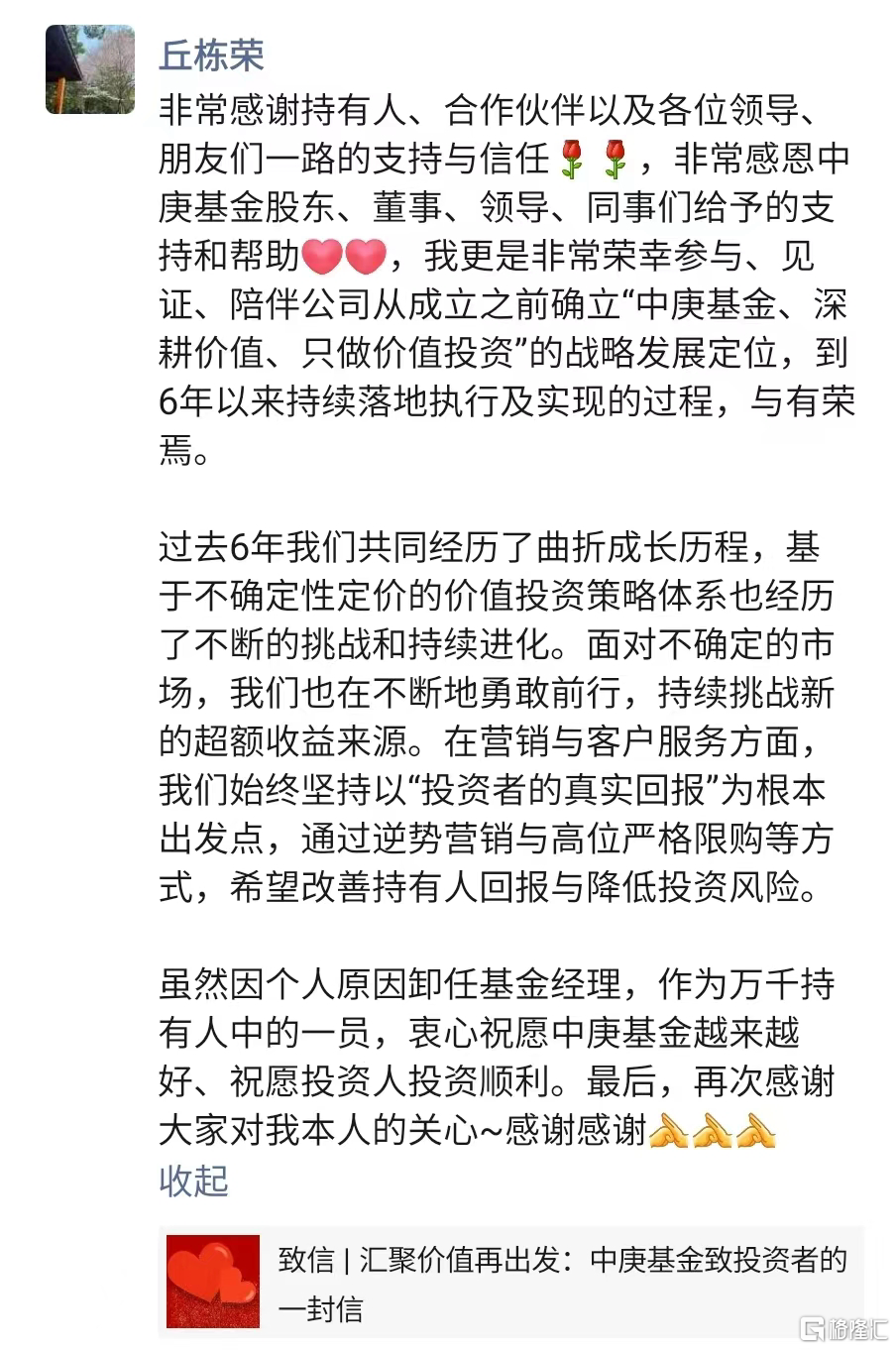

丘栋荣也在朋友圈遥相呼应老东家,对持有人、合作伙伴、公司及同事等各方进行了感谢。其在回顾公司6年发展并表示,非常荣幸参与、见证、陪伴公司从成立之前确立“中庚基金、深耕价值、只做价值投资”的战略发展定位,到6年以来持续落地执行及实现的过程,与有荣焉。”

最后,丘栋荣表示,虽然因个人原因卸任基金经理,但作为千万持有人中的一员祝福公司发展。

公募基金行业的大趋势是淡化明星基金经理色彩,以“平台型”和“团队制”拓宽管理半径,强化公募基金投研核心能力建设。

此时痛失一员深度价值管理大将的中庚基金,往后如何践行“深耕价值,只做价值投资”的slogan,且看临危受命的四位基金经理往后将交出一份什么样的答卷。

2

美股胜利大逃亡

本周的美股上演罕见大波动。

纳指单周跌幅4.8%创2022年以来最大。风光无限的"Mag 7"更是首当其冲,本周重挫5%,市值蒸发超1万亿美元;芯片股跟随泥沙俱下,费城半导体指数本周暴跌近9%。“恐慌指数”VIX单周跳涨超32%。

聪明资金早就在这轮大回调前,开启一轮胜利大逃亡。

高盛数据显示,截至7月10日,对冲基金连续第四周抛售信息技术和通信服务股票。最近八周里面,对冲基金已经有七周出现净抛售。

6月份,对冲基金对所持TMT概念股抛售力度创2016年有数据记录以来的单月最大。同期,对冲基金净买入最多的是周期股、能源股、以及金融股。

同期,股价不断创新高的"Mag 7"创始人和高管也接连减持套现。

英伟达创始人黄仁勋在今年6月13日至21日、6月28日至7月2日期间合计套现英伟达近1.7亿美元,创他个人单月抛股套现最高纪录。英伟达高管和董事今年上半年抛售英伟达股票合计套现超过7亿美元。

继今年2月套现85亿美元亚马逊股票后,亚马逊7月2日披露的一份文件显示,创始人贝索斯又计划减持2500万股亚马逊股票,按彼时亚马逊股价计算,贝索斯此次减持的股票价值接近50亿美元。

文件刚披露,贝索斯就急不可耐抛售一部分股票。SEC文件显示,贝索斯7月5到7月8日,三笔合计卖出了431.4109万股亚马逊股票,总计套现8.635亿美元。

美股下周将继续面对未知的命运,下周二,特斯拉和Alphabet将率先公布财报,随后,微软、Meta、亚马逊和苹果也将公布业绩。

科技巨头能否重振雄风,就看他们的二季度财报了。

急流勇退的还有股神巴菲特,老爷子也在此时出手减持,这回瞄准的目标居然是自己的爱股——美国银行。

3

巴菲特减持美国银行股票

时隔四年,巴菲特再次出手减持美国银行,且是在美国银行公布Q2财报一天后。

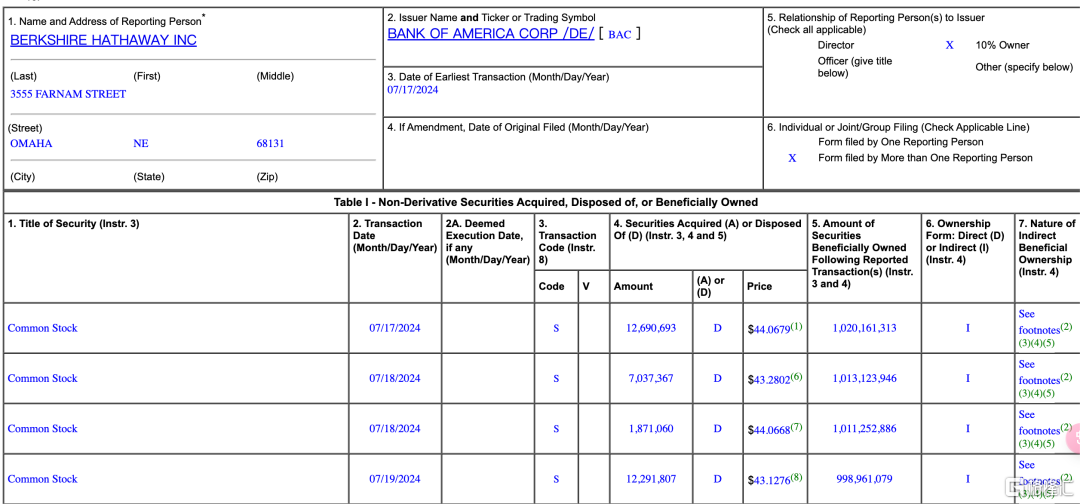

SEC文件显示,在7月17日至19日之间,巴菲特旗下伯克希尔·哈撒韦4次出手卖出,累计出售约3400万股,价值约为14.8亿美元。

美国银行Q2财报是有什么问题吗?

7月16日,美国银行披露了二季度财报,营收和利润双双超出分析师预期,次日股价便创2022年2月以来新高,巴菲特正是这天开始四连减。

财报显示,美国银行营收253.8亿美元,但作为该行最大收入来源之一的净利息收入却下降至137亿美元,低于市场预期的138亿美元,因此拖累美国银行二季度净利润同比下降 6.9%至69亿美元,每股收益为0.83美元,略高于市场预期的0.80美元。

美国银行表示,第二季度的净利息收入可能是全年的低谷。第四季度完全应税等值净利息收入(NII)可能会攀升至约145亿美元。

美国银行Q2财报一眼看起来并没有什么问题,虽然净利息收入低于市场预期,但也就少了1亿美元。

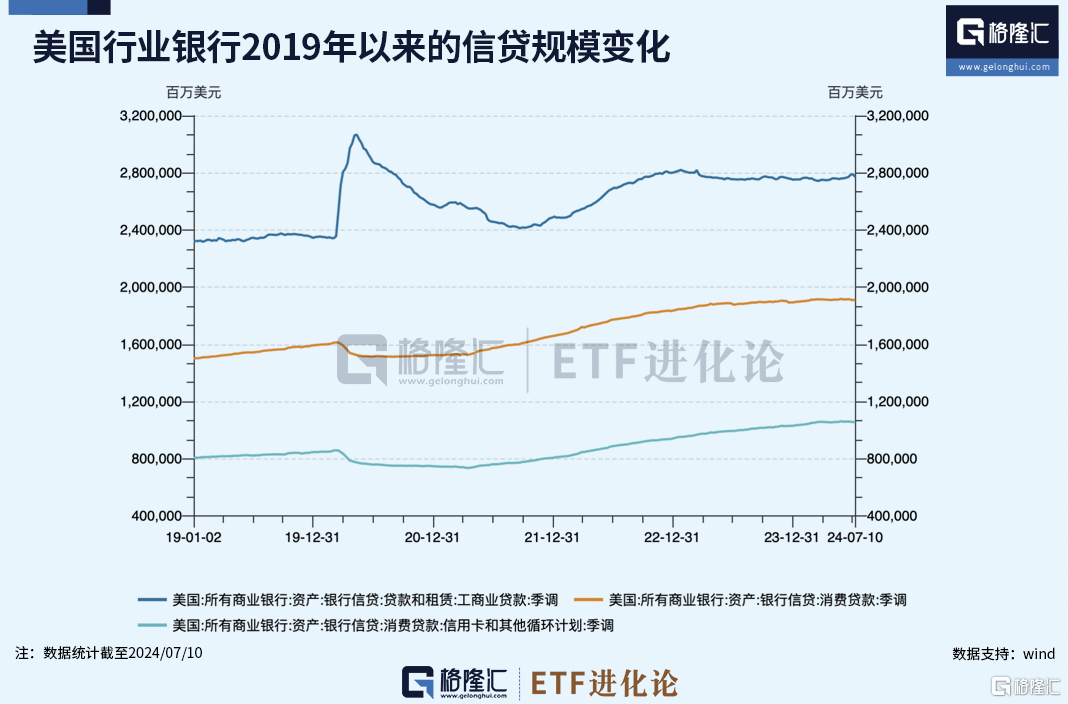

信贷需求方面,wind数据显示,无论是公商业贷款还是消费贷,需求均保持平稳且小幅上行的态势。

需求虽然没有问题,但美国商业银行的贷款违约率上升的风险值得关注。

美联储公布的数据显示,美国第一季度贷款坏账率和违约率数据持续上涨,超过了疫情期间最高水平,但增速有所放缓。

其中信用卡贷款和消费贷款一季度违约率达到自2012年以来最高的水平。信用卡贷款,消费贷款,商业地产贷款坏账率也均超过疫情期间水平,达到自2013年以来新高。

所以,我们可以看到摩根斯丹利二季度坏账拨备7600万美元,远超过市场预期的5430万美元。

分析人士认为,巴菲特的减持或许是对未来一段时间内美国经济潜在衰退风险的预判,以及对银行板块因利率环境变化而可能面临的不确定性的规避。

一方面,降息短期内对银行息差不利,因为存款和贷款的利率都下降了,而贷款利率的下降幅度通常小于存款利率,导致银行的净息差收缩。另一方面,降息能不能刺激美国经济,进而鼓励更多的贷款和存款活动,仍是个未知数。

减持了3400万股美国银行股票后,伯克希尔·哈撒韦仍持有约9.99亿股美国银行股份,价值超420亿美元,是伯克希尔第二大重仓股,以及是该银行的最大股东之一。

对于巴菲特此时出手减持美国银行,市场观点众说纷纭,结合伯克希尔二季度持有创历史纪录的现金储备量,会不会意味着巴菲特不看好此时的美国宏观经济?

对于这个问题,我们需要再次重温2023年的伯克希尔股东大会。

当时被问及:“您对未来十年的全球金融商业环境有何看法?以及美国在未来十年的经济竞争中的地位?”

巴菲特的回答是:他并不怎么考虑这些事情,只是在寻找的好的生意。投资过程只会思考两件事,“什么是重要的?什么是可知的?以及在这两个问题中,我们可以做哪些对伯克希尔有益的行动。”

芒格最后神总结:“我们不预测多大的潮水会来,我们只关心哪些事物会在这些潮水中保持前进。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47