高股息要崩?

今日,港股表现不佳,恒生指数大跌2%。

拖累指数的是前期强势的高股息概念股大幅回调,其中,龙头股中国海洋石油连续下跌,本周跌幅高达近10%!

发生了什么?高股息要崩盘了吗?板块轮动是否将上演?

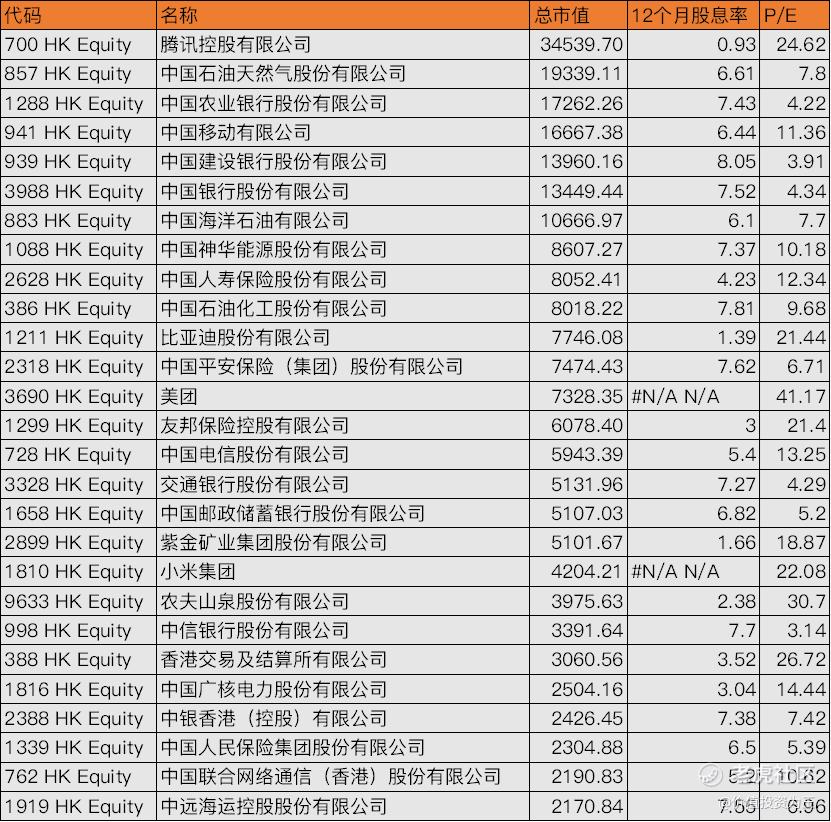

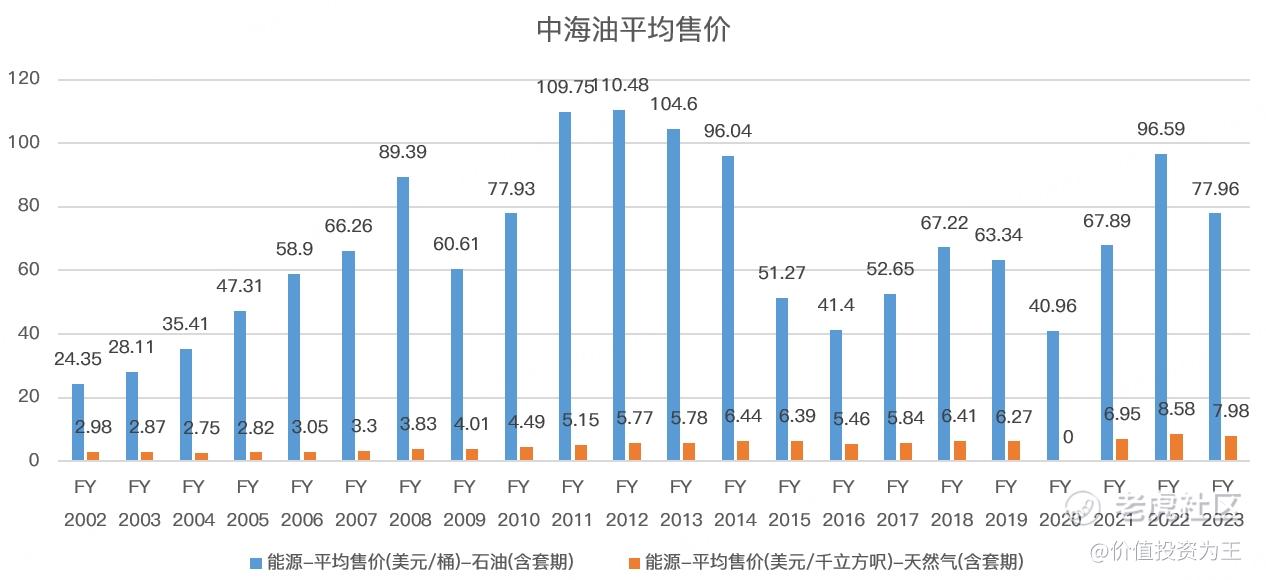

先来看当前港股股息率情况,如下图所示,目前石油等能源类公司的股息率在7%左右,银行类在8%左右,其他行业的股息率较为普通:

与国内的存款利息相比,港股的股息率颇有吸引力,但对比美债5%左右的收益率,考虑到经营风险,这样的水平,又难言“高股息”。

比如中国海洋石油,主业是勘探、开采和销售石油、天然气,从历年营收来看,呈现出明显的周期性:

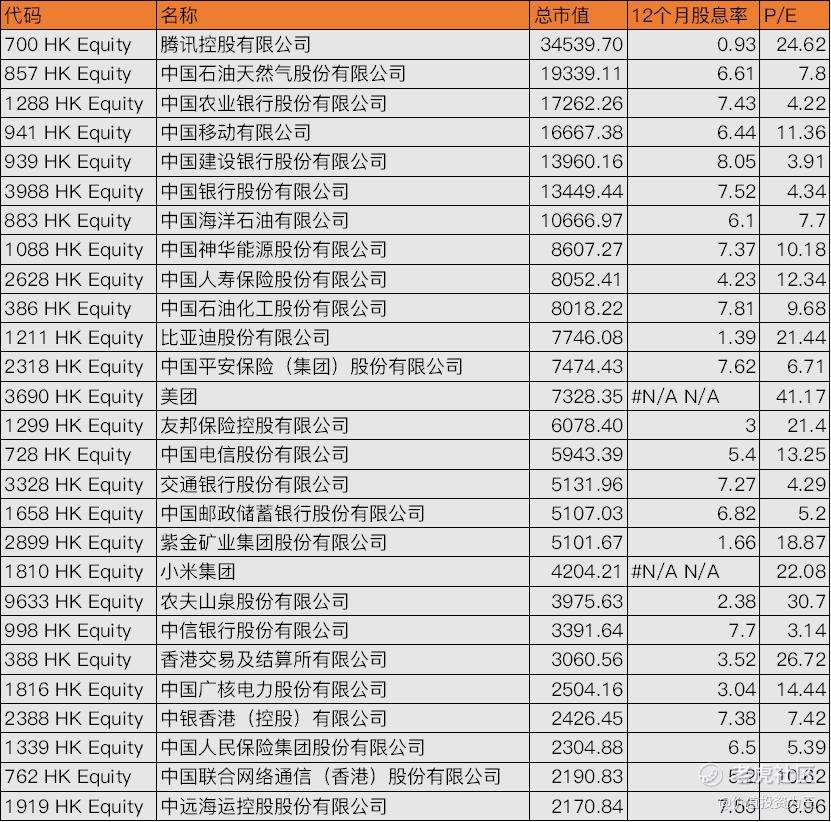

作为能源类公司,中海油的收入主要由产量和能源价格来决定,从历年产量来看,保持了温和的增长:

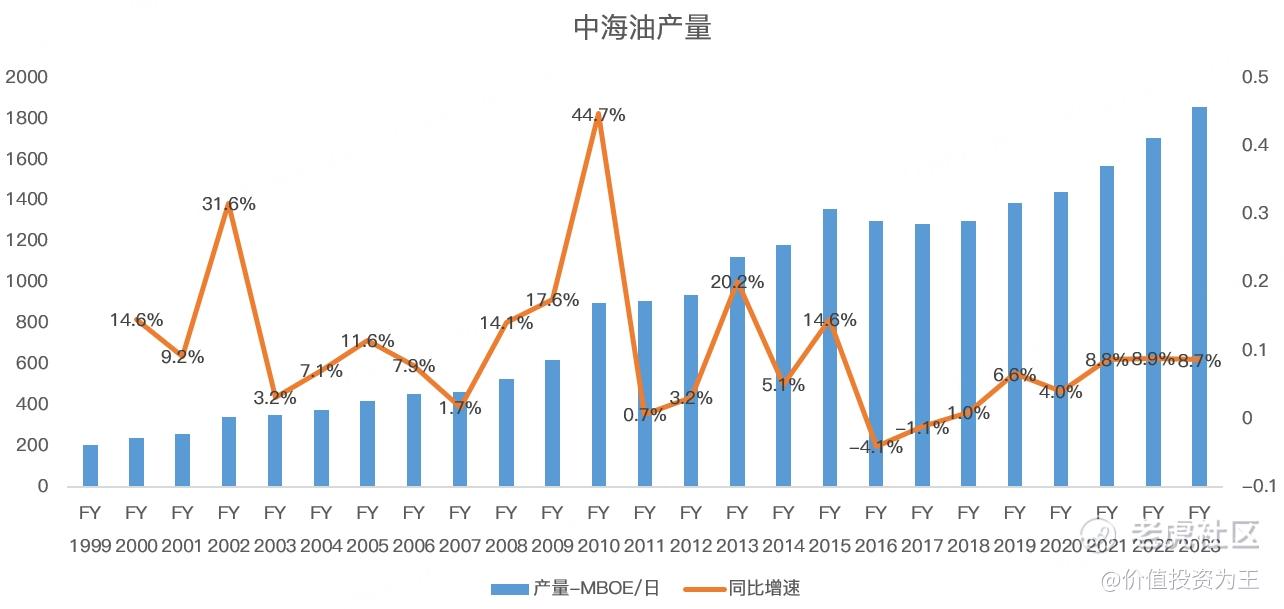

但从价格来看,天然气稍微稳定,而石油波动较大:

以2023年的分红计算,当下的股息率为6%,但考虑到2022年和2023年的油价较高,中海油业绩处于历史高位,而未来,油价如何演变?是涨是跌?普通投资者很难判断。

如果油价下行,中海油利润必然会受到影响,股息率亦会下降,届时,考虑到股息税和股价下行风险,当下的价格并无吸引力!

银行股面临同样的问题,当前阶段,个人和企业都在去杠杆,市场利率不断下行,银行坏账增加,此种情况下,银行股却迎来大牛市。

以建设银行为例,其营收已经连续4个季度下滑,其中,一季度净利润下滑2.17%,若未来继续下行,当前8%的股息率很难维持:

参考日本,银行股基本面的下行不是短期周期性现象,很有可能持续数年、十数年,念及于此,抱团银行并不是好的选择。

反观今日行情,高股息集体回调,而基本面改善的半导体,如华虹半导体却涨超7%,出海大获成功的泡泡玛特涨超9%。

高股息终究是资金在经济下行期无奈的选择,拥抱成长才是王道,除非你买的高股息真的能抵御下行,否则,一旦利润下滑,抱团资金随时会土崩瓦解! $中国海洋石油(00883)$ $建设银行(00939)$ $中国石油股份(00857)$ $农业银行(01288)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26