等待扩张!戴尔处于周期性低点

有外国分析师认为,戴尔处于周期性的尾巴,即将进去扩张期。随着巨大的周期性力量,戴尔会有极大的上涨空间。

作者:Sensor Unlimited

收入增长表明扩张周期的开始

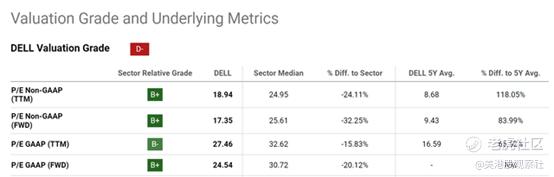

戴尔接近周期性低点的第一个指标是估值折扣。更具体地说,下图总结了戴尔股票的估值等级。如图所示,戴尔的市盈率远低于行业中位数。具体来说,其市盈率仅为18.94(基于TTM和非GAAP),比行业中位数24.95低24%以上。在FWD基础上,其市盈率甚至更低(17.35),折扣更深(32.25%)。

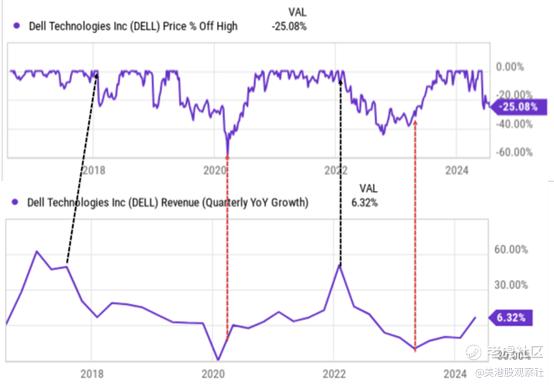

然而,对于像戴尔这样的周期性股票,应该更依赖收入信息(比如库存数据),而不是净利润。其潜在的周期性可能会使其净利润——尤其是会计利润——非常不稳定。相比之下,戴尔的收入增长历来显示出可追溯的模式(即周期),如下图所示。

在这张图中,上半图绘制了过去10年的价格调整,并在下半图绘制了季度收入同比增长率。你可以清楚地看到在这个时期至少有两个完整的周期,由红色和黑色虚线突出显示。扩张阶段用黑色标记。在这些阶段,戴尔的收入以接近60%的年增长率增长。这些超级增长阶段之后是深度价格回调(大约30%到40%)。反之,收缩阶段(用红色标记)的特点是大的营收大幅下降(同比下降约30%),但随后是股票价格的急剧回升。

基于这样的历史周期,可以评估出,戴尔目前接近上一个收缩阶段的末尾,正在进入一个新的扩张阶段。正如我们所看到的,最近几个季度,该公司的营收同比增长一直为负,而上个季度的营收同比增长为6.32%。

接下来将详细阐述可能支持扩张阶段的商业基本面。

商业基本面

作为一家周期性企业,戴尔最近面临着一些不利因素。该公司2024年第一季度(截至5月3日的财政季度)喜忧参半的业绩反映了这些不利因素。客户解决方案部门的销售额基本持平,因为来自商业客户的增长被来自消费者客户的下降所抵消。然而,尽管在此期间收入有所增加,1.27美元的每票收益与去年相比下降了3%。下降主要是由于更具竞争力的定价环境和不利的产品组合,两者都源于IT升级周期。

然而,展望未来,在未来2年左右的时间里,每股收益有强劲的增长潜力。如下图所示,对每股收益的普遍预期似乎也认同这一观点。也就是说,市场对戴尔2024财年每股收益的普遍预期为7.75美元,较上年健康增长8.64%。每股收益的大部分复苏/增长将从2026财年开始。

确实看到了一系列能够推动这种增长的盈利催化剂。第一个是基础设施解决方案集团。在人工智能相关升级、传统服务器的回归增长和存储需求的推动下,对这一部门的年增长率保持乐观。此外,随着IT升级需求在未来2年内正常化,客户解决方案集团将恢复增长(比如在低个位数)。

其他风险和总结

展望未来,戴尔的人工智能前景令人感到兴奋。由于它的覆盖范围和规模,能看到公司从人工智能应用扩展中受益的多种可能性。这些应用程序需要数据中心现代化和扩展存储需求,都将为戴尔创造了提供超融合基础设施和软件定义存储等解决方案的机会。服务和咨询收入可能是另一个关键增长领域。凭借其庞大的客户群和对客户IT需求的深入了解,戴尔可以利用人工智能开发创新的产品和服务,例如为其硬件提供人工智能预测性维护或人工智能驱动的IT咨询解决方案。

在下行风险方面,戴尔及其IT同行都面临一系列共同的风险。这些常见的风险包括经济衰退(可能导致IT支出减少)、激烈的竞争(通常导致价格战)和供应链中断(可能导致半导体短缺并推高生产成本)。除了这些常见的风险之外,还有一些风险是戴尔特有的。戴尔更多地依赖于数量相对较少的大型企业客户。因此,这些重要客户的重大业务损失可能会对其收入产生不成比例的负面影响。持续的通胀压力也可能增加其投入成本,挤压其利润率。

总之,潜在的周期性力量是这里的主导力量。因此,戴尔目前接近周期性低点并进入下一个扩张阶段。这种评估主要基于其库存状况和其收入增长驱动因素。

$戴尔(DELL)$