Galaxy以太坊质押的风险与回报

原文标题:《The Risks and Rewards of Staking》撰文:Christine Kim,Galaxy Research 副总裁编译:Chris,Techub News

这份报告详细介绍了质押的基本概念、以太坊质押的运作方式,以及在参与质押时需要注意的事项。质押报告的第一部分(共三部分),旨在深入探讨各种质押活动的风险和回报,包括再质押和流动性再质押。报告第二部分将聚焦于再质押的概述,包括其在以太坊和 Cosmos 上的运作方式以及再质押涉及的主要风险。

介绍

以太坊是目前质押总价值最大的 PoS 区块链。截至 2024 年 7 月 15 日,以太坊持有者已质押超过 1110 亿美元的以太坊,占以太坊总供应量的 28%。质押的以太坊数量是以太坊安全性的护城河,如果质押者进行双花攻击或者违反协议规则,他们质押的资产可能会被网络处罚。质押者可通过协议增发、优先费用和 MEV 奖励等方式获得维护以太坊安全的奖励。

用户可以通过流动质押池轻松质押以太坊,而无需牺牲资产的流动性,这使得对质押的需求超出了以太坊开发人员的预期。根据目前的质押情况,开发人员预计以太坊的质押率在未来几年还会进一步增长。为了缓解这种趋势,开发人员正在考虑改变协议的增发政策。

质押者类型

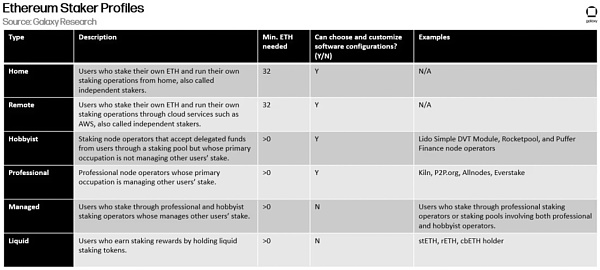

主要有六种类型的以太坊用户可以通过质押获得奖励。下表详细列出了他们的概况:

在所有类型的质押者中,数量最多的是托管质押者,即那些将以太坊委托给专业质押节点运营商来进行质押的用户。虽然这些专业运营商的数量并不多,但他们管理的以太坊数量是所有质押实体类型中最多的。

因为流动性质押、再质押和流动性再质押池协议的实体不直接运行质押的基础设施或为其质押提供资金,所以在分析中没有考虑他们。虽然这些实体(流动性质押、再质押和流动性再质押池协议)不直接运行质押的基础设施或为质押提供资金,但它们会从使用其平台的质押者那里获得一定比例的回报。它们作为托管质押者和专业(或业余)质押者之间的中介,在以太坊质押生态系统中扮演着重要角色。

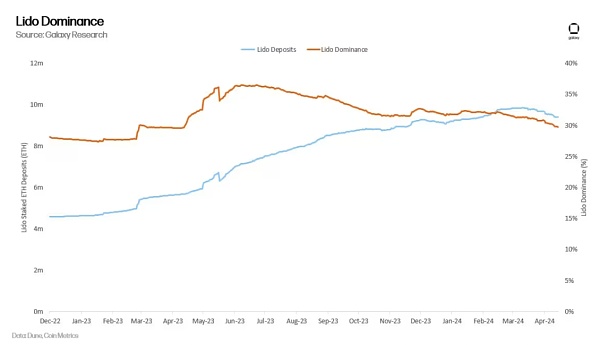

Lido 是一个流动性质押协议,是目前以太坊上最大的质押池运营商,占据了以太坊质押量的 29%。由于流动性质押池在以太坊网络上的重要作用,了解流动性质押的风险非常重要。

本报告的下一部分将深入探讨质押的风险。

质押风险

质押相关的风险在很大程度上取决于质押的方式和技术。以下是三种质押方式及其相关的风险:

1.直接质押:用户或实体自己参与质押。直接质押以太坊的风险包括质押惩罚和罚没风险。

质押惩罚:如果用户的机器长时间停机,无法参与验证工作,可能会导致质押奖励的损失。

罚没风险:如果验证者的软件配置错误,导致违反了以太坊网络的规则,用户可能会损失部分质押的以太坊,最高可能损失 1 枚以太坊。

2. 委托质押:委托质押指的是用户将他们的以太坊交给第三方(如专业质押者或质押服务提供商)来进行质押。这种方式存在几种风险:

直接质押的风险:委托质押者也面临与直接质押相同的风险,比如质押惩罚和罚没风险。

交易对手风险:因为用户把资产交给了第三方管理,如果这些第三方没有履行其责任或义务,用户的资产可能会有风险。

技术风险:如果用户选择通过智能合约进行质押,虽然可以减少对第三方的信任依赖,但智能合约本身可能存在漏洞或被黑客攻击的风险,从而导致资产损失。

3. 流动性质押:流动性质押指的是用户将其以太坊委托给质押者进行质押,并换取一种流动性代币,这种代币代表用户的质押权益。流动性质押的风险包括:

直接质押和委托质押的所有风险:流动性质押者同样面临质押惩罚、削减风险和交易对手风险。

流动性风险:由于市场波动以及验证者在加入或退出质押时的延迟价格影响,流动性代币的价值可能会偏离其代表的基础质押资产的实际价值。这种价值偏离(脱钩事件)会使用户面临额外的风险。

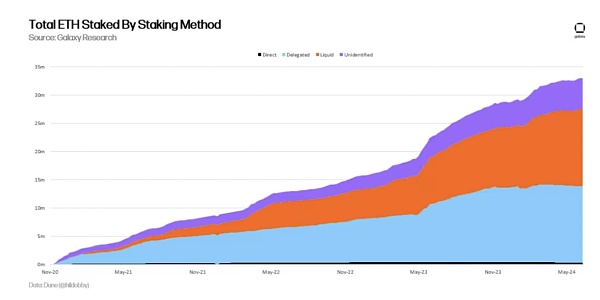

三种不同方法质押的以太坊总量

这三种质押方式(直接质押、委托质押和流动质押)需要注意的另一个风险是监管风险,用户与其质押资产涉及的中介机构越多,面临的监管风险就越大。监管机构可能会要求这些中介机构遵守特定的法规和标准。

直接质押:用户自己管理和控制质押,监管风险相对较小。

委托质押:用户将以太坊委托给第三方,这些第三方可能需要遵守相关的法规和监管要求。

流动质押:用户通过中介获得流动性代币,这些中介机构可能面临更多的监管要求。

除了监管风险之外,还需要详细说明与这三种类型的质押活动相关的协议风险。协议风险是指区块链网络对那些不能满足以太坊共识协议标准和规则的用户进行的惩罚。惩罚主要有三种类型,按严重程度从低到高排序如下:

离线惩罚:当节点离线并未能履行职责(例如提议区块或签署区块证明)时受到的惩罚。一般来说,验证者每天只会受到几美元的惩罚。

初始削减惩罚:当验证者违反网络规则的行为被其他验证者检测到时受到的处罚。最常见的例子是,如果验证者为一个 slot 提出两个区块或为同一个区块签署两个证明。惩罚在 0.5 枚以太坊 到 1 枚以太坊之间,具体取决于验证者的有效余额,目前最高可达 32 枚以太坊。协议开发人员目前正在考虑将验证者的最大有效余额增加到 2048 枚以太坊,并在下一次网络范围升级 Pectra 中减少初始削减惩罚。

相关削减惩罚:在初始削减惩罚之后,验证者可能会根据削减事件前后 18 天内削减的质押总额受到第二次惩罚。相关削减惩罚的动机是根据违反网络规则的验证者管理的质押量来衡量惩罚。相关惩罚是根据恶意验证者的有效余额、总余额和比例削减乘数来计算的。

除了前面提到的三种惩罚之外,如果网络无法在一定时间内确认并锁定交易,使得这些交易无法再被更改或撤销,还可以对验证者施加特殊惩罚。(有关以太坊最终性的详细信息,请参阅 Galaxy Research 报告)。如果以太坊网络在一段时间内无法达成最终性(即确认并锁定交易使其不可更改),它会对那些未对网络共识做出贡献的验证者逐步施加惩罚,通过销毁他们的质押份额来重新平衡验证者集,从而实现最终性。这个过程意味着,随着时间的推移,离线或未履行职责的验证者会面临越来越严重的惩罚,以激励他们恢复正常运作。惩罚的严厉程度与网络无法达成最终性的时间成正比,时间越长,惩罚越重。

质押奖励

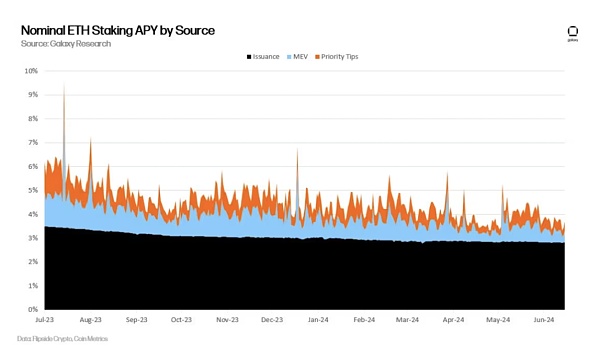

当然,质押者在承担风险的同时,也能从质押的以太坊中获得大约 4% 的年化收益。这些奖励来自增发以太坊、以太坊用户在其交易中附加的优先费用以及 MEV。

以太坊质押收益率

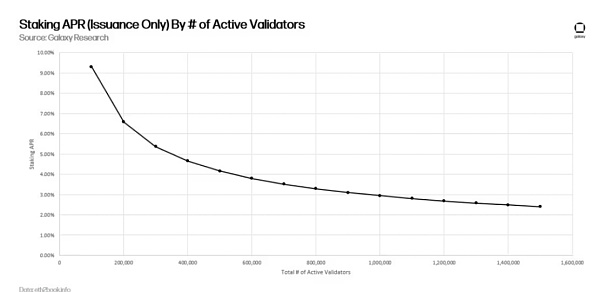

值得注意的是,在过去 2 年中,质押者的奖励一直在下降,这主要有两个原因。首先,质押的以太坊总数以及验证者的数量有所增加。当质押的价值增加时,验证者的发行奖励被稀释,如下图所示:

虽然可以根据活跃验证者的总数以及以太坊质押量来计算发行奖励,但验证者的另外两种收入来源(优先费用和 MEV )却很难预测,因为它们依赖于网络交易活动的水平。

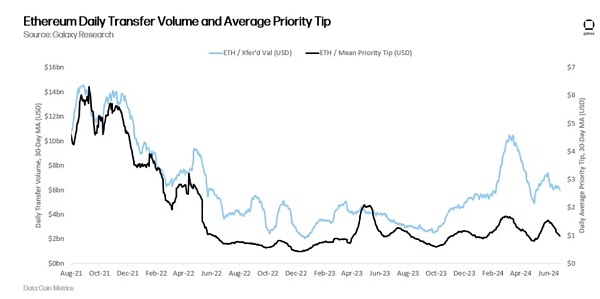

过去两年,由于交易活动减少,验证者的基本费用、优先费用和 MEV 收入也随之减少。通常情况下,链上转移的资产价值越高,用户就越愿意支付 Gas 费用,以便在下一个区块中优先处理他们的交易,同时,Searchers 通过重新排序区块内的交易来获利的 MEV 也会更高。如下图所示,以太坊每日转移的美元价值与交易优先费用之间存在关联:

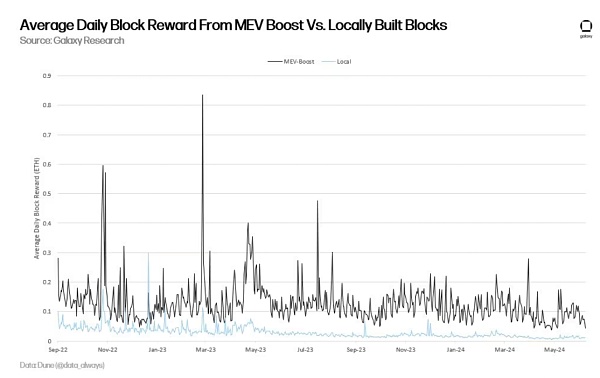

根据 Galaxy 的计算,MEV 可将验证者收益率提高约 1.2%。与其他类型的验证者收入(包括增发以太坊和优先费用)相比,来自 MEV 的验证者奖励占比约为 20%。一些人将 MEV 归因于给予区块提议者的额外价值,该价值不是来自优先费用或增发以太坊。然而,另一些人认为,如果优先费用是用户在提交交易时附加的额外费用,以确保他们的交易能更快地被矿工处理。,那么它本身可以代表 MEV 利润。为了解释优先费用本身可能包含 MEV 的事实,其他方法将使用 MEV-Boost 软件构建的区块与未使用 MEV-Boost 软件构建的区块进行了价值比较。

上图表明,MEV 的规模可能远大于验证者奖励的 20%。根据以太坊基金会研究员 Toni Wahrstätter 在 2023 年 10 月的分析,如果验证者通过 MEV-Boost 接收区块,而不是在本地构建区块,则出块奖励的中位数将增加 400% 。

质押率预测

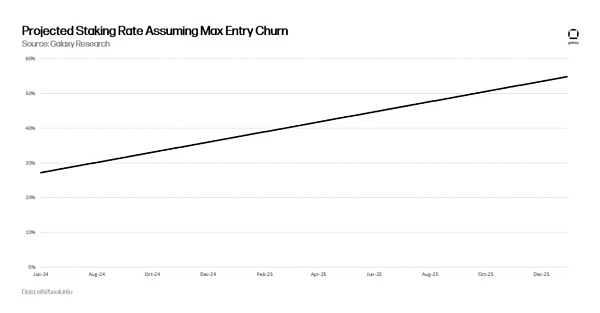

假设以太坊上的质押需求像过去两年一样呈线性增长,那么预计到 2024 年底,质押率将超过 30%。本报告前面提到过,更高的质押率会减少通过增发以太坊获得的回报。以太坊上的流动质押服务(如 Lido 的 stETH)使用户可以轻松质押,并绕过入场队列等质押限制。用户只需购买 stETH 就可以获得质押回报。

大量购买 stETH 会导致公开市场上 stETH 的价值与其对应的基础质押资产(即以太坊)的价值失衡,进而导致 stETH 溢价,直到更多以太坊被质押。与直接购买 stETH 不同,直接在以太坊上进行质押会有延迟。每个 epoch(6.4 分钟)只能向以太坊添加 8 个新验证者或最多 256 枚以太坊的有效余额。

因此,假设从现在到 2025 年底,每个 epoch 添加的验证者数量都达到最大值,那么以太坊将需要一年多的时间(准确地说是 466 天)才能达到 50%的质押率。

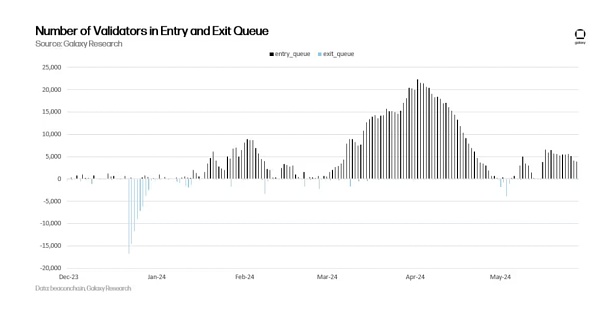

从历史来看,进入以太坊质押队列的需求高于退出的需求。尽管最近几天验证者进入队列的活动有所减少,但由于各种原因,质押需求预计将再次飙升,包括但不限于通过再质押获得额外收益、DeFi 活动复苏带来的 MEV 增加,以及 ETF 等传统金融产品中支持质押活动的监管变化。

出入口队列验证者

开发人员知道,质押率再次走高和质押者收益下降只是时间问题,因此他们正在考虑几种改变网络发行以抑制质押需求的方案。

增发以太坊的变更讨论

以太坊持有者应该知道,未来质押收益率将发生巨大变化。以太坊开发人员正在权衡多种选择,以确保以太坊的质押率趋向于目标阈值,例如 25% 或 12.5%。以太坊基金会研究员 Caspar Schwarz Schilling 解释称,维持低质押率的主要理由包括:

流动性质押代币 (LST) 主导地位:如果以太坊的质押率增加,那么更多的 ETH 可能会集中在一个质押池(例如 Lido)中。这会带来两个主要风险:

中心化风险:当大量的以太坊集中在一个实体或智能合约应用程序中时,网络的去中心化程度会降低。这意味着少数几个质押池或智能合约可能对网络产生过大的控制力。

安全性风险:当大量以太坊被单一实体控制时,该实体或智能合约应用程序一旦受到攻击或出现故障,就可能对以太坊网络的整体安全性产生严重影响。

罚没的可信度:与 LST 主导地位的担忧相关,大量的增发流入单个实体或智能合约应用可能会削弱以太坊大规模罚没事件的可信度。例如,如果发生影响大多数质押者的罚没事件,协议可能会面临来自 以太坊持有者的压力,这些持有者可能希望进行状态变更以恢复被处罚的质押 ETH 余额。以太坊历史上仅有过一次不定期的状态变更,那是在 2016 年臭名昭著的 The DAO 黑客事件之后。虽然这种情况发生的可能性不大,但为了应对大规模罚没事件而进行不定期的状态变更并非不可能。事实上,一些以太坊研究人员认为,在高发行量的情况下,这种结果出现的可能性更高。

以太坊是无需信任的基础货币:当以太坊的质押率很高时,可能会导致市场上流通的原生以太坊不足。同时,第三方实体发行的流动性质押代币(LST)可能会大量增加。一些以太坊研究人员表示,他们更倾向于推广使用原生以太坊进行质押以外的活动,而不是使用那些去中心化程度较低的流动性质押代币。

最小可行发行量 (MVI):尽管与挖矿成本相比,质押成本微不足道,但也不容忽视。专业质押提供商需要运行验证器所需的硬件和软件,因此需要支付运营成本。要通过这些提供商进行质押,用户必须向这些提供商支付费用。此外,即使用户通过质押原生以太坊获得了流动质押代币,如果质押操作出现故障,他们也会因通过第三方进行质押而承担额外风险。因此,为了维持以太坊网络的稳定和健康,有必要将质押的成本保持在最低水平。质押活动的额外成本会导致以太坊的发行量增加,从而引起供应量膨胀。

以太坊开发人员和研究人员正在权衡各种降低以太坊质押率的提案。这些提案包括但不限于:

短期策略:削减质押奖励

在 2024 年 2 月,以太坊基金会的研究员 Ansgar Dietrichs 和 Caspar Schwarz-Schilling 再次提出了削减质押收益率的建议。这一想法最初由研究员 Anders Elowsson 提出。Dietrichs 和 Schilling 建议将质押收益率削减 30%,但具体数字取决于当时的质押率。由于质押率自 2 月以来不断上升,理论上建议的收益率削减幅度应该更高。这个提案只需进行简单的代码更改,并通过减少短期内的发行奖励来抑制质押的经济激励。该提案是临时措施,旨在为长期解决方案(如目标政策)铺平道路。

长期策略:质押比率目标

长期来看,计划实施新的以太坊增发曲线。具体而言,当质押率超过目标比率(例如质押的以太坊总供应量的 25%)时,验证者质押并获得奖励的成本将增加。这个想法基于 Elowsson、Dietrichs 和 Schwarz-Schilling 的研究。有几种机制可以实现这个目标比率,每种机制在增发时间表和增发量下降的程度方面有所不同。详细信息可以参考以太坊研究文章。

目前所有关于以太坊发行变更的提案都不会被纳入即将到来的以太坊硬分叉 Pectra。然而,以太坊开发人员很可能会在随后的升级中推动这些变更提案。

到目前为止,以太坊社区内关于发行变更的讨论一直存在很大争议,并且没有达成广泛共识。反对变更的主要理由包括:

1. 担心质押收入减少:有人担心减少质押收益率会损害大型质押提供商和个人质押者的盈利能力。

2. 缺乏足够的研究和数据支持:目前提出的影响发行的提案缺乏足够的研究和数据驱动的分析。

3. 质押率目标不明确:尚不清楚实现 MVI 的确切目标质押率应该是多少,以及通过发行变更实现这一目标是否能够有效减少质押分配中心化的担忧。

4. 独立质押者的盈利能力:存在担心独立质押者的盈利能力会受到影响,可能导致这些质押者的流失,从而加剧质押的中心化问题。

为了应对这些担忧,以太坊联合创始人 Vitalik Buterin 于 2024 年 3 月分享了初步研究,内容是增加新的反相关奖励和惩罚措施。这些措施旨在鼓励更多的独立验证者,并减少对少数验证者的过度依赖。

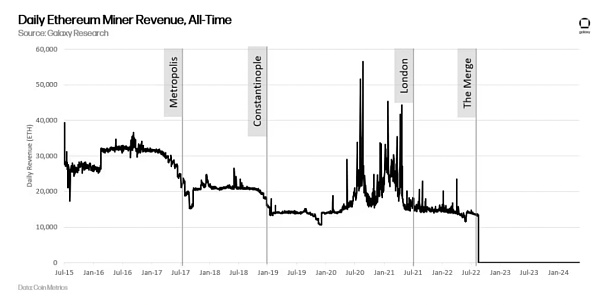

此外,自 2020 年 12 月权益证明区块链信标链诞生以来,其货币政策一直没有改变。然而,在与信标链合并之前,以太坊的货币政策在其大约七年的历史中经历了几次修订。

最初的区块奖励:以太坊在其初始阶段,每个区块的奖励设定为 5 枚以太坊。

第一次降低:在 2017 年 9 月的大都会升级中,区块奖励从 5 枚以太坊降至 3 枚以太坊。

第二次降低:在 2019 年 2 月的君士坦丁堡升级中,区块奖励进一步降至 2 枚以太坊。

交易费燃烧:2021 年 8 月,以太坊进行了伦敦升级,引入了 EIP-1559 提案,开始将一部分矿工从交易费中获得的奖励进行燃烧。

合并升级:2022 年 9 月,随着以太坊从工作量证明(PoW)转向权益证明(PoS)的合并升级,挖矿奖励在网络上被彻底废除。

在权益证明(PoS)共识机制下,以太坊的货币政策变更可能会比之前在工作量证明(PoW)下更加具有争议性。原因在于受影响的用户群体范围更广。与只影响矿工的变更不同,现在的变更会影响到更多的以太坊持有者、质押服务提供商、流动性质押代币(LST)发行者以及再质押代币发行者。

随着越来越多的利益相关者参与以太坊网络,开发人员不太可能像过去那样频繁地更改以太坊的货币政策。这种政策和奖励的争议性质可能导致质押相关的政策和奖励在未来变得更加固定和僵化。

因此,随着以太坊质押行业的发展和成熟,改变以太坊代码库的机会窗口正在缩小,并且这种窗口不太可能持续很长时间。

结论

建立在以太坊之上的质押经济尚处于萌芽阶段。当信标链于 2020 年首次推出时,质押以太坊的用户无法保证能够提取以太坊或将资金转回主网。当信标链于 2022 年与以太坊合并时,用户通过交易优先费用和 MEV 获得质押的额外奖励。当 2023 年启用质押以太坊提取功能时,用户终于可以退出验证者并从质押操作中获利。以太坊开发路线图上还有一系列其他变化即将到来,这些变化将影响质押业务和个人质押者。虽然这些变化中的大多数不会影响质押的经济激励,例如 Pectra 升级中增加验证者的最大有效余额,但有部分变化也会影响质押的经济激励。

因此,随着以太坊的发展路线图不断发展并通过硬分叉实施,仔细评估以太坊上质押的风险和回报非常重要。由于以太坊的质押经济涵盖的利益相关者比以太坊 PoW 时代要多得多,因此随着时间的推移,影响质押动态的变化可能会更难执行。然而,以太坊仍然是一个相对较新的权益证明区块链,预计在未来几个月和几年内会发生重大变化,人们需要仔细考虑改变质押动态对所有相关利益相关者的影响。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26