门头沟Mt. Gox还款抛压分析

MtGox的兴衰:从繁荣到破产

MtGox成立于2010年7月,是一家日本交易所,曾是币圈最大的交易平台,其交易量一度占据市场份额的80%以上。2013年,MtGox遭遇了价值850,000比特币的黑客攻击,导致交易所宣布破产,随后成功找回约20万枚比特币。自2014年起,投资者和法院指定的受托人开始了漫长的赔偿诉讼,涉及大约6万枚比特币的各类费用支出,剩余约14万枚比特币仍在争议中。

债权交易的兴起与市场反应

债权交易在这段漫长的等待期间成为一种常见现象,不少机构和个人积极收购MtGox的债权。例如2019年,Fortress Investment Group曾以每枚比特币900美元的价格向债权人收购比特币,高于当时MtGox破产时的市场价值。债权交易的价格受市场波动影响较大,原始债权人可以通过出售债权部分恢复资本。

MtGox的赔偿方案解析

2021年,MtGox提出了一项赔偿方案,以向债权人返还剩余资产。根据该方案,由于被盗资产无法完全追回,MtGox只能返还债权人约23.6%的原始债权价值。选择接受提前一次性赔偿的债权人可能需要接受折价,赔偿率仅为21%;如果选择等待,最终赔偿金额可能更高或更低。目前尚未确定选择提前一次性赔偿的债权人比例。

最新进展与市场反应分析

最近的进展显示,2024年5月,MtGox的冷钱包中的比特币自2018年以来首次有所转移,引发了市场的震动。7月5日,MtGox账户中的4.7万枚代币开始进行赔偿,其中1545枚比特币转入了bitbank。这一日同时也是德国政府出售比特币的日子,导致比特币价格单日最大跌幅超过8%。

抛压分析与市场预期

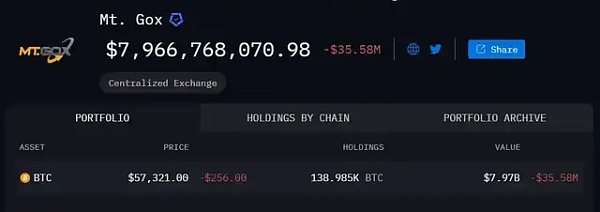

截至7月12日,MtGox账户地址中仍存有13.8万枚比特币,表明MtGox的抛售压力尚未完全释放。7月5日的价格波动可以视为市场对MtGox抛售预期的一部分反应。

德国政府抛售对比特币市场的影响

债权人预计会部分售出其比特币,但不大可能全部抛售。按成本计算,MtGox破产时比特币价格为485美元。原始债权人按当前市场价格计算,BTC涨幅达到120倍;赔偿的比特币约为原始持有数量的20%,因此实现了大约24倍的利润。即使是债权收购机构也可能获得10倍以上的回报,而这些机构对比特币的长期持有态度使得他们不大可能一次性抛售所有比特币

。

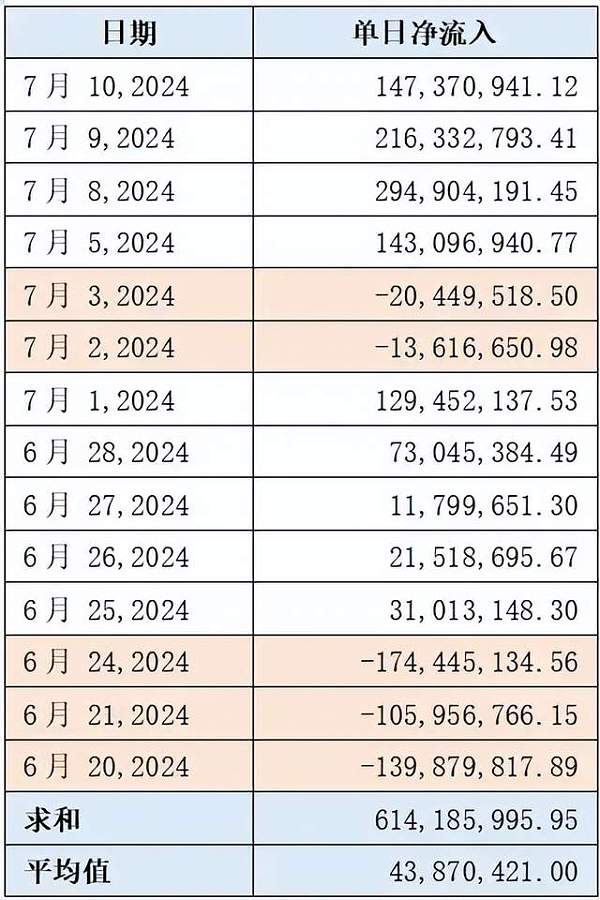

比特币ETF需求与市场稳定性

从持有者的角度来看,在漫长的诉讼过程中,债权交易市场给了那些希望退出的债权人良好的机会。买入债权的主要是那些看好比特币长期前景的投资者。

赔偿进程对市场的长期影响预测

如果75%的债权人选择接受提前一次性赔偿,总共将返还105,750个比特币,折价率为11%,实际用于赔偿的比特币为94,117个。考虑到30%、50%和70%的售出比例,以及1至3个月的售出时间,可以预测出不同情况下比特币的抛售数量。

这些供给量对市场的影响可以参考最近德国政府的比特币抛售以及比特币ETF的需求情况来进一步分析。

综上所述,如果MtGox的赔偿计划在短时间内完成,市场可能会面临与德国政府抛售类似的抛压和价格波动。而如果赔偿过程持续较长时间(2至3个月),每日的比特币流入量不会太大,市场可能会通过震荡调整来消化这些抛售压力。不过,由于长期存在抛售预期,短期内难以看到主要的上涨趋势。

截至目前,MtGox实际转入交易所的比特币仅有1545枚,其余仍在MtGox账户中,预示着实际的抛售压力尚未真正体现。当MtGox大规模向几家交易所分发比特币时,可能会引发市场的恐慌性抛售,导致价格的急剧下跌。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26