剖析八大核心关注点:200余家城商行和农商行要求降理财规模,影响超4万亿银行理财资金!

上半年,银行理财市场在债牛行情和手工补息规范化的影响下迎来规模修复与结构优化,呈现出一系列值得关注的变化。华泰证券研究所相关报告深入剖析八大核心观察点,揭示银行理财市场最新动态。

关注点一:理财、存款规模 “跷跷板”效应凸显

债牛行情与规范手工补息措施的双重作用下,上半年理财市场规模显著修复。4月单月,银行理财存续规模激增2.53万亿元,远超过去三年平均水平,截至6月末,存续余额达到27.97万亿元,新增规模1.67万亿元。理财与存款的“跷跷板”效应显著,特别是在规范手工补息后,资金加速回流理财市场。

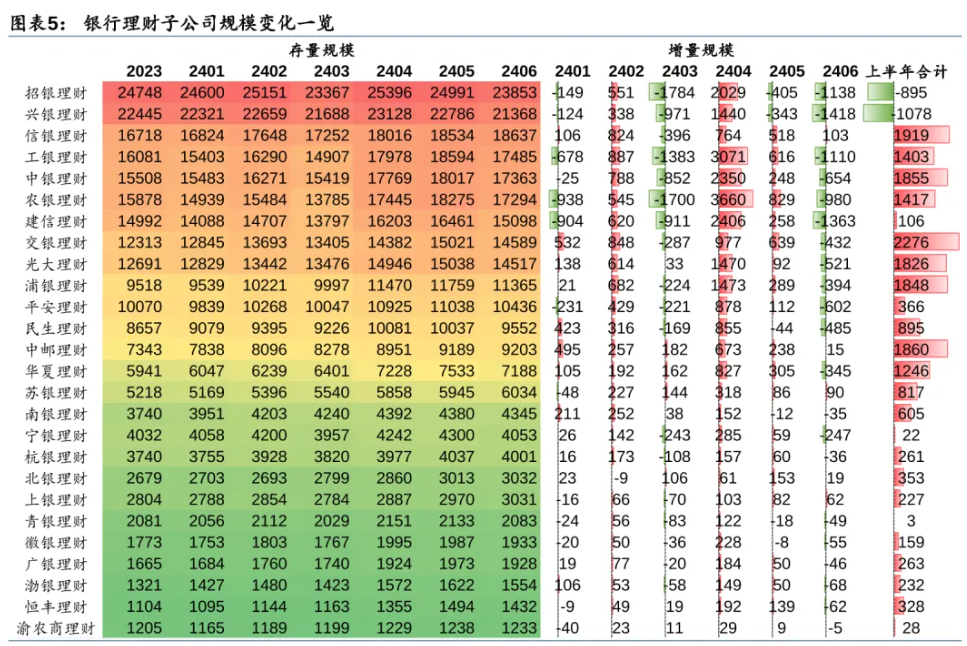

关注点二:国有行理财子更受益于手工补息,规模增长较快

国有行理财子在规范手工补息的影响下表现抢眼,4月单月规模增长1.3万亿元,占全市场增量半壁江山,达到52%。农银理财以3660亿元的净增量领跑理财子,反映出大行在高净值客户群体中具备的天然优势。

关注点三:中小银行理财规模或逐步压降

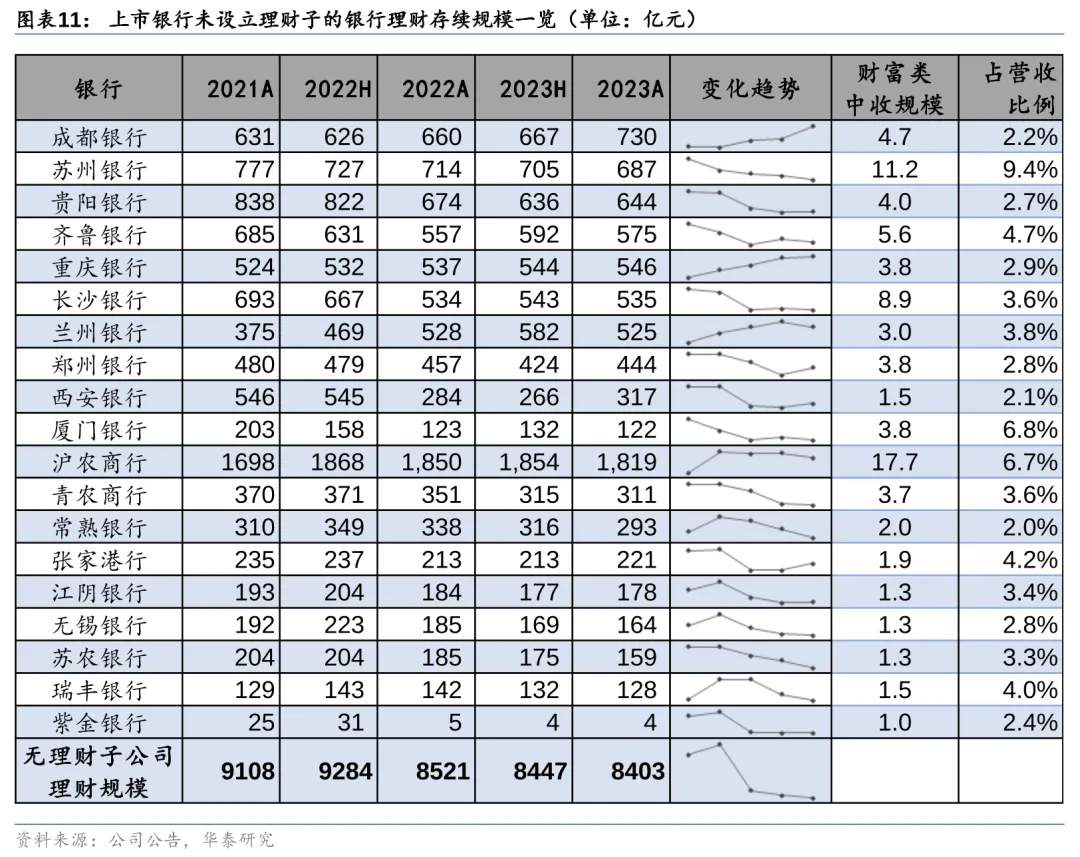

面对2026年压降未持牌银行理财的要求,中小银行面临存量理财业务规模的逐步压缩,其存量规模约为4.32万亿元,主要由城农商行管理。随着监管政策趋严,中小银行或将转向代销业务,以应对牌照获取难度加大。上市银行中无理财子公司的银行有19家,管理规模合计8403亿元,规模最大的沪农商行23年末理财存续规模达到1819亿元。

关注点四:渠道铺设抢筹中,中小行或加码代销

未获理财子牌照的中小银行正积极布局代销业务,利用其广泛的客户基础与理财公司合作,拓宽市场渠道。苏州银行、九江银行、厦门银行等几家在代销产品数量上领先,显示出中小银行在代销领域的活跃姿态。

关注点五:债市行情持续,固收类产品扩容

上半年债市表现强劲,带动固收类理财产品规模增长,现金管理类产品面临压力。截至6月末,固定收益类产品规模提升至19.75万亿元,占比上升至70.6%。新发产品中,固收类占比高达99%,显示市场偏好稳固。

关注点六:流动性需求仍存,短期产品受青睐

受益于短端利率下行显著及优质长期资产缺失,短期限产品特别是3-6个月期限的产品,上半年募集资金大幅增长,新发产品中,3-6个月产品募集规模9585亿元,高于去年同期6038亿元。反映了市场对流动性的需求和优质长期资产的稀缺。短期产品规模的快速增长,与债市行情及理财机构策略调整紧密相关。

关注点七:存款配置下降,关注净值波动

存款利率下行和手工补息整改背景下,理财产品底层资产中货币市场工具配置比例下滑,债券配置提升。一季度末,货币市场类资产占比降至39.4%,固定收益类占比升至55.5%。投资者需留意手工补息整改带来的净值波动风险。

关注点八:银行理财收益表现较优,比较优势凸显

年初至今,银行理财产品收益表现亮眼,固收类产品年化收益率达3.87%,较其他资管产品更具吸引力。银行理财凭借其稳定性和收益性,尤其在低风险偏好投资者中受欢迎,且随存款收益率下调,其比较优势进一步凸显。

具体来看理财格局的变化,从绝对规模看,股份行理财公司仍为行业第一梯队。截至2024年上半年,招银理财以2.39万亿管理规模位居榜首,兴银理财管理规模也超过两万亿。11家理财子公司的管理规模已经突破万亿元大关,区域行涉及手工补息的客户较少,理财子承接规模较小,8家城农商行理财公司4月仅提升1455亿元。国有五大行旗下的理财子公司规模维持在1.4至1.7万亿元的高水平区间。工银理财以1.75万亿元的管理规模,稳居国有大行理财子公司之首。区域行理财子公司的管理规模普遍较小,苏银理财以6034亿元的管理规模,在同类机构中脱颖而出,位列区域行理财子公司之冠。

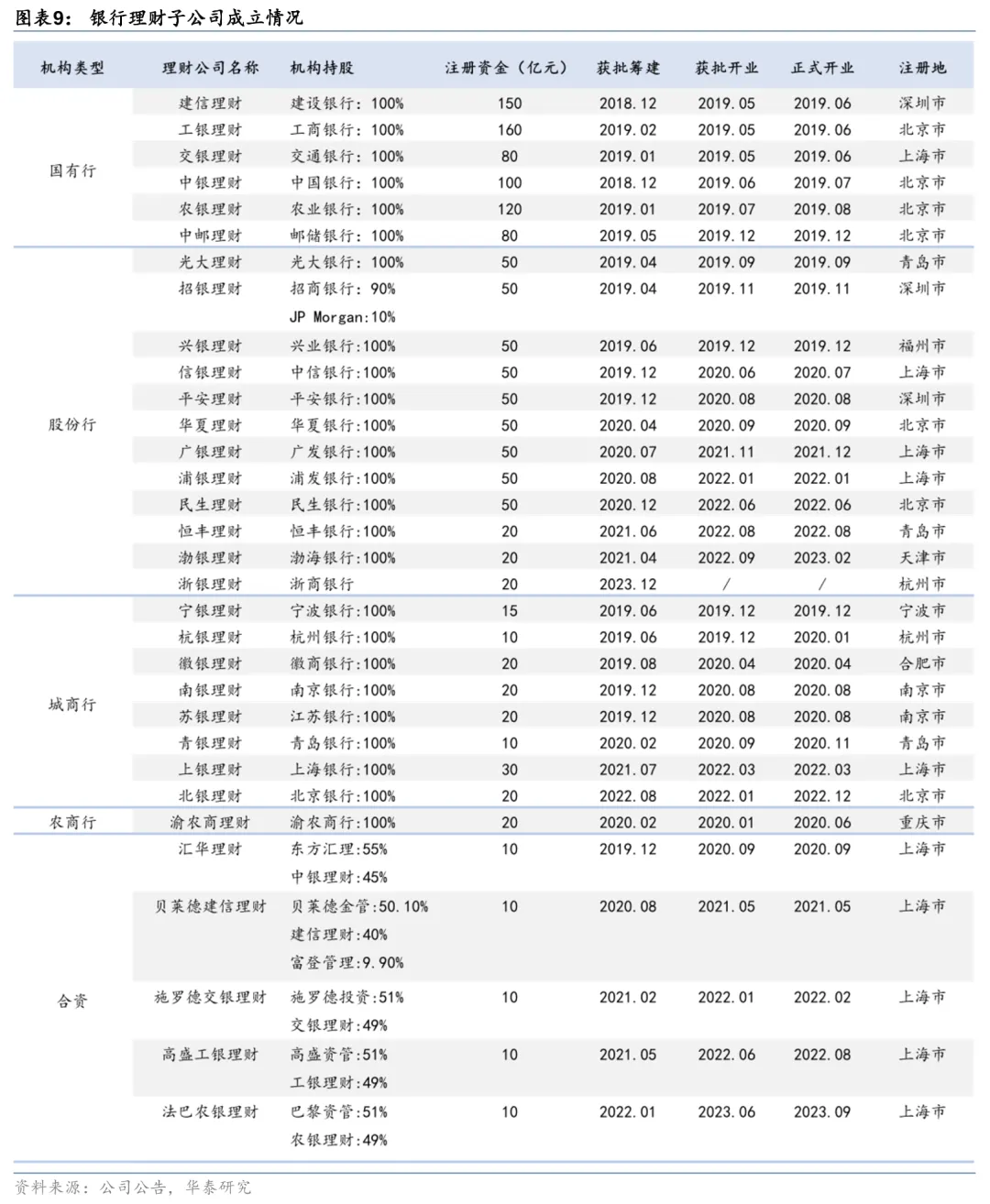

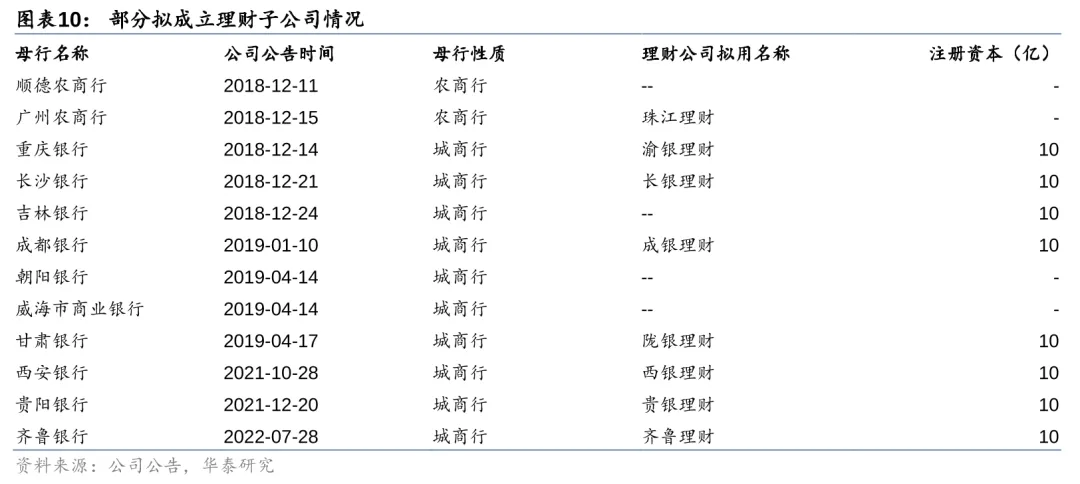

监管机构近期加强了对银行理财产品的规范力度,明确要求未设立理财子公司的银行在2026年底前缩减其存量理财业务规模。据多家媒体报道,多个省份的银行已收到监管层的通知,部分银行甚至需要将其存量理财业务规模降至零。目前,未通过理财子公司管理的银行理财产品规模总计约4.32万亿元,主要涉及城农商行。与此同时,国有大行和股份制银行均已完成理财子公司的设立,因此,此次整改的重点对象是尚未设立理财子公司的200余家城商行和农商行。

自资管新规实施以来,理财产品发行机构的数量已逐步减少。截至2024年6月,市场上参与理财产品发行的机构数量已降至273家,其中城商行和农商行分别为104家和112家。至2023年末,理财公司的存续规模达到22.47万亿元,占整个市场的比例高达83.85%。由城农商行管理的资产规模为3.17万亿元,预计未来这一规模将继续缩减。

部分中小银行仍在积极申请理财子牌照,但监管审批节奏整体放缓,预计审批难度较大。截至2024年6月底,全市场已有32家银行理财公司获批筹建、包括国有大行6家、股份行12家、城商行8家、农商行1家、合资5家,除浙银理财外均已开业。2023年以来理财子公司的设立进度明显放缓,仅有浙银理财1家获批筹建。

2023年上市银行理财规模23.7万亿元,其中无理财子公司的银行有19家,管理规模合计8403亿元,规模最大的沪农商行2023年末理财存续规模达到1819亿元。其中紫金银行从21年的25亿元下降到4亿元。

监管层的这一要求将促使相关银行加快转型步伐,可能通过积极申请设立理财子公司或加强与其他理财子公司的合作来应对。同时,这也将推动银行理财产品市场的进一步规范化和透明化,为投资者提供更加安全、可靠的投资环境。

综合来看,上半年银行理财市场在债市利好与监管规范的双重影响下,展现出了规模修复与格局重塑的趋势。未来,中小银行的转型、固收类产品的增长、以及银行理财的收益优势将持续成为市场关注的焦点。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26