国元证券:给予韦尔股份买入评级,目标价位125.0元

国元证券股份有限公司彭琦近期对韦尔股份进行研究并发布了研究报告《公司2024年中期业绩预告点评:手机汽车双线带动,24Q2业绩保持高增态势》,本报告对韦尔股份给出买入评级,认为其目标价位为125.00元,当前股价为101.12元,预期上涨幅度为23.62%。

韦尔股份(603501) 报告要点 7月5日,公司发布2024年中期业绩预告,预计24H1营收实现119.04-121.84亿元(按中值计算YoY+35.97%),预计归母净利达到13.08-14.08亿元(中值YoY+787.58%)。从二季度来看,公司预计营收实现62.60-65.40亿元(中值YoY+41.50%),预计公司归母净利实现7.5-8.5亿元(中值YoY+1739.13%)。 公司推出的OV50H和OV50K40等高规格料号在高端智能手机市场产品导入顺利,目前OV50H已上量小米14Pro等机型,OV50K40在荣耀Magic6至臻版首发,有望上量小米、华为等新机型。 汽车自动驾驶渗透率提升带动CIS需求,L2向L3过度将带动单车摄像头数量增加,叠加CIS向高像素方向升级,带动价格提升。公司推出的OX08D10具有领先的低光性和低功耗,目前已预集成多家平台。 目前公司存货基本回归健康水位,相较22Q3库存最高点,24Q1已下降52.72%,64MP等老产品基本出清,叠加50MP产品出货增加,产品结构改善带动公司毛利率逐步修复。 我们预测公司24年上半年营收为120.42亿元,以及全年营收271.2亿元。全年归属母公司净利润为27.2亿元,平均毛利率在29.6%水平。 在中性/乐观的情况下,给予公司24年34x/44x估值,对应目标价125/162元,维持“买入”评级。 风险提示 下行风险:下游景气度加速提升;手机CIS加速导入高端市场;自动驾驶渗透率提速 上行风险:新产品导入客户不及预期;下游需求不及预期;其他系统性风险

证券之星数据中心根据近三年发布的研报数据计算,华泰证券丁宁研究员团队对该股研究较为深入,近三年预测准确度均值为59.84%,其预测2024年度归属净利润为盈利25.12亿,根据现价换算的预测PE为47.19。

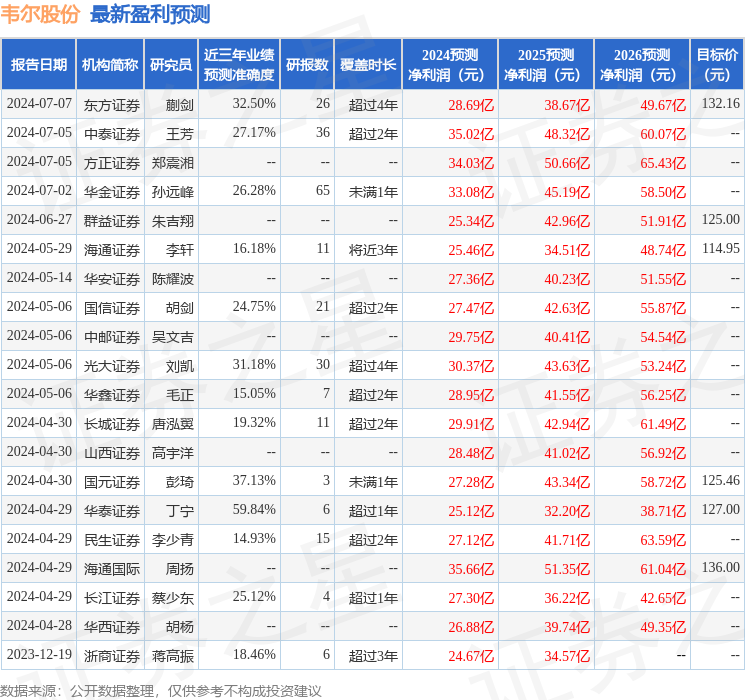

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级17家,增持评级5家;过去90天内机构目标均价为127.82。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26