油价维持中高位,关注石化板块投资价值

一、前言

6月上旬,OPEC+将366万桶/日减产延长至2025年底,将220万桶/日减产延长至2024年9月底,并计划于2024年10月份起开始逐步增产,因此布伦特油价一度最低跌至76.7美元/桶,但随后沙特与俄罗斯重申必要时OPEC保留暂停或逆转产量政策的选择,油价开始止跌企稳;6月中下旬,美国5月通胀数据低于预期,令美联储9月降息预期升温,同时中东以色列与黎巴嫩关系紧张,区域局势重新加剧。此外市场预计成品油需求旺季即将到来,原油在三季度有望出现大幅供需缺口,为油价形成支撑。截至6月28日收盘,WTI原油现货价格为81.54美元/桶,较5月末上涨4.55美元/桶,涨幅为5.9%;布伦特原油现货价格为86.94美元/桶,较5月末上涨6.47美元/桶,涨幅为8.0%。

展望未来,相关机构认为,随着海外降息预期以及国内经济持续修复,而且在高质量发展下,国企改革持续推动国企资产优化,央国企经营质量逐步提高,行业龙头现金流稳定且股息率较高,相关资产迎来价值重估。当前市场高股息风格或将持续,叠加高分红特点,石化板块投资价值有望进一步提升,相关产品石化ETF(159731)及其联接基金(017855/017856)。

二、供给端:OPEC+继续减产托底油价

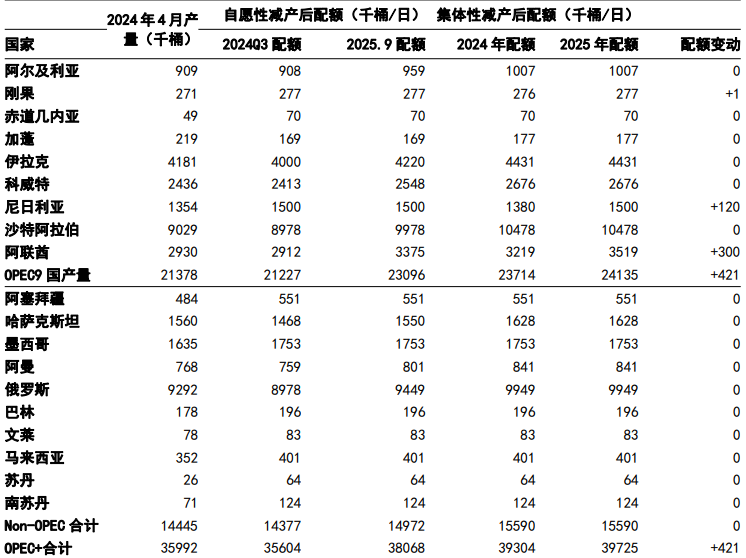

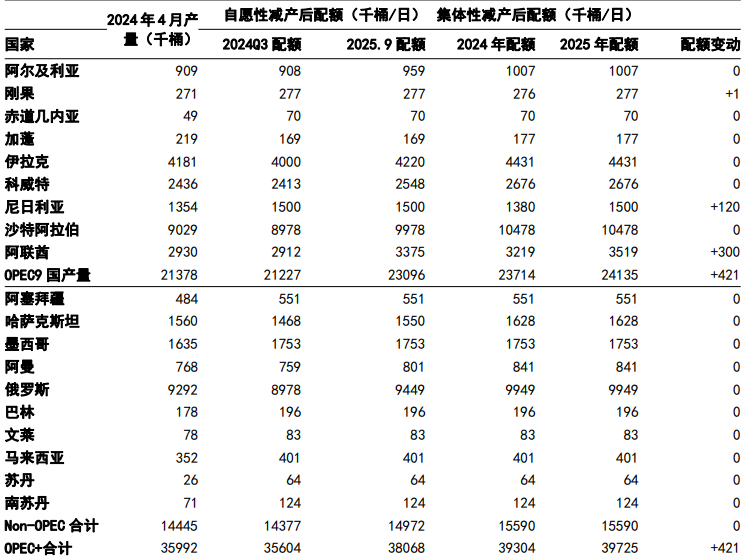

在供给端方面,OPEC+继续加大减产力度,6月2日OPEC+召开部长级会议,会议决定将200万桶/日集体减产、166万桶/日自愿减产目标延长至2025年底,将220万桶/日自愿减产目标延长3个月至2024年9月底,从2024年10月开始至2025年9月逐步取消减产。同时OPEC+宣布2025年原油产量目标定为3972.5万桶/日,2024年目前为3942.5万桶/日,其中,阿联酋产量配额提升30万桶/日至351.9万桶/日,其增产将从2025年1月开始分阶段进行直至2025年9月底。

图表1:OPEC+产量及配额变化情况(千桶/日)

数据来源:OPEC,国信证券

由于中东各国及俄罗斯的财政盈亏平衡油价大部分处于65美元/桶以上,出于对高油价的诉求,2022年10月第33届OPEC+部长级会议,OPEC+产能配额削减200万桶/天,(OPEC减产127万桶/天,其他国家减产73万桶/天),该产量政策或将一直延续至2025年底。

另外根据IEA月度报告统计,2024年5月OPEC+产量为4152万桶/天,已经减产562万桶/天,减产总体履行率较高,沙特、俄罗斯产量分别为903、922万桶/天,均基本兑现了之前的减产承诺。2024年5月OPEC9国合计原油产量相比2024年4月增加约14万桶/天,依旧维持较好的减产力度。出于对高油价的诉求,OPEC+减产约束力仍在,对于油价可以起到良好的托底作用。

三、需求端:长期石油需求增长趋于平缓

2023年原油全球需求的增长主要来自于中国和其他非经合组织地区经济活动的复苏,运输和工业燃料需求稳步增长将提振石油需求。不过鉴于市场仍然对2024年全球经济增长前景有所忧虑,所以总需求是否能够明显提升存疑。总体来看,2024年原油需求仍存在压力,相比2023年,2024年全球需求仍将复苏,但增速或将趋缓。

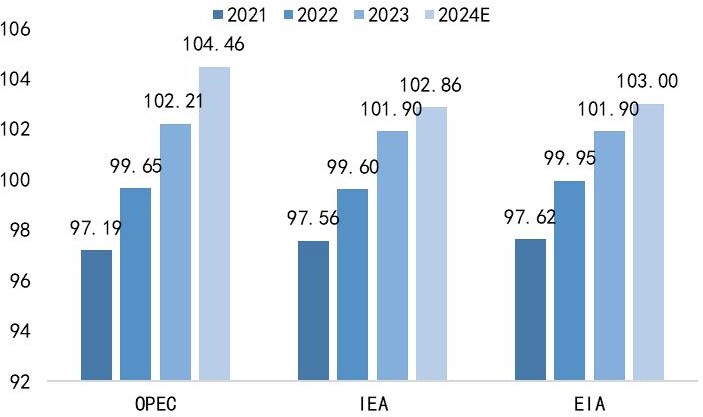

国际主要能源机构预测2024年原油需求小幅增长,但需求增速有所放缓。OPEC、IEA、EIA分别在最新的月报中预测2023年原油需求为102.21、101.90、101.90百万桶/天;2024年原油需求分别为104.46、102.86、103.00百万桶/天(上次预测分别为104.46、103.00、102.84百万桶/天),分别较2023年增加225、96、110万桶/天(上次预测分别增长225、106、92万桶/天)。

图表2:主流机构对于原油需求的预测(百万桶/天)

数据来源:IEA,EIA,OPEC,国信证券

四、未来展望

展望未来,相关机构认为,若未来OPEC+减产协议得到较好执行,不排除油价突破100美元/桶的可能。未来油价是否大幅波动取决于以下三点:1)区域局势问题缓和或西方国家对俄罗斯石油出口的实质压制力度不及预期;2)美国需求受到通胀影响较大或中国复苏的需求并不明显;3)OPEC减产执行力度不及预期。在油价中枢维持中高位背景下,上游资源板块或将保持较高景气度。

随着海外降息预期以及国内经济持续修复,而且在高质量发展下,国企改革持续推动国企资产优化,央国企经营质量逐步提高,行业龙头现金流稳定且股息率较高,相关资产迎来价值重估。当前市场高股息风格或将持续,叠加高分红特点,石化板块投资价值有望进一步提升,相关产品石化ETF(159731)及其联接基金(017855/017856)。

相关产品:

石化ETF(159731)及其联接基金(017855/017856):石化ETF跟踪中证石化产业指数(H11057.CSI),该指数由中证800指数样本股中的石化产业股票组成,以反映该产业公司股票的整体表现。从申万一级行业分布来看,中证石化产业指数以基础化工和石油石化行业为主,权重占比分别为56.1%和38.5%。从估值来看,截至2024年7月2日,中证石化产业指数的PE为13.57倍,PB为1.56倍。

数据来源:国信证券、长江证券、Wind,截至2024.7.2,以上个股不作投资推荐。本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56