史上最贵ST股,沦为笑话

6月28日晚,深交所发布公告,决定*ST左江终止上市。

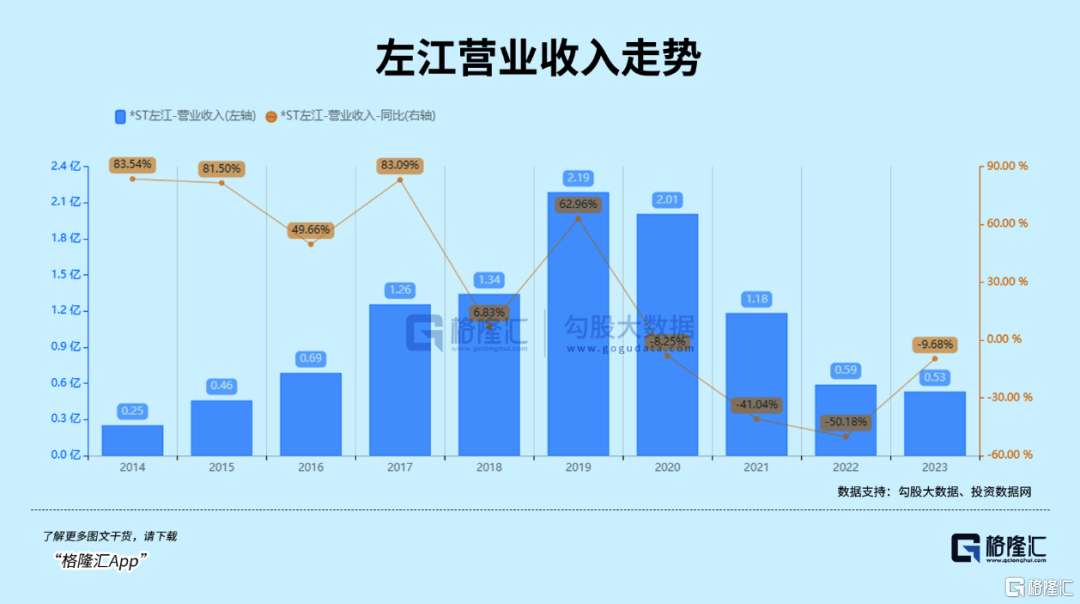

理由是,该公司2023年度净利润为负且营收低于1亿,还被出无法表示意见的审计报告,触及退市规定。

在去年,这家公司靠着对标英伟达DPU的噱头,还从不到百元涨到了将近300块,市值也超过300亿元,由此诞生了“史上最贵ST股”的神话。没想到还不到1年就只剩下7亿元,还陷入财务造假的囹圄,过往投资者期望的美好终究是一片浮云,剩下的全是套路。

01蹭上英伟达

左江科技成立于2007年,最初主营信息安全领域相关的软硬件平台、网络安全芯片的设计生产与销售,2019年登陆创业板。

公司股价从2022年4月底开始启动,历经两波涨潮。

第一次是从4月底到12月,股价跟着芯片板块共振修复,直到8月板块回调,但左江依然走出独立的上涨趋势。

原因在于,当时左江已经公开披露了一款DPU(可编程数据处理芯片)的研发试制,引发不小的轰动,外界表示看好。

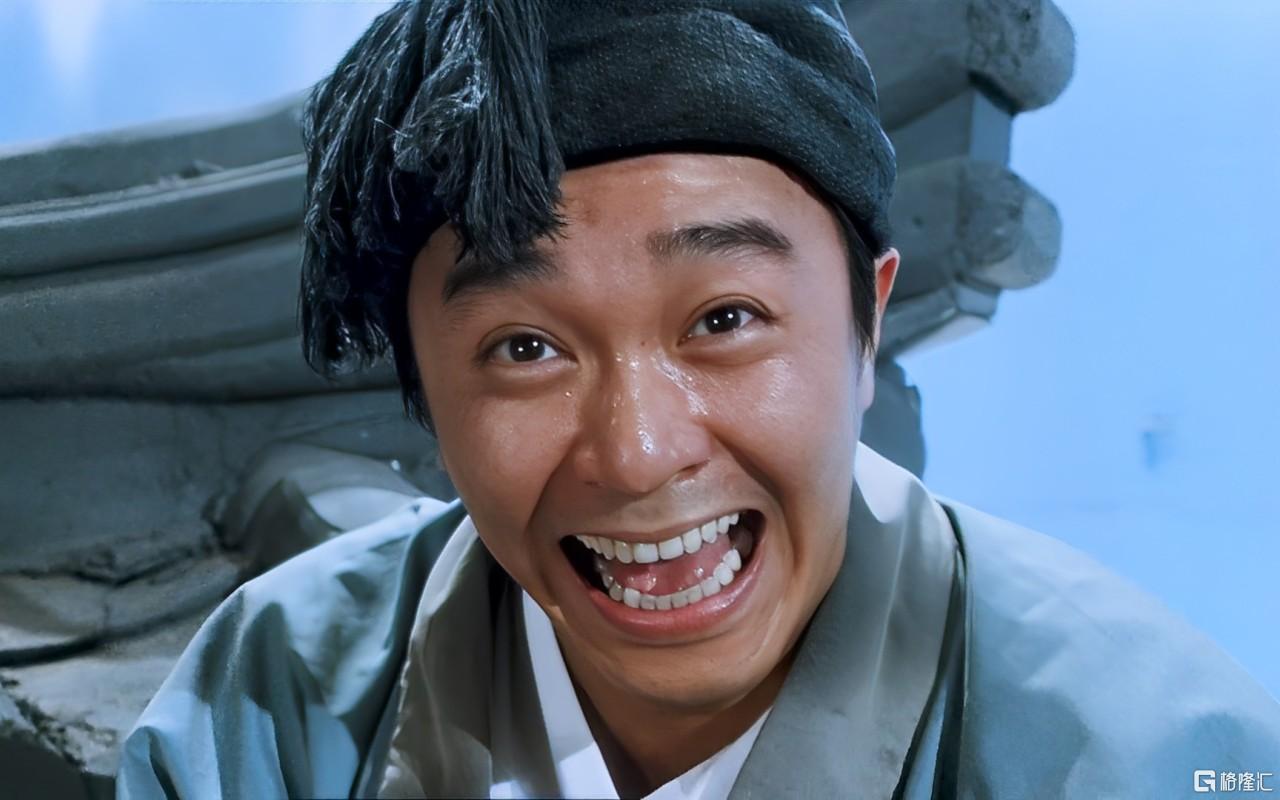

DPU是以数据为中心构造的专用处理器,2020年NVIDIA公司发布的DPU产品战略中将其定位为数据中心继CPU和GPU之后的“第三颗主力芯片”,作用就是将“CPU处理效率低下、GPU处理不了”的负载卸载到专用DPU上,从而提升整个系统的效率,降低整体成本。

DPU白皮书

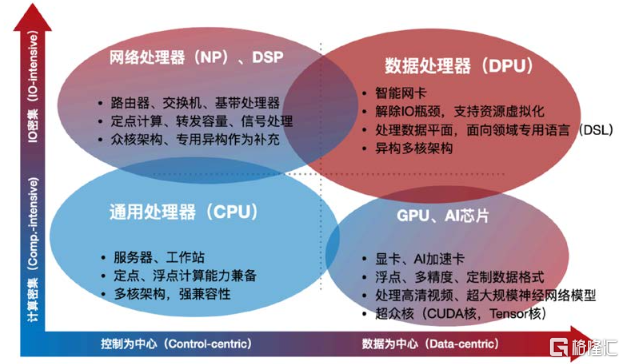

为了研发这款芯片,公司通过增资扩股的方式引入投资方,提高研发投入,2021年完成设计工作,2022年12月首款鲭鲨NE6000芯片正式发布,声称实现国内首颗完全国产化、自主可控的DPU芯片。

靠着不断地对外释放进度,左江成了芯片国产替代的”香饽饽“,从2022年5到12月,左江股价累计涨幅达到242.33%。

左江科技在2022年年报问询函中回复,NE6000研制对标英伟达(Nvidia)2020年推出的上一代Bluefield2 DPU,这为2023年第二波暴炒奠定了基础。

时间回到去年,凭借人工智能应用的进步,算力至今仍为紧缺资源,英伟达的GPU更是一家独大,在AI训练侧几乎实现垄断,算力规模和训练成本正在快速增长。

而DPU的用处,恰好体现在释放算力空间和减轻数据中心能耗上。

正如GPU芯片是显卡的大脑,DPU芯片是智能网卡的大脑,有了DPU,服务器可以直接在网卡硬件上对数据完成处理并交付给最终消费数据的应用,无需CPU介入多次访问内存和外设,这是对计算芯片算力和能耗成本的双重释放。

当时根据机构估计,如果每台服务器搭载1.5颗DPU,23年新增1566万台服务器,芯片单价7000元,对应的市场空间规模约1645亿元,长期来看搭载数量还有上升空间,未来数据中心的算力引擎将出现CPU、GPU、DPU并举的情景。

这一番描述直接成了左江业绩翻身的催化剂,于是借着人工智能这波浪潮,左江一个鲤鱼打挺,成功把自己包装成DPU核心标的,去年1月到7月份,股价再度翻倍。

从2022年4月27日到2023年7月17的股价最高点,股价从35元/股左右上涨至最高299.8元/股,涨幅高达773.75%。

02券商吹票遭罚

但如果不加上ST,那对左江的认知是不完整的。

作为史上最贵ST股,2023年其实也是左江的保壳之路。

去年AI炒作时即受到退市警告,2023年1月31日、2月25日、3月25日,左江连续三次发布了公司股票交易可能被实施退市风险警示的公告,5月4日股票简称变更为”*ST左江“。

公司本身质地并不出色,上市后业绩一直下滑,最近两年净利润连续亏损。这样的公司要赌困境反转,实际上是有很大的风险的。

即便如此,还是有券商罔顾风险愿意为之背书。

一般来说,券商不会给有ST风险的股票写深度研报,原因不难理解。除非有客户想买这只股票,委托了券商公司撰写。

去年4月份,就有券商为了推荐左江这只股票,专门出具了一份《左江科技:算力领域的璀璨明珠,DPU放量乘势而起》深度报告,结果半年后因此收到监管机构的警示函。

警告理由是,这家证券公司发布的相关研究报告分析结论依据不充分,结论不审慎,未充分揭示投资风险,公司对研究报告质量审核把关不严,上述行为构成违规。

但令人疑惑不解的是,左江当时业绩下滑已经很明显,退市警告也已经在提醒投资者注意风险,究竟有多大的确定性,才让券商敢于积极看多的呢?

而事实上,报告给出的事实逻辑,更多是基于行业层面的叙事,无非是发展前景好,天花板高,那么在行业内的在位企业必然会受益,而左江有资金注入,有研发投入,芯片也包装得像模像样。

与现实最大的分歧在于,研报对左江23年业绩展望给出的结论居然是有望“全面修复”,这还是在前一年亏损1.47亿的基础上。

从报告阐述的角度,这个结论根本没有苗头可寻。

直到去年12月以前,左江从没有及时披露过DPU芯片的实际销售情况,券商与上市公司沟通应该比散户更加方便,即使无法洞悉他们的造假行为,也应该对这种质地不佳的企业进行排雷,确保投资者不踩入这个坑,没想到的是,最基本的核实义务都没做。

这份研报对*ST左江股价上涨有推波助澜的作用,3个月后左江市值才攀升至最高点。

直到去年年末,左江的马脚终于露了出来。

公司公告

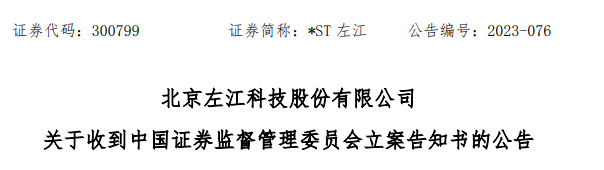

去年12月初,公司收到中国证监会下发的立案书,理由是涉嫌信息披露违法违规。两个月后证监会的通报显示,经过初步查明,左江科技2023年披露的财务信息严重不实,涉嫌重大财务造假。

这两个消息的公布最终挤出了左江的泡沫,公司股价开启巨幅下跌。

03又是套路

回顾左江的翻身之路,实在是干吆喝,水分多,疑点重重。

去年,深交所发出问询函要求公司披露收入具体情况,但左江屡次延期回复,直到去年12月12日才表示,2023年前三季度DPU芯片销售收入,除向北京昊天旭辉科技有限责任公司销售的400片“NE6000”系列DPU芯片(1261万元)外,没有其他芯片销售收入实现。

这份合同里,昊天旭辉并非终端用户,而是分销商,将芯片代销给北京市巨贤科技贸易公司。但根据会计师核实,巨贤科技采购的芯片中有370片储存于仓库,只有10片用于研发。

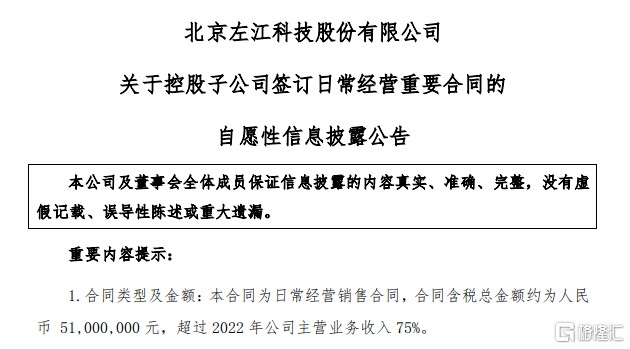

还有另外一笔匪夷所思的收入,是公司在2023年6月披露的与旭辉科技、众源时空签订的5100万元合同,这笔收入确认与否对左江保壳至关重要。

公司公告

这份采购合同明确旭辉科技以5100万元向左江韶关采购2万套2*25G网卡,在去年三季报问询函回复中,公司称已按规定发货并签收,但是尚未确认收入。

但之后经与众源时空沟通,除部分测试产品以外,2023年内在庆阳项目上无法完成服务器网卡的交付验收,进而2023年无法确认相应收入。有记者到访项目地——众源时空大数据云中心,发现公告中投资逾十亿元的项目地块杂草丛生,尚无开工的迹象。

再往前翻,公司自创办至上市十余年,前五大客户集中接近100%,新的芯片客户俱非行业头部,名不见经传,更是难觅其踪。

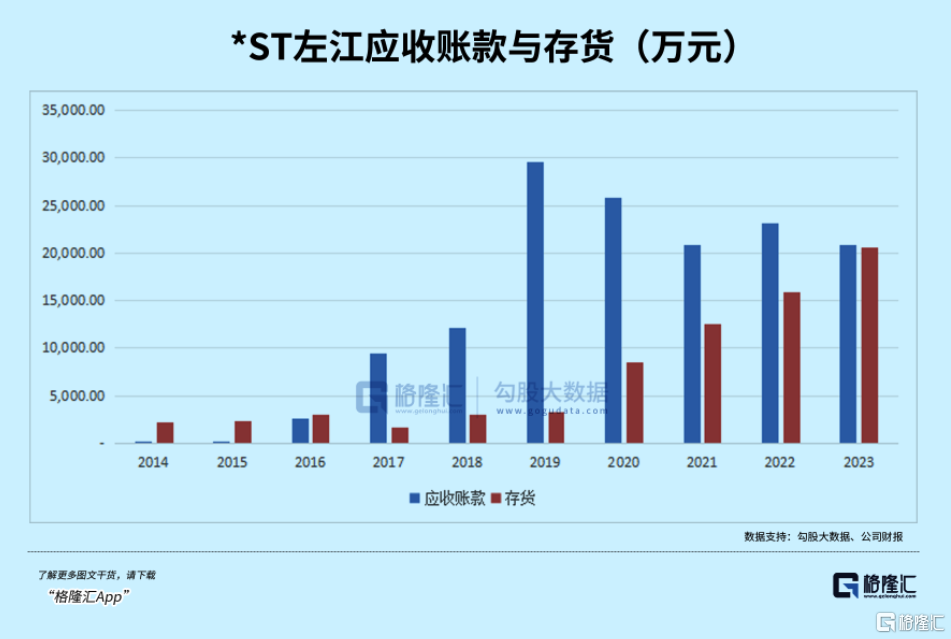

其次,左江虽然业绩不断下滑,但存货与应收账款不断攀升,金额从2014年以来扩大了20倍,但销售商品、提供劳务收到的现金却长期低于当年营收。

逐项数据异常不得不令人质疑公司在2019年那2.19亿,63%的增长,而2019年恰好是公司上市年份,构成美化财务数据的嫌疑。

更巧合的是,在今年1月30日立案结果出具之前,公司已经任职多年的财务总监就申请辞去职务了。

股价较去年7月的最高点已跌了97%。截至其停牌前最后一个交易日,左江科技股价只剩6.94元,总市值7.08亿元,还有1.2万户股东。

但去年10月份左江股价高位转跌的时候,股东户数增长还超过1.3万户,或都难逃深套的结局。

史上最贵ST股,神话沦为笑话。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47