研报分析:投资者应该买入ETH还是L2代币?

作者:Michael Nadeau,The DeFi Report;编译:陶朱,金色财经

以太坊正在执行其路线图。网络正在通过Layer 2进行扩展。今年夏天的某个时候,我们应该会有 ETF 交易。拉里·芬克 (Larry Fink) 不会停止谈论代币化。我们正处于美联储降息的边缘。

现在是看好以太坊的好时机。

你应该拥有 ETH 吗?还是拥有一篮子 L2?还是两者兼而有之?

在本周的报告中,我们提供了一个数据驱动的投资组合构建框架。

L2 数据与以太坊

我们将通过一些高级数据开始分析,比较多个 KPI 中排名前列的 L2 与 ETH。

我们还研究了每个指标中 L2 中的佼佼者。

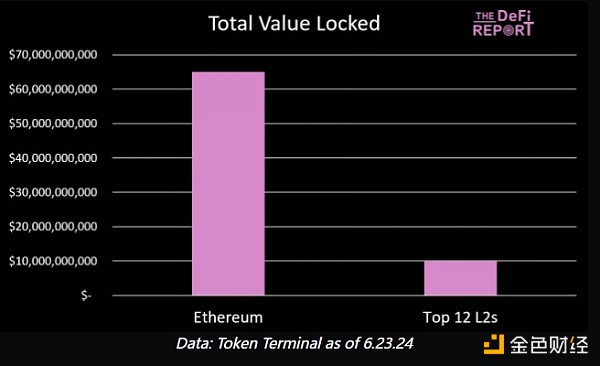

锁定总价值:

数据:Token Terminal 截至 2024 年 6 月 23 日

排名前 12 位的 L2 合计占以太坊日锁定价值的 15%。

以下是 L2 中的 TVL 排行榜:

数据:Token Terminal 截至 2024 年 6 月 23 日

Arbitrum 位居第一,其前 5 名驱动因素如下:

Aave - 7.9 亿美元;

Pendle - 6.59 亿美元;

GMX - 6.12 亿美元;

Renzo - 3.71 亿美元;

Uniswap - 3.06 亿美元。

值得注意的是,Blast 通过在以太坊(通过质押)和稳定币(通过 MakerDAO、国库券)提供收益而跻身第二位。我们将密切关注这一点,看看它在代币掉落后的粘性有多大。

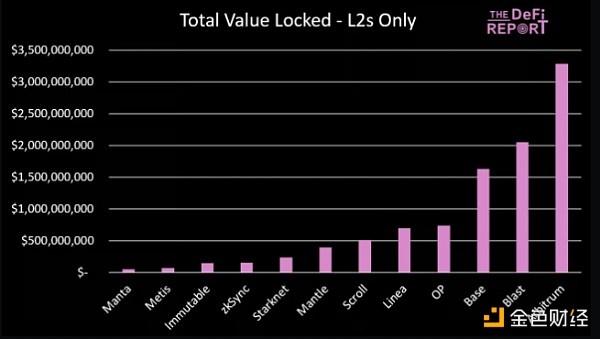

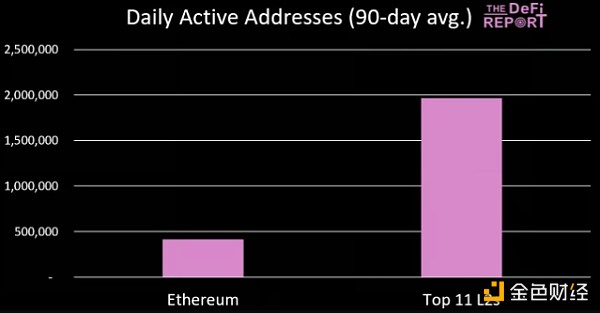

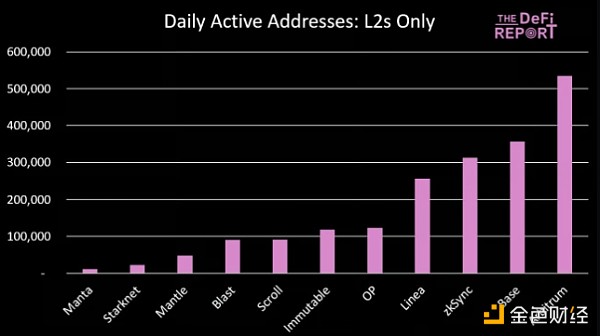

每日活跃地址:

数据:Token Terminal 截至2024年6月23日

目前,顶级 L2 的每日活跃地址数量是以太坊的 4.7 倍。以下是 L2 的排行榜:

数据:Token Terminal 截至2024年6月23日

Arbitrum 再次占据第一的位置,并且是第一个每日持续用户数超过以太坊 L1 的 L2。

数据:Token Terminal 截至2024年6月23日

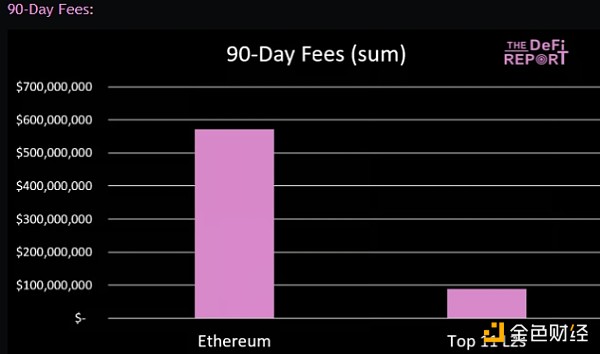

前 11 个 L2 的费用占以太坊在过去 90 天内收取的费用的 15%。

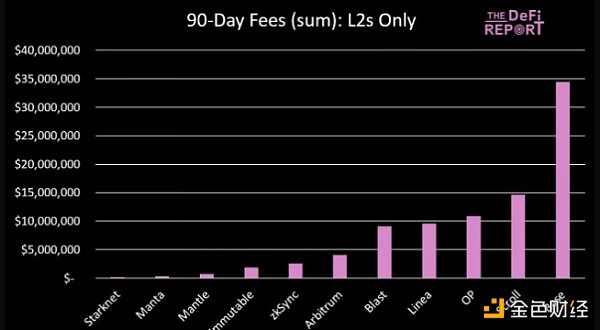

让我们快速浏览一下 L2 排行榜:

数据:Token Terminal 截至2024年6月23日

在过去 90 天里,Base 的费用是排名第二的 Scroll 的 2 倍多,占以太坊总费用的 6%。

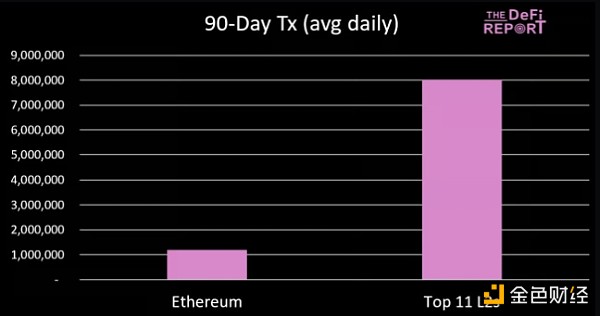

90天交易量:

数据:Token Terminal 截至2024年6月23日

平均而言,与以太坊 L1 相比,顶级 L2 现在每天处理的交易数量是以太坊 L1 的 6.7 倍。

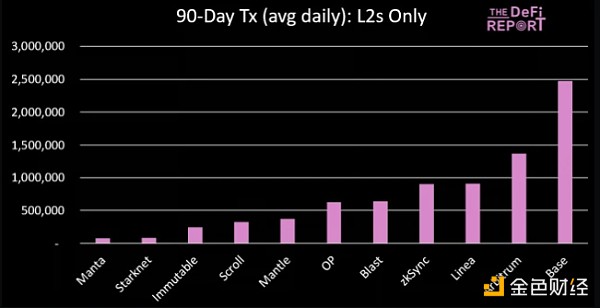

以下是 L2 的细分:

数据:Token Terminal 截至2024年6月23日

Base 的日均用户量约为 Arbitrum 的 66%。然而,Base 用户每天在 Arbitrum 上的交易量为 6.9 倍,而在 Arbitrum 上仅为 2.5 倍。

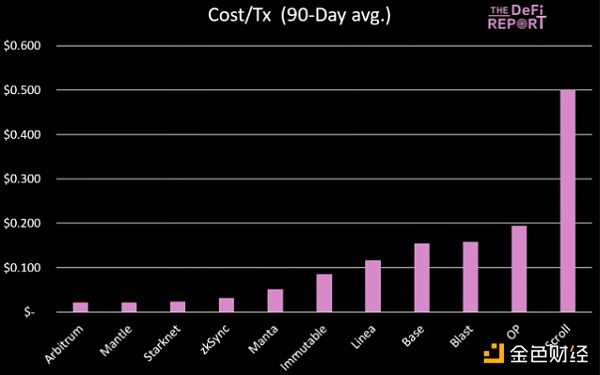

成本/交易:

数据:Token Terminal 截至2024年6月23日

平均成本/交易揭示了为什么 Arbitrum 尽管在交易方面排名第二,但其费用却处于中间位置:在 Arbitrum 上的交易成本为 0.02 美元,而在 Base 上的交易成本为 0.15 美元。作为参考,同期以太坊的平均交易费用为 5.30 美元。

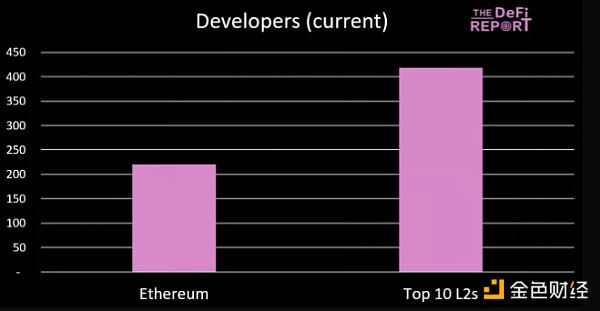

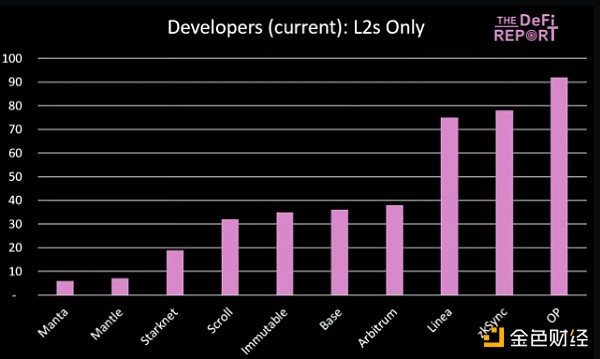

开发商:

数据:Token Terminal 截至2024年6月23日

目前,顶级 L2 的活跃核心开发人员数量大约是目前的两倍。 *Token Terminal 将核心开发人员定义为在过去 30 天内向项目的公共存储库做出 1+ 次提交的不同 Github 用户的数量。这些数字不包括生态系统/应用程序开发人员。

让我们看看 L2 之间的对比如何:

数据:Token Terminal 截至2024年6月23日

在这里,Optimism 首次出现在第一名的位置,今天 Arbitrum 上的活跃开发者数量是其两倍多。值得注意的是,Base 处于中间位置——这表明考虑到应用程序、用户和链上费用,他们从开发人员那里获得的收益比竞争对手更多。

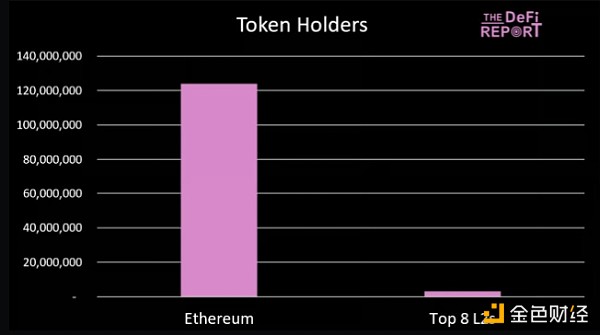

但市场参与者持有什么? ETH 还是 L2 代币?

数据:Token Terminal 截至2024年6月23日

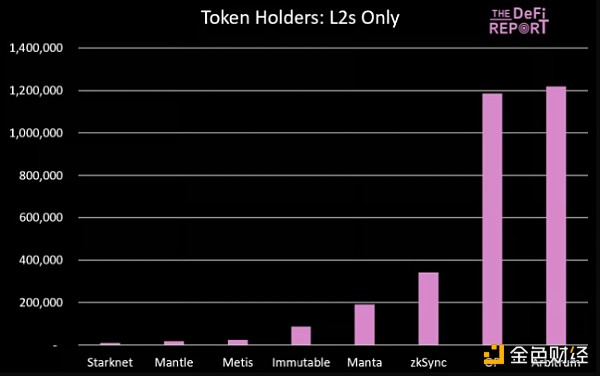

L2 组合仅占以太坊目前代币持有者的 2%(请注意,4 个顶级项目尚未拥有代币:Base、Blast、Linea 和 Scroll)。

以下是市场上拥有代币的 8 位领导者的详细情况:

数据:Token Terminal 截至2024年6月23日

就 L2 代币持有者/投资者的心理份额而言,Optimism 和 Arbitrum 拥有 80% 的市场份额,但仅占以太坊 L1 的 1%。

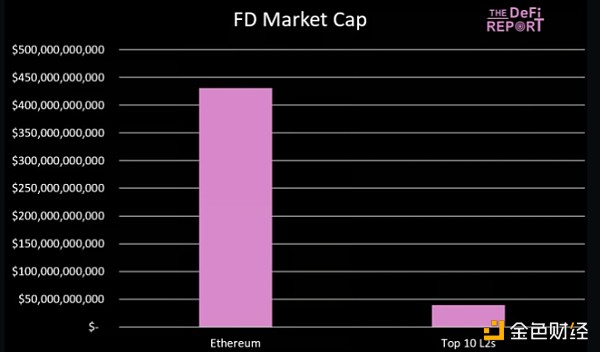

最后,让我们总结一下估值:

数据:Token Terminal 截至2024年6月23日

如上所述,顶级 L2 具有:

以太坊 TVL 的 15%;

以太坊费用的 15%;

活动地址数量的 4.7 倍;

每日交易数量的 6.7 倍;

开发人员数量的 2 倍。

只是……

2.4% 代币持有者;

占以太坊完全稀释市值的 9%;

以及以太坊流通市值的2.7%。

以下是顶级 L2 的完全稀释市值:

数据:Token Terminal

在完全稀释的基础上,Arbitrum 和 Optimism 占据前 10 名的 40%,占以太坊市值的 3.7%(占流通市值的 1.06%)。

L2 代币效用/需求与 ETH

现在我们已经掌握了一些数据,让我们检查一下 ETH 代币与 L2 代币的效用和需求。

ETH

如今,ETH 有以下用途:

在以太坊网络上支付 Gas 费用(包括 L2!)。如果你想转移稳定币、在 DEX 上进行交易、铸造 NFT、在链上玩游戏、获得贷款等,你需要一些 ETH。

获得收益的抵押品。想要获取以太坊网络的收益吗?你需要一些 ETH 才能做到这一点。

贷款的抵押品。目前,超过 1%(230 万)的 ETH 流通量被锁定在 MakerDAO 智能合约中,作为链上贷款的抵押品。

交易媒介。想在 OpenSea 上购买您最喜欢的 NFT 吗?你需要一些 ETH。

现实世界的资产。想要对资产进行代币化,以便其可以在全球范围内自由交易吗?你需要一些 ETH。

部署智能合约。想在以太坊上构建一些东西吗?你需要一些 ETH。

再质押。 ETH 可以用作抵押品,直接从以太坊获取费用,也可以从以太坊生态系统内的应用程序和协议获取费用。这是通过“再质押”ETH 来完成的。为了获得这个收益,你需要一些 ETH。

正如我们所看到的,ETH 在以太坊生态系统中具有丰富的效用。该效用以类似于石油效用驱动资产/商品需求的方式驱动对资产的需求。

出于这些原因,我们相信 ETH 比当今加密货币中的任何其他资产都更实用。

Layer 2 代币

如今,Layer 2代币用于……治理。

确实如此。一些网络允许用户使用 L2 代币支付 Gas 费用,但大多数情况下,这些费用是用 ETH 支付的。

此外,L2 必须以 ETH 支付以太坊上的区块空间(交易结算的地方)。

要点:L2 没有实用程序或激励结构来推动当今代币的需求。以太坊确实如此。

L2 代币价值累积与 ETH

ETH 的价值如何累积?通过质押(和再质押)产生的实际收益。

L2 代币如何增值?如今不存在这样的价值累积机制,因为用户费用是支付给 L2 排序器,而不是分布式验证器网络。

执行(L2)与结算(ETH)

什么更有价值?执行?还是结算?

首先,我们来水平设置两者之间的差异:

执行:一个有用的类比可能是将执行视为在餐厅点餐。你选择你想要的。跟服务员沟通一下。然后服务员确认你的订单。

结算:结算可以被认为是支付账单、收到收据并对交易进行核算。

如今,L1 和 L2 之间的关系是这样的:用户在 L2 上执行交易,L2 在 L1 上结算交易(为此支付费用)。

那么,什么更有价值呢?

来自“L2/执行”阵营的一些想法:

在传统金融中,绝大多数价值都归于技术堆栈的执行层——经纪人、做市商和高频交易者。结算产生的价值较少——可以将其视为清算/会计 (DTCC)。

所有区块链的交易费用最终有可能降至零(或接近零)。如果真是这样,那么 MEV 将是未来这些网络的货币化方式。现在。如果所有执行都发生在 L2 上,那么这就是我们期望 MEV 的来源——因为执行包括事务的批处理和排序。

以太坊 L1/结算阵营的一些想法:

就以太坊生态系统而言,只有 1 个结算层。最上面的一切最终都会落到以太坊上,并为此支付 ETH 费用。

L2 继承了以太坊的安全性和去中心化性。

代币的效用(以及随后的网络效应)最终可能是唯一重要的事情。例如,以太坊可能会在 L1 级别损失大部分费用,但仍然可以从“租用”以太坊安全的其他应用程序和协议(包括没有 Base 等代币的 L2)获取现金流。

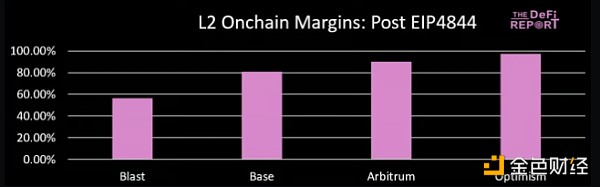

L2 保证金 vs ETH

以太坊的保证金基本上是 100%,并且未来不会改变。

以下是当前的 L2 利润率,自 EIP4844 以来已显著增加:

数据:Token Terminal

Base 由于将其总收入的 15% 支付给 Optimism,因此利润率较低。

由于升级网络以支持与 EIP4844 相关的升级的延迟,Blast 余额较低。自 5 月 27 日升级以来,Blast 利润率已提高至 91%。

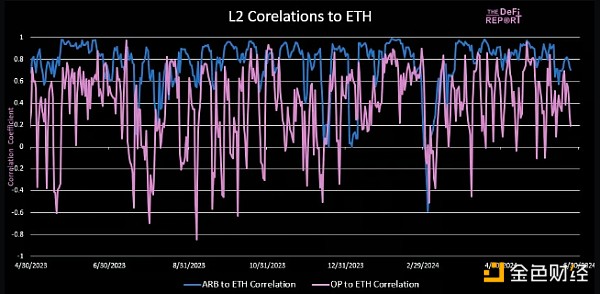

与 ETH 的 L2 相关性

ARB & OP 价格兑换 ETH

数据:Token Terminal

ARB 与 ETH 的历史价格相关系数为 0.71(高度相关)。

同样,乐观情绪与 ETH 的相关性较低,历史相关系数为 0.61(与与 ETH 完全不相关的时期呈中等相关)。

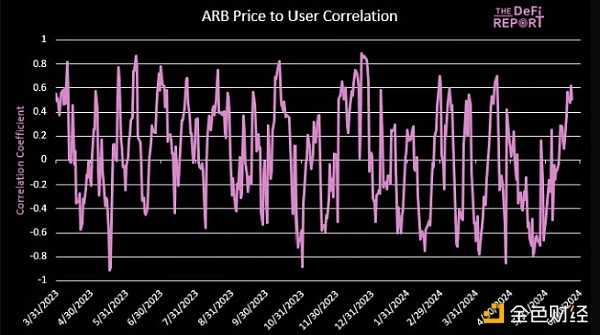

ARB 给用户的价格

数据:Token Terminal

Arbitrum 的历史相关系数为 -0.009(负相关)。这不是一个错字。

如何比较用户活动与价格的负相关关系?

代币解锁。这很大程度上是由于美国证券交易委员会和国会缺乏监管造成的。

请继续关注,我们将在下一节中介绍解锁内容。

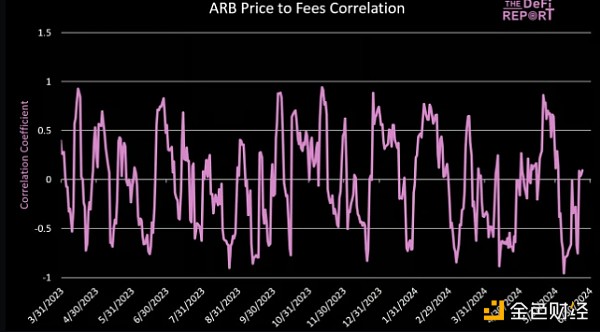

ARB 价格与费用

数据:Token Terminal

毫不奇怪,价格也与费用呈负相关(历史相关系数为-0.004)。你无法弥补。

L2 催化剂与 ETH

以太坊催化剂

明年 ETH 的最大催化剂是 ETF——它应该在今年夏天的某个时候进行交易。其他催化剂包括再质押(ETH 持有者的额外收益)、现实世界资产的代币化、企业采用以及 DeFi 和 NFT 用例的成熟。

随着 ETF 的批准,我们预计华尔街将开始对网络和资产进行一些真正的尽职调查。我们最终相信以太坊拥有比比特币更大的潜在市场,因此看看大型机构最终是否会得出相同的结论将会很有趣。

L2 催化剂

我们认为明年 L2 有两个潜在的催化剂。

以太坊价格。如果 ETH 在 ETF 批准后表现优于 ETF,我们可能会看到一些投资者直接跳至 L2——寻求分配给市值较小的项目。

L2 相对于 ETH 的重新评级。目前,顶级 L2 仅占以太坊市值的 2.7%(完全稀释后为 9%)。如果市场认为该比例应该接近 10%,那么 L2 可能会跑赢大盘。

代币解锁

这可能是本报告最重要的部分。

以太坊没有任何“代币解锁”,因为供应是完全流通的。此外,通过初始 ICO 获得大量分配的以太坊鲸鱼现在已经经历了两次牛市,可以将其代币出售/回收回市场/新手中。

话虽如此,在链上活动放缓期间,以太坊的供应量可能会增加,并且“费用消耗”不足以抵消为激励验证者提供服务而支付的新发行/共识奖励。

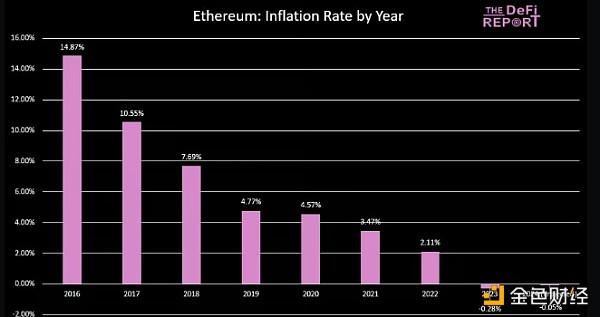

作为参考,以太坊在 2023 年处于通缩状态 (-.28%),并且在 2024 年迄今为止一直处于通缩状态 (-.02%)。以下是以太坊自成立以来的通货膨胀率:

数据:Etherscan

值得注意的是,随着 EIP4844(网络升级)导致 L2 费用下降,我们观察到“费用燃烧”速度正在放缓。

事实上,自 3 月 13 日以来,以太坊的 ETH 发行量增加了 75,951 个,即每天新增约 767 个 ETH(EIP 4844 实施)。今年,该网络的供应量仍减少了 23.3k ETH。但如果我们在今年下半年看不到链上活动增加,那么今年网络可能会出现轻微通胀。

L2 在以下因素上有所不同:

L2 向投资者、顾问和贡献者进行代币分配,通常授予期限为 4 年以上。

如今,绝大多数 L2 代币(尤其是主要代币)都没有“回购”或“销毁”机制。

L2 代币的效用几乎为零,因此没有结构性购买支持。

如前所述,我们预测以太坊今年将出现轻微通货紧缩。

我们可以将其与 L2 代币解锁相关的已知信息进行对比。例如,Arbitrum 将在明年解锁 11.5 亿枚代币(现有供应量通胀 36%)。

未来三年,Arbitrum 将解锁 32 亿枚代币。这些代币大部分分配给持有大量未实现收益的投资者和贡献者。

我们应该期望它们在归属期结束时出售——增加市场上代币的供应。

我们可以在下图中看到代币解锁的影响。例如,Arbitrum 的解锁从三月份开始,我们可以在下面看到对价格的影响。这抵消了 Arbitrum 基本面的惊人增长(粉色代表活跃用户增长)。

数据:Token Terminal

鉴于 Arbitrum 将在明年解锁 11.5 亿枚代币,必须有近 10 亿美元的新资金进入该资产,其价格才能保持在 0.82 美元——其他条件相同(撰写本文时的 ARB 价格)。

预测价格

请记住,无论我们有多少数据、远见或运气,没有人可以预测价格。在本节中,我们只是分享一些高层预测,以便我们能够回到合理的价格目标。

数据:Token Terminal

*上述预测假设 ETH 的流通代币供应量保持不变。 BTC 的供应量是已知的。因此,使用实际值并加上一年的通货膨胀。此外,“BTC 主导地位”和“ETH 占 BTC MC 的百分比”取自周期峰值。

我们利用对 ETH 的预测来回归前 2 个 Layer 2 的潜在估值:Arbitrum 和 Optimism。

数据:Token Terminal

上述数据表假设如下:

在其基本情况和熊市情况下,Arbitrum 占据了 ETH 预计市值的 0.62%(就像今天的情况)。

在牛市情况下,Arbitrum 占据 ETH 市值的 1.24%(目前的 2 倍)。

在基本情况和熊市情况下,Optimism 占 ETH 预计市值的 0.46%(就像今天的情况)。

在牛市情况下,Optimism 占 ETH 预计市值的 0.92%(目前的 2 倍)。

一年的代币解锁已计入每项资产的价格/代币中。

对以太坊 L2 的押注本质上就是对 ETH 的押注。这就是为什么我们的预测首先对 ETH 进行高级预测。

结论

如果您看好以太坊生态系统,我们认为您需要强调将 ETH 作为投资组合的一部分。为什么?因为在任何一个 L2 上投入过多都可能产生负回报——即使以太坊上的论点是正确的。出于这个原因,我们认为流动性投资组合中至少 50% 的以太坊部分投资应该是 ETH。请注意,这个数字取决于风险承受能力、目标、投资时间表等。

代币解锁是真实的。它们显然会影响预测回报。例如,Arbitrum 的基本案例预计明年市值将增长 315%,但每个代币的价格仅增长 210%。正是由于这个原因,ETH 在基础场景和熊市场景中表现优于 L2。

为了让顶级 L2 的表现超越 ETH,市场需要根据它们占以太坊市值的百分比重新定价。去年我们在 Solana 上看到了这种情况——2022 年 12 月,它的市值仅占以太坊市值的 2.5%。这显然是错误的。此后,市场将 Solana 的评级重新调整为以太坊的 15%。

在完全稀释的基础上,ARB 和 OP 占以太坊市值的 3.7%。如果您认为顶级 L2 应该占据以太坊市值的接近 10%,这可能会改变您的投资组合配置。鉴于代币缺乏实用性、解锁和竞争,我们认为这种情况不会在明年发生,但从长远来看可能会重新评级。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47