“七翻身”行情可期?地产+有色+高股息一起飙了!地产ETF(159707)暴拉5.86%,有色龙头ETF(159876)劲涨2.31%!

7月首个交易日(2024年7月1日),沪指、深证成指午后发力上攻,成功收红!

全市场个股涨多跌少,两市成交超6600亿元,再度回落至6字头。中银证券指出,在年初流动性冲击过后,小微盘板块优势不再,红利股为代表的价值板块应声而起。今日,陕西煤业、长江电力、中国海油、农业银行等多只热门股续创历史新高!高股息方向高歌猛进,标普红利ETF(562060)、价值ETF(510030)场内价格双双涨超1%。

消息面上,楼市迎来回暖信号,中指研究院最新发布《2024上半年中国房地产企业销售业绩排行榜》,其中TOP100房企6月单月销售额同比下降19.55%,环比增长26.05%,均较5月份有所好转。

6月销售环比改善明显,叠加近日超20城明确“买房即送户口”,或受相关催化,汇集全市场12只头部优质房企、央国企含量高的地产ETF(159707)场内价格暴拉5.86%!

开源证券认为,目前稳地产信号明确,517地产新政重磅发布后,一线城市纷纷响应优化购房措施,未来需求端和金融端的政策都值得期待,持续看好投资强度高、布局区域优、机制市场化的强信用房企。

值得注意的是,有色金属板块亦迎来利好,《稀土管理条例》重磅发布,稀土产业集团化、规范化发展以条例形式确定,行业供给集中度有望继续提升,有色龙头ETF(159876)场内价格劲涨2.31%!

图片来源:Wind

展望三季度,中信证券指出,政策信号、价格信号和外部信号有望陆续明朗,市场拐点或将出现,当前配置上,建议延续红利策略,拐点出现后,逐步转向绩优成长。

【ETF全知道热点盘点】今日重点聊聊地产、有色龙头及价值等3个板块的交易和基本面情况。

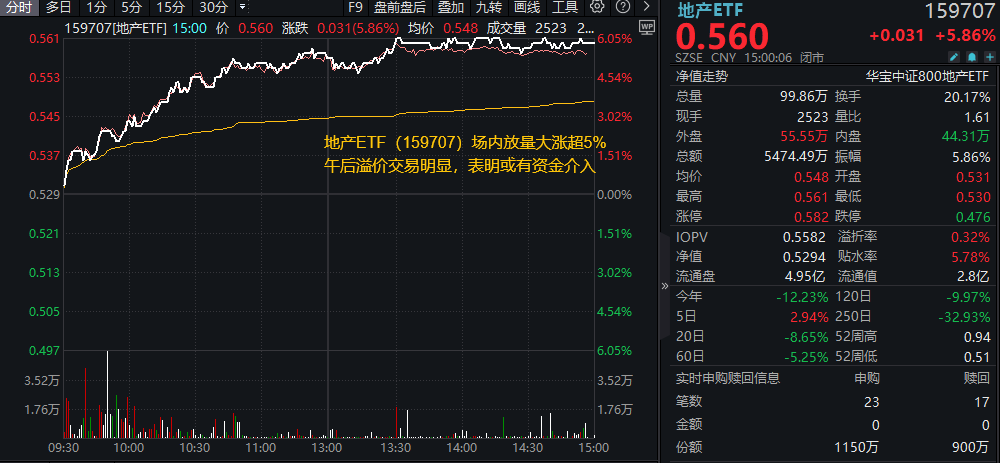

一、【6月楼市转暖,“招保万”集体大涨!地产ETF(159707)放量飙升5.86%,尾盘溢价高企!】

今日地产板块集体反弹大涨,龙头地产强势领涨,中证800地产指数收涨逾5%,成份股悉数收红。其中,滨江集团、华发股份双双封板,连收多根均线,新城控股大涨超8%,招商蛇口大涨超7%,保利发展、万科A涨超5%。

热门ETF方面,代表A股龙头地产行情的地产ETF(159707)早盘单边上扬,午后维持高位震荡,场内价格飙涨5.86%,一举收复5日、10日均线。全天成交额超5400万元,较上一交易日放量超六成!

此外,地产ETF(159707)午后场内溢价交易明显,截至收盘溢价率仍达0.32%,表明或有资金介入。

图片来源:Wind

从市场消息分析来看,今日地产板块上涨的因素或主要为基本面转暖推动。消息面上,中指研究院数据显示,上半年,百强房企销售总额为20834.7亿元,同比下降41.6%,降幅较上月继续收窄3.8个百分点;6月单月销售额同比降幅收窄至19.55%,环比出现了26.05%的增长。

此外,价格端,该机构最新发布《百城价格指数报告》显示,6月份,百城新建住宅价格为16421元/平方米,环比上涨0.15%,涨幅较上月收窄0.1个百分点,连续10个月上涨;同比上涨1.5%,涨幅较上月扩大0.17个百分点。

中指研究院分析指出,随着央行“517新政”全面落地、效果逐渐显效,叠加企年中业绩冲刺,各项销售数据显示出核心城市市场情绪回升,6月重点城市新房成交规模环比5月有所回升,预计随着供需两侧同时优化,房地产市场加快企稳恢复,房企销售将有所改善。

板块投资上,平安证券认为,当前地产板块已回撤至4月低点,叠加近两周楼市成交持续好转,7月低基数下重点城市新房销售存在同比转正可能,以及7月重要会议窗口期,新政策、收储加速落地值得期待。建议投资者保持仓位,7月或为新一轮博弈窗口。配置上建议关注积极优化土储、具备基本面支撑、估值修复空间仍大的优质房企。

布局央国企及优质房企,相关产品地产ETF(159707)。资料显示,地产ETF(159707)跟踪中证800地产指数,汇集市场12只头部优质房企,在投资方向上具有明显的头部集中度优势,前十大成份股权重超9成,央国企含量高!地产ETF(159707)也是目前市场上唯一跟踪中证800地产指数的行业ETF,具备稀缺性与辨识度。

图片来源:Wind

二、【密集利好!《稀土管理条例》发布+紫金矿业找矿重大突破,有色龙头ETF(159876)劲涨2.31%,西藏珠峰涨停封板!】

今日“煤飞色舞”行情再现,有色金属板块全天活跃,中证有色金属指数60只成份股中,55只个股收红,西藏珠峰涨停封板!盛屯矿业午后一度涨停,尾盘虽有开板,但收盘仍大涨9.81%。稀土行业,北方稀土、中国稀土双双涨超4%,权重股紫金矿业涨超2%,中国铝业涨逾3%。

数据显示,截至今日,紫金矿业、中国铝业、北方稀土、中国稀土分别在中证有色金属指数中,权重占比10.58%、5.45%、3.92%、1.45%。

图:中证有色金属指数涨幅前10大成份股

图片来源:Wind

热门ETF方面,紧密跟踪中证有色金属指数的有色龙头ETF(159876)午后发力上攻,场内价格盘中上探2.41%,收涨2.31%,日线2连阳,站上年线。

图片来源:雪球

今日有色金属行业表现活跃,或是由于以下因素催化:

1、《稀土管理条例》发布,成份股北方稀土、中国稀土有望获益

6月29日,国务院公布《稀土管理条例》,自2024年10月1日起施行。国泰君安指出,目前国内稀土配额集中于北方稀土、中国稀土集团两家,《条例》出台意味着稀土产业集团化、规范化发展以条例形式确定,行业供给集中度有望继续提升。

中信建投认为,《条例》提出后,对于稀土之外的其他稀有金属的管理,相关主管部门可以参照本条例的有关规定执行,对于钨、钼、锑、锡、锗、镓、铟等稀有战略金属供给侧和需求侧具有重要指引意义,同样利好其他稀有战略金属,优化产业格局。

2、权重股紫金矿业:找矿增储取得重大突破

近日,紫金矿业发布公告,宣布旗下西藏巨龙铜矿和黑龙江铜山铜矿,在资源勘探上取得重大突破,两矿合计新增备案铜金属资源量高达1,837.7万吨,新增备案的铜金属储量达到577.7万吨,约占中国2022年末铜储量的14.2%。

市场分析人士表示,紫金矿业此次重大找矿突破,彰显了公司在矿产资源勘探和开发方面的强大实力。华西证券指出,强供给约束,铜供需紧张趋势或持续,预计铜价将保持上行趋势不变。

华西证券指出,区域冲突和全球去美元化进程加快,避险情绪发酵,黄金股有望在金价推升中持续受益。

银河证券指出,展望下半年,在稳增长、改革政策助力下,国内经济动能进一步增强,美联储大概率开启降息周期,在流动性上支撑有色金属价格,有色金属行业有望进入新一轮上升周期。而红利策略风格背景下,稳定盈利带来“资源”价值重估,将使A股有色金属行业迎来业绩与估值双提升的行情。在经济复苏与流动性改善初期,金铜板块将最先受益。

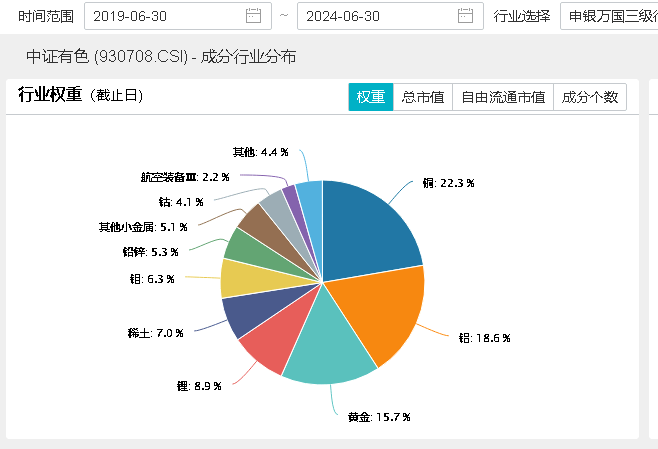

公开资料显示,按照申万三级行业口径,截至6月底,有色龙头ETF(159876)跟踪的中证有色金属指数中,铜、铝、黄金是前三大重仓行业,分别占比22.3%、18.6%、15.7%,合计占比超50%;稀土行业占比7%,钼、钴、铅锌等行业亦有布局,有望受益于有色金属板块新一轮上升周期。

图片来源:Wind

注:中证有色金属指数近5个完整年度的涨跌幅为:2019年,24.48%;2020年,35.84%;2021年,35.89%;2022年,-19.22%;2023年,-10.43%。

三、【地产爆发,高股息助力,价值ETF(510030)盘中摸高1.38%!行情能否延续?】

今日,地产板块迎来久违爆发,高股息亦延续强势表现。而价值ETF(510030)成份股均为“高股息+低估值”大盘蓝筹股,且涵盖多只地产板块及地产链上下游行业龙头股,受地产及高股息走强提振,盘中场内价格最高涨幅达到1.38%,截至收盘,仍有1.03%的涨幅。

图片来源:雪球

成份股方面,保利发展飙涨6.28%,部分磷化工、航运、能源板块个股亦表现亮眼。截至收盘,云天化大涨5.2%,陕西煤业收涨4.27%,招商轮船、兖矿能源、中国海油等收涨超3%。

图片来源:Wind

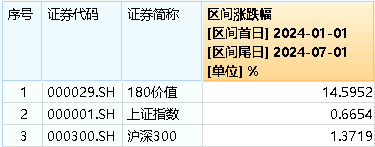

值得注意的是,年初以来,价值ETF(510030)标的指数180价值指数累计涨幅十分亮眼。Wind数据显示,截至今日收盘,180价值指数年内累计涨幅已高达14.6%,大幅跑赢同期上证指数(0.67%)、沪深300指数(1.37%)。

图片来源:Wind

而180价值指数涨势是否可以延续呢,基本面和估值或许是主要影响因素,而当前,不论是从基本面角度来看,还是估值角度来看,180价值指数均具有良好配置价值。

【地产市场持续回暖】

自5月17日地产新政发布以来,地产市场持续回暖。近期,多家研究机构的最新数据显示,6月百强房企销售业绩环比增长超三成,其中,近六成百强房企实现单月业绩环比增长,近三成房企实现单月业绩同比增长。中海地产单月销售额居百强之首,创近一年来新高。1—6月累计,百强房企销售业绩同比降幅已经连续4个月收窄。

值得注意的是,价值ETF(510030)成份股包含保利发展、新城控股等地产行业龙头股以及金融、建筑、建材等多个地产链上下游关键行业的龙头个股,或将较大程度受益于地产市场的持续企稳。

【财新PMI创近三年新高】

今日公布的2024年6月财新中国制造业采购经理指数(PMI)录得51.8,较5月上升0.1个百分点,连续八个月高于荣枯线,为2021年6月来最高,显示制造业生产经营活动扩张加速。

PMI作为宏观经济重要的前瞻指标,对整体经济有着较强的预测意义。财新PMI数据持续高于荣枯线也反映出我国宏观经济延续企稳回升态势。而价值ETF(510030)成份股涵盖金融、能源、基建等与国民经济息息相关的板块龙头股,或可较好捕捉国内经济企稳回升所带来的市场回暖机遇。

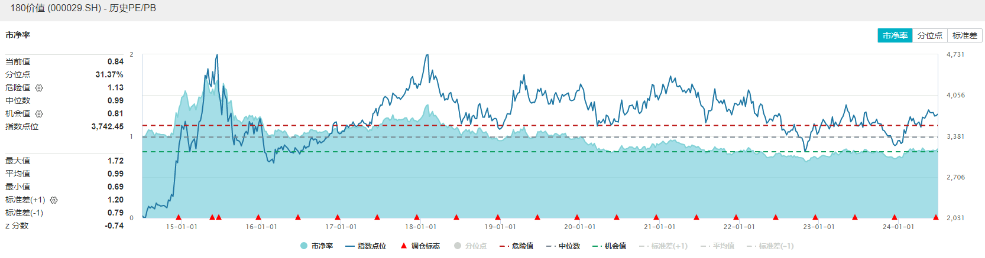

【180价值指数估值仍处低位】

Wind数据显示,截至上个交易日(6月28日)收盘,价值ETF(510030)标的指数180价值指数市净率为0.84倍,位于近10年31.37%分位点的低位,中长期配置性价比凸显。

图片来源:Wind

展望后市,华泰证券表示,今年上半年中报验证期、海外大选验证期同步开启,市场延续缩量,风险偏好不高。当前A股风险溢价隐含的国内地产销售与海外美元指数组合或已超调,指数下行风险或有限,考虑当前的资金+估值组合及中报预告效应,“七翻身”行情或仍可期。

中金公司表示,虽然2月份以来的修复行情当下面临波折,但今年预期最为悲观时期可能已经过去,下半年稳增长政策加码结合当前资本市场政策红利下制度不断完善,以及7月即将召开的三中全会有望推进中长期改革,市场当前位置中期机会仍大于风险。

价值投资,选择“价值”!价值ETF(510030)紧密跟踪上证180价值指数,该指数以上证180指数为样本空间,从中选取价值因子评分最高的60只股票作为样本股,覆盖26只“中字头”个股!上证180价值指数成份股均为“低估值+高股息”大盘蓝筹股,包括中国平安、招商银行、工商银行等金融板块龙头股,以及基建、资源等板块龙头股,成份股股息率高,在波动行情中具有较好的防御属性。

注:180价值指数近5个完整年度的涨跌幅为:2019年:19.49%;2020年:-3.17%;2021年:-3.37%;2022年:-11.74%,2023年:-4.13%。

数据来源:Wind、沪深交易所、华宝基金等。

风险提示:地产ETF(159707)被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21;标普红利ETF(562060)被动跟踪标普中国A股红利机会指数(CSPSADRP),该指数基日为2004.6.18,发布日期为2008.9.11;有色龙头ETF(159876)被动跟踪中证有色金属指数(930708.CSI),该指数基日为2013.12.31,发布日期为2015.7.13;价值ETF(510030)被动跟踪上证180价值指数,该指数基日为2002.6.28,发布日期为2009.1.9。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估,地产ETF(159707)、标普红利ETF(562060)、有色龙头ETF(159876)、价值ETF(510030)风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47