彭博社:日元持续暴跌是美国金融主导地位的极端体现

作者:Carter Johnson,Anya Andrianova,Bloomberg;编译:陶朱,金色财经

随着日元快速连续暴跌至里程碑水平,日本当局面临着一个严峻的现实:除非美联储放松其长期走高的政策路径,否则跌势不会停止。他们对此无法控制。

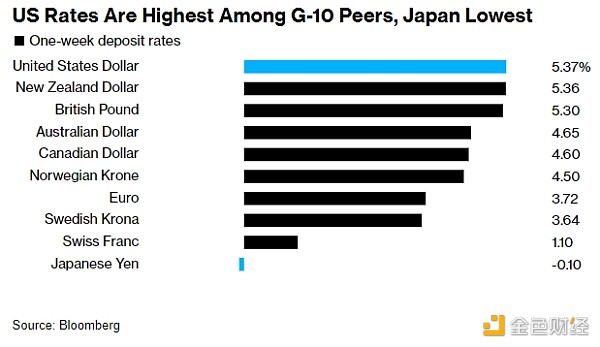

全球投资者在分析美国仍然居高不下的借贷成本如何提振美元及其对世界其他地区的影响时,都意识到了这一点。在每天交易额达 7.5 万亿美元的全球货币市场中,日元的持续暴跌是美国金融主导地位的极端体现。

“这都是关于美联储的。 NatAlliance Securities LLC 国际固定收益主管安德鲁·布伦纳 (Andrew Brenner) 表示:“长期走高意味着保持非常高的利率前端,吸引资金流入美国并保持美元强势。”对于日本来说,“这是一个问题”。

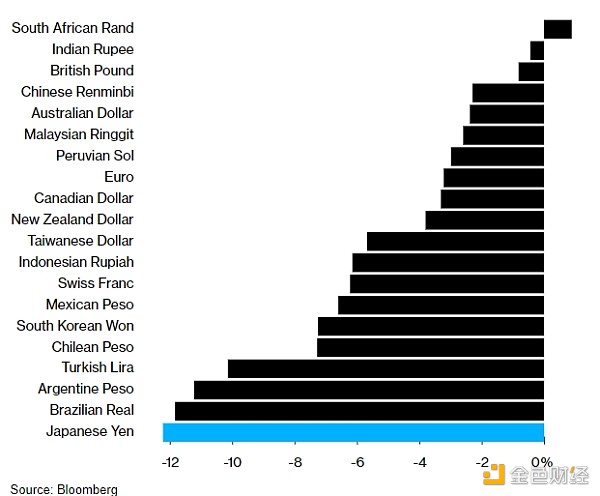

美联储的高利率在外汇市场产生反响,今年许多主要货币兑美元汇率因利率差距而走弱

美国在全球金融市场的主导地位在周三得到了充分展示。美元的一项关键指标收于今年迄今的新高,对世界其他货币构成压力。美国股市即将迎来又一个强劲的季度,而财政部轻而易举地找到了其拍卖的 700 亿美元票据的买家。

日元的情况则不同,日元兑美元汇率下跌了 0.7%,至 160.87 日元,超过了 4 月份官员干预市场的水平。日元兑欧元跌至历史最低点171.80。在这些举措中,日本最高货币官员神田正人重申,当局正在紧急考虑外汇市场,并将根据需要采取适当措施。

问题是,东京官员迄今为止为支撑日元所做的努力没有取得进展。策略师表示,自亚洲国家创纪录地斥资 9.8 万亿日元(超过 600 亿美元)进军外汇市场以来,日元在几周内持续走软,而进一步的干预可能同样无效。

纽约梅隆银行资本市场部市场策略与洞察主管鲍勃·萨维奇表示:“在美联储真正放松货币政策之前,我认为这些措施不会发挥任何作用。” “从大局来看,你必须降低日本对美元的需求。你要么让长期利率足够高,要么让美国利率足够低。这两种情况都没有发生。”

商品期货交易委员会周一公布的数据显示,资产管理公司一直在大量做空日元,上周的数据是自 2006 年以来最悲观的。

日本(借贷成本仍接近于零)与美国之间巨大的利率差距一直是今年拖累日元走低的主要推动力。

事情并不是预期的那样发展。年初,交易员预计美联储将启动一系列降息,引领主要央行走向全球宽松趋势,而日本央行则反其道而行之,打破超低利率政策。相反,强劲的美国经济和粘性通胀让美联储按兵不动,而日本央行则小幅加息。

嘉信理财(Charles Schwab)首席固定收益策略师凯西·琼斯(Kathy Jones)表示:“今年日元本应随着日本利率的上升而上涨。”但现在,“等待还在继续,”她说。

周五公布的美联储青睐的美国通胀指标现在是日元的下一个重要催化剂。经济学家预计,核心个人消费支出通胀(不包括波动较大的食品和能源类别的指标)将会放缓,这可能会支持美联储今年降低借贷成本。

日本面临着很多风险。花旗集团估计,该国拥有 2000 亿至 3000 亿美元来资助任何进一步的干预行动,这将需要出售美元和其现金储备中持有的其他货币,甚至出售世界各地的政府债券来购买日元。

彭博策略师怎么说……

“美元兑日元本周突破 163 可能会给日本财务省带来好处,因为这将使实际波动率超过 10%,且与 5 月 16 日的低点相比,该货币对上涨约 10 日元。”

— Vassilis Karamanis,外汇策略师

对于多米尼克·康斯坦姆(Dominic Konstam)来说,随着日本央行实现货币政策正常化,任何干预措施更多的是“减缓日元最终触底的进程”。

瑞穗证券美国公司宏观策略主管周三对彭博电台表示:“他们面临的问题是,他们的干预是错误的。” “他们的储备有限,他们无法花费数千亿美元来保卫货币。”

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47