高达78%的新代币上市表现不佳 是做市商在操控吗?

作者:Wesley Pryor,CoinTelegraph;编译:陶朱,金色财经

每种加密货币都有拉高抛售计划吗?许多人正确地问这个问题,因为几乎每次代币在新交易所上市时,用户都会注意到一个共同的主题,那就是价格大幅上涨,达到不可持续的水平,然后是陈词滥调的崩溃,让参与者承担责任。

谁在幕后?答案是做市商,即加密货币项目保留的公司,用于管理在新交易所上市时最初用于交易的代币(或流动性)。

数字资产通过首次上市从私人市场交易到公开市场交易的转变与传统证券市场的首次公开募股(IPO)相同,但有一个显著区别:数字资产市场的开盘价通常被数字资产发行人故意低估,导致首日表现远高于传统市场。

在传统市场中,被动投资者主要持有股票,而在数字资产市场中,代币最好由主动参与者持有。代币市场的成功取决于其持有者的实力。与投资银行设定发行价的 IPO 不同,公开融资轮中的代币价格通常低于公平市场价格,导致数字市场首日涨幅更高。

在首次上市期间,做市商(MM)占据代币流通供应量的很大一部分并将其出售。这是在交易所的盘前订单簿上完成的,允许做市商在公开交易之前放置流动性。目标是确保开市时有足够的流动性以实现有效的价格发现。

然而,一些MM通过订单簿资本不足来抬高短期利润,损害了代币社区和项目。这种做法被称为“寄生”做市,将MM利润置于市场健康之上。

通过市前订单构建为主要上市提供流动性的不同方法如下。

寄生:寄生MM通过制造人为的稀缺性和操纵情绪来利用市场前的条件。他们等待散户出价上涨,然后大举做空代币,下高额卖单以吸收需求,导致代币价格下跌。这种有害的策略利用了最初的需求,常常造成不可逆转的市场损害。

瞬态:寄生MM粗暴地处理盘前订单簿,下达大量卖单来填补头寸并最大化费用或关闭场外交易。这种方法会导致市场快速退出,通过大量抛售代币来消除潜在的价格上涨空间。

共生:相比之下,做市商利用其对盘前订单簿的理解来战略性地设置开放流动性,构建长期价值并确保准确的价格发现。通过向双方提供流动性,MM 促进有序的价格发现过程,反映资产的真实市场价值。

为了按照做市商的方法对做市商进行分类,我们跟踪了代币在两个关键时期内的价格倍数表现:上市后的最初两天(每小时分析)和前两周(每日分析)。这些数据来源于项目的主要交易平台或可靠的聚合商,经过标准化,以便在不同项目之间进行比较分析。我们分析的核心是波动率相对变化(RCV),这是我们之前在案例研究中介绍的一种方法。

RCV 的公式衡量有或没有代币历史最高 (ATH) 价格的波动性变化。如果该值为正数,则说明订单簿供应不足,表明盘前流动性不足。负值表明订单簿供应过剩,这表明做市积极,并且资产定价过高。中性值意味着流动性对于有序的价格发现是正确的。

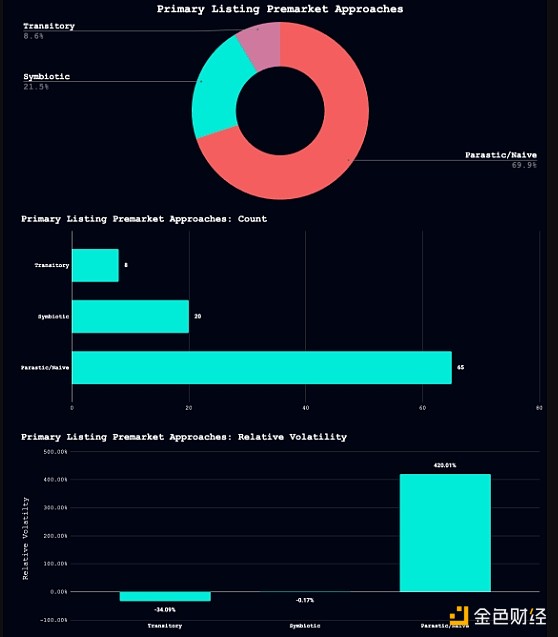

为了评估主要上市和 MM 方法,我们将 RCV 方法应用于 2024 年 4 月以来的 93 个上市,包括 Bybit、Kucoin、Binance、Coinbase、Kraken 和 OKX。

上市前上市方法的细分。资料来源:Acheron Trading

我们发现,69.9% 被归类为“寄生”,8.6% 被归类为“瞬态”,只有 21.5% 属于“共生”方式。这意味着 78.5% 的发布都是以促进公平价格发现的方式进行的,这对最终用户和项目本身都产生了不利影响。

对于 Parasitic 的发行,包括 ATH 点会导致市场波动性增加 420%,表明严重的供应不足和价格上涨相反,当包含 ATH 时,Transitory 的波动性下降了 34%,这表明订单簿过度饱和,初始供应管理不善,只有 MM 受益,而牺牲了社区的利益。

寄生方法和瞬态方法都会严重损害价格发现,降低持续市场参与的可能性。相比之下,共生方法的 RCV 约为正负 20%,为公平和健康的价格发现过程提供了稳定的基础。

随着数字资产行业的合法性和规模不断增长,做市商必须纠正主要上市管理不善的问题。资产发行者和交易所应与做市商合作,并利用 RCV 方法来分析做市商是否正确构建了初始订单簿。

做市商的形象很糟糕,正如数据所示,这是有充分理由的。现在是时候提高标准,淘汰寄生运营商,并让做市商承担起在实现高效价格发现方面的关键作用。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26