市场陷入“泡沫狂热”模式 策略师:标普飙破6000点后崩盘 比特币BTC回调释出关键信号

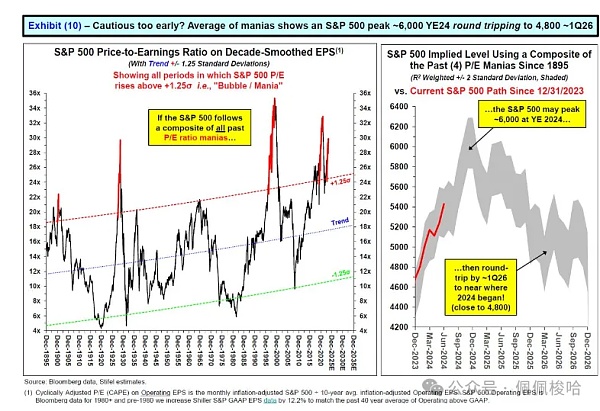

ZStifel股票策略师巴里·班尼斯特(Barry Bannister)表示,他现在意识到投资者可能正处于全面的泡沫/狂热模式。他警告说,根据19世纪以来泡沫的动态,标准普尔500指数很可能在2024年底升至约6000点,届时它将开始往返4800点。

知名金融博客ZeroHedge报道了巴里的观点,并写道:“他最终会是正确的,如果他预测市场会先出现大涨,然后出现崩盘,那么他最终会覆盖所有基础。当然,他知道这一点,所以巴里决定寻找即将到来的市场低迷的早期指标。”

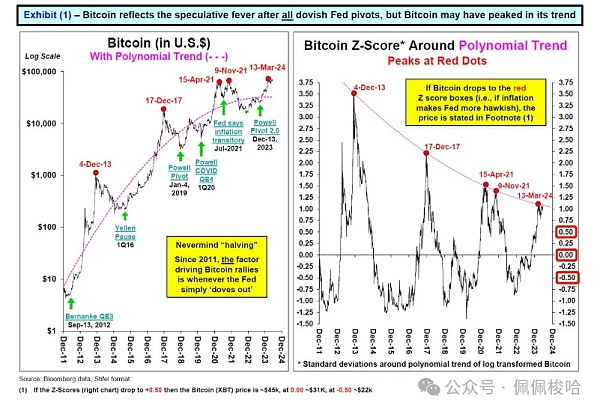

巴里指出,自2011年以来,推动所有主要比特币牛市的主要因素是美联储转向鸽派。此外,自2011年以来,比特币一直遵循既定趋势,主要高于趋势的反弹都达到同一水平。

在这里,我们同意班尼斯特的总体观点,即比特币和黄金一样,在美联储重大转变和转折点之前进行交易,美联储越趋鸽派,比特币的涨幅就越大,”ZeroHedge指出。

自2011年以来,比特币对美联储所有鸽派政策的敏感性是有道理的,因为比特币相对于标准普尔500指数,与许多大型科技成长股一样,稳固地处于“经济强于预期,通胀低于预期”的宏观水平。简而言之,低通胀的稳健经济正是引发美联储鸽派政策的原因,这进而推动了大多数无息和低股息/长期金融工具的上涨。

因此,比特币在新冠疫情封锁之后爆发式增长也就不足为奇了,正是在那时,这种代币对美联储的鸽派立场变得尤为敏感,同时与纳斯达克100指数同步波动,因为美国对新冠疫情的财政应对措施,加上超宽松的货币政策,“是世界历史上最大的流动性倾销”。

但是,为什么在美联储紧缩周期开始约2年后,比特币价格会暴涨至历史新高?根据班尼斯特的说法,尽管清理所有后疫情时代的流动性才刚刚开始,但自那次抛售以来,市场看到了一系列破坏政治稳定的泡沫,这些泡沫首先推高了消费价格,现在又推高了资产价格。之所以发生这种情况,是因为“新冠现金”从普通美国人转移到了富人和企业。而且由于富人的“消费倾向低,投资倾向高,所以我们出现了资产泡沫”。

这正是巴里看到的危险信号:比特币最近从3月初的73157美元高点跌至64400美元,这“预示着标准普尔500指数夏季即将进入调整和盘整阶段”。事实上,自2011年以来,标准普尔500指数目前处于比特币后高峰周期叠加的最高端。

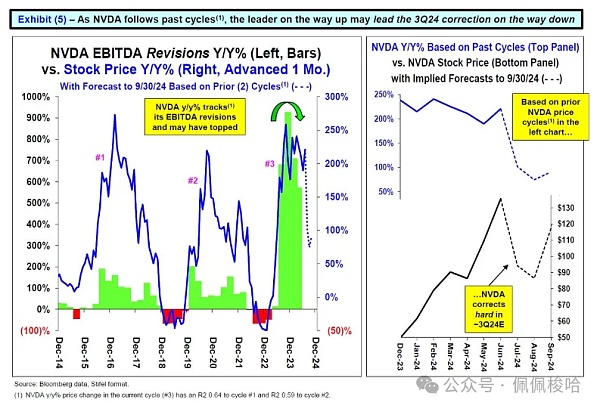

巴里“再次发出强烈信号,表明标准普尔500指数可能即将出现调整,而高贝塔系数的大型科技股,如英伟达(NVIDIA)本身遵循分析师EBITDA修订的二阶导数。“在我们看来,在2024年第三季特别容易受到调整的影响,”巴里认为。

不仅仅是比特币,巴里认为股市即将大幅下跌,“这一观点进一步证实了,由于通胀仍处于疫情前30年的高位,并且实际上在2024年第二季有所上升,高于美联储对2024年核心PCE通胀率2.8%的中值预测,美联储将放弃谨慎的鸽派立场”。

尽管巴里预计2024年下半年的国内生产总值(GDP)增长速度会大大放缓,但这种情况仍在发生。

这导致“适度滞胀,可能暴露出标普500指数相对于金融状况的估值过高”。

巴里最后警告称:“在进入2024年第三季时,这导致股票投资者采取市场调整的谨慎态度。”

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47