一周展望:美联储降息预期再迎通胀考验,黄金多头退守2300?

美联储最青睐的通胀指标来袭,黄金技术面“凶相显露”!法国议会选举首轮投票在即,欧元关键支撑再度告急!最大引擎骤然“哑火”,美股已成强弩之末?

过去一周早些时候,包括“恐怖数据”、成屋销售和初请等一系列弱于预期的经济数据提振了市场对美联储9月降息的预期,然而周五的PMI调查显示整体商业活动仍具韧性,这或将降低美联储降息的紧迫性。此外,相比于其他央行,美联储的鹰派立场变得尤为突出,本周瑞士央行开启第二次降息,英国央行发出降息将近的信号,而多位美联储官员认为今年可能仅降息一次。

现货黄金周五在PMI数据公布后加速下跌,抹平周内全部跌幅。美元指数创逾5月初以来新高。美股虽然全周收涨,但大型科技股的涨势明显衰弱,其中英伟达股价连跌两日,市值蒸发逾2000亿美元。原油方面,在黎以边境局势升温之际,国际油价周四升至七周高位,但周五因负面经济消息可能打击需求前景而有所回落。

6月最后一周的宏观经济数据较为清淡,下周五美联储最青睐的通胀数据可能会掀起一些波澜,市场参与者希望借此判断通胀放缓的趋势是否还会持续。欧洲的焦点仍聚集在政治混乱上,法国提前举行的立法选举第一轮投票将在6月30日进行。

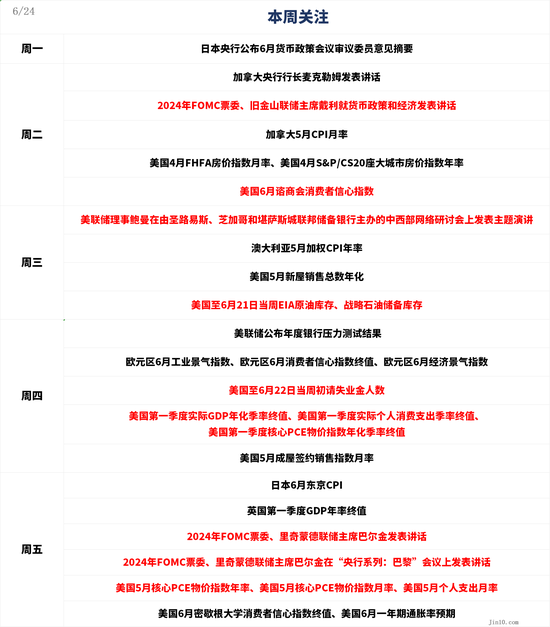

以下是新的一周里市场将重点关注的要点(均为北京时间):

央行动态:经济数据透露复杂信号,美联储“嘴鹰”依旧

美联储:

周二2:00,2024年FOMC票委、旧金山联储主席戴利就货币政策和经济发表讲话

周二19:00,美联储理事鲍曼就货币政策和银行资本改革发表讲话

周三2:10,美联储理事鲍曼在由圣路易斯、芝加哥和堪萨斯城联邦储备银行主办的中西部网络研讨会上发表主题演讲

周四4:30,美联储公布年度银行压力测试结果

周五18:00,2024年FOMC票委、里奇蒙德联储主席巴尔金发表讲话

周四18:20,2024年FOMC票委、里奇蒙德联储主席巴尔金在“央行系列:巴黎”会议上发表讲话

周五,标普全球公布的数据显示,美国6月Markit PMI数据全线好于预期,其中服务业活动达到两年多以来的最快增速,预示二季度经济将迎来令人鼓舞的增长。与此同时,这项调查还带来抗通胀方面的好消息,销售价格通胀在5月小幅上升后再次降温,降至过去四年来的最低水平之一。然而,尽管美联储可能有理由降息,但先发制人的降息引发经济再次加速的风险仍然令官员们感到担忧。

杰富瑞在周五的一份报告中指出:“美联储可以降息,但目前还不需要这么做。”该报告指出,经济的基本面强劲表明美联储暂时还不需要采取任何宽松政策。它还补充道:“通胀再度升温的风险太大,不值得预先降息。”杰富瑞承认,美国经济的复苏令许多人感到意外,该公司也最终放弃了其衰退预测。此外,它仍坚持预测美联储将在今年11月或12月降息一次。

杰富瑞对美联储今年降息一次的预测与美联储一致。在6月份的FOMC会议上,由于预计通胀仍将高于此前预期,政策制定者将今年预期的降息次数从3次下调至1次。美联储官员们本周密集发声,一致强调需要等待更多通胀降温的证据才能降息。明尼阿波利斯联储主席卡什卡利和费城联储主席哈克最近的言论还暗示,美联储今年将降息一次,很可能是在12月的政策会议上。未来一周还有更多美联储官员会发表讲话。

相比之下,根据联邦基金期货,投资者预计到今年年底美联储的政策利率将下降约50个基点,并且认为9月份首次降息的可能性约为70%。GlobalData TS Lombard经济学家史蒂文·布利茨(Steven Blitz)在一份周四的一份报告中表示,美联储下个月出乎市场意料地降息的可能性为60%,因就业和房地产市场数据疲软可能引发人们对美联储过于收紧金融环境的担忧。

此外,有关银行业危机的警报正在重新拉响。VerifiedInvesting.com首席市场策略师Gareth Soloway表示,美国银行业存在一些“不对劲”的事情,他警告说,大型机构参与者正在“抛售”大型银行的股票。本周早些时候,纽约联储银行在Liberty Street Economics博客上发布的一篇文章指出,美国大型银行正面临来自非银行机构的溢出风险。周五,美联储和联邦存款保险公司表示,美国银行、花旗集团、高盛和摩根大通的“生前遗嘱”存在缺陷,并要求这四大银行必须采取补救措施。投资者或通过美联储下周四公布的年度银行压力测试结果来分析银行业形势。

其他央行:

周一7:50,日本央行公布6月货币政策会议审议委员意见摘要

周一1:30,加拿大央行行长麦克勒姆发表讲话

日本央行6月货币政策会议审议委员意见摘要将于周一公布。上周日本央行决定推迟削减债券购买刺激措施,直至7月会议再宣布细节,日元因此承压。在这次会议后的新闻发布会上,日本央行行长植田和男并未排除7月降息的可能性。但投资者并不接茬,市场定价也表明了这一点,日本央行7月加息10个基点的概率已大幅下降至27%左右,而在利率决议前,这一可能性超过65%。

所有这些都表明,日元交易员将深入研究这份意见摘要,以更清楚地了解7月加息的可能性。如果他们再次失望,日元可能会继续下跌。此外,周五将公布东京6月份的CPI数据,如果东京CPI再次回落至日本央行2%的目标以下,日元可能会再次受到打击。

尽管如此,随着日元汇率七连跌、并再度逼近160大关,日本当局再次干预的风险正在急剧升温。周五,日本最高货币外交官神田真人表示,当局在汇率出现过度波动时采取适当措施应对的立场没有变化。然而,这次日本央行干预的能力可能会被打上一个问号,美国财政部周四将日本列入汇率操纵监测名单,这被视为对日本央行进一步干预外汇市场的警告。StoneX市场研究主管马特·韦勒(Matt Weller)表示,下周日元将成为外汇交易员关注的焦点。

重要数据:美联储最青睐的通胀指标来袭,黄金阻力最小的路径是下行?

周二20:30,加拿大5月CPI月率

周二21:00,美国4月FHFA房价指数月率、美国4月S&P/CS20座大城市房价指数年率

周二22:00,美国6月谘商会消费者信心指数

周三9:30,澳大利亚5月加权CPI年率

周三22:00,美国5月新屋销售总数年化

周三22:30,美国至6月21日当周EIA原油库存、战略石油储备库存

周四17:00,欧元区6月工业景气指数、欧元区6月消费者信心指数终值、欧元区6月经济景气指数

周四20:30,美国至6月22日当周初请失业金人数、美国第一季度实际GDP年化季率终值、美国第一季度实际个人消费支出季率终值、美国第一季度核心PCE物价指数年化季率终值

周四22:00,美国5月成屋签约销售指数月率

周五7:30,日本6月东京CPI

周五14:00,英国第一季度GDP年率终值

周五20:30,美国5月核心PCE物价指数年率、美国5月核心PCE物价指数月率、美国5月个人支出月率

周五22:00,美国6月密歇根大学消费者信心指数终值、美国6月一年期通胀率预期

继美国5月份CPI和PPI数据意外下行之后,市场参与者将密切关注美国PCE数据,以寻找通胀进一步缓和的迹象,从而为美联储的降息路径提供更多灵活性。

作为美联储首选的通胀指标,美国总体和核心PCE数据均已从2022年的峰值大幅回落,但仍高于2%的目标水平。美联储主席鲍威尔在最近的会议上指出,政策制定者在放松政策之前仍需对通胀下降有“更大的信心”。美国5月总体PCE同比增速将从2.7%降至2.6%,而环比增速将从0.3%降至0%;核心PCE同比增速预计将从2.8%降至2.6%,而环比增速将从0.2%降至0.1%。

如果数据证实通胀仍在降温,这可能会进一步巩固美联储今年两次降息25个基点的预期,并可能增加9月份首降的可能性,这将对美元不利。另一方面,高于预期的数据能会推动美国国债收益率上涨,并迫使黄金走低。虽然分析师对美国PCE数据的预测在近几个月来几乎没有看到什么意外,但分析师的低预测使得出现上行意外成为可能。

美国一季度的GDP终值将比PCE数据提前一天发布,但鉴于第二季度即将结束,最终数据与第二次修正值的任何微小偏差都可能被忽视。周二公布的美国6月谘商会消费者信心指数将反映出近几周美国经济的表现。ING货币策略师Francesco Pesole在一份报告中表示:“现在需要美国通胀和/或活动数据进一步走软,以缩小美联储与其他央行之间的利率差距,才能最终推动美元出现新的下行趋势。”

下周上半周,美国经济日历缺乏能对金价产生重大影响的数据。因此,投资者将继续关注中东冲突的头条新闻。地缘政治紧张局势的进一步升级可能会让黄金获得看涨动能。

然而,从技术面来看,黄金的走势并不乐观。Fxstreet分析师表示,黄金在周五恢复了下跌趋势,并跌破了头肩顶颈线。也就是说,黄金目前阻力最小的路径是下行,下一个支撑位将是2300美元。一旦失守,金价将跌至5月3日的低点2277美元,随后是3月21日的高点2222美元,且还有进一步的下行空间,空头可能瞄准头肩顶形态目标价位2170-2160美元。相反,如果金价回升至2350美元上方,则将面临更多关键阻力位,如6月7日的周期高点2387美元,随后是2400美元心理关口。

加拿大的CPI数据将在下周二公布。本月早些时候,加拿大央行成为G10集团中第二家降息25个基点的央行,行长麦克勒姆表示,如果通胀继续降温,“进一步降息是合理的”。投资者目前投资者预期加拿大央行7月份会再次降息的可能性约为62%,如果下周的数据显示通胀继续呈下降趋势,则这一概率可能会进一步上升,从而给加元带来压力。

澳大利亚也将于周三公布5月份CPI数据。澳大利亚的通胀率一直高于其他主要经济体,澳洲联储官员在周二的会议上讨论了加息的可能性。因此,如果CPI证实价格压力的持续性,交易员将继续认为澳洲联储比其他主要央行更为强硬,这可能有助于支撑澳元。

重要事件:法国议会选举第一轮投票在即,欧元关键支撑再度告急

欧洲的交易员的注意力将集中在法国的政治动荡上,法国债券和银行股可能容易受到6月30日国民议会选举第一轮投票前紧张情绪的影响。民意调查显示,勒庞领导的极右翼国民联盟党获得了强劲支持,这引发了人们对潜在政治僵局和过度财政支出的担忧。

富国银行驻伦敦宏观策略师埃里克·尼尔森表示,“总体而言,外汇市场似乎不愿在6月底/7月初法国大选之前推动任何重大举措,因为这仍然是欧洲外汇市场最大的关注点。”欧元兑美元本周连续第二周下跌,此前一系列6月份初步调查显示,法国服务业活动本月萎缩,而德国经济活动放缓。分析师将继续关注数据以了解欧元区经济复苏情况,尤其是任何表明即将举行的法国大选将损害市场情绪的迹象。

加拿大丰业银行首席外汇策略师Shaun Osborne认为,本周欧元区PMI初步数据报告反映出经济活动意外放缓,导致欧元兑美元一度下跌至6月中旬低点的支撑为1.0675。投资者可能将该地区经济的疲软表现与法国提前大选联系起来。如果欧元兑美元确认失守该水平,将面临跌至1.06甚至更低的风险。该货币对可能能够企稳在1.06上方,但需要迅速收复1.0750才能真正脱离危险。

公司财报:英伟达两天市值蒸发2000亿美元,美股即将见顶?

一季度财报季已基本落幕,美股仍然维持强势,且在攀升至历史高点的过程中波动性明显较小。标普500指数已经连续377天没有出现2.05%的下跌,根据CNBC汇编的FactSet数据,这是自金融危机以来最长的一次。但作为美股引擎的大型科技股的涨势近期有所喘息,这引发了对大盘可能见顶的担忧。

炙手可热的英伟达股价在本周的最后两个交易日扭转,失去短暂拥有的全球第一大市值公司的宝座。该股在周四的下跌标志着一种“看跌吞没”形态,这通常预示着之前的上涨势头正在减弱。而美股集中度的高企使得这些巨头的股价表现对于大盘来说至关重要。今年标普500指数总回报率超过14%,其中约60%是由五家公司推动的,包括英伟达、微软、Meta Platforms、Alphabet以及亚马逊。

对于美股而言,需要看到什么样的价格走势才能确认市场见顶呢?Stock Charts的首席市场策略师大卫·凯勒(David Keller)表示,就短期反转信号而言,近期标普500指数在5400点附近的缺口是第一条“底线”。只要标普500指数保持在该水平之上,并且还保持自2023年10月以来主要低点形成的趋势线上方,那么市场仍然非常看涨。

但是,如果标普500指数进一步走弱,那么需要关注的最重要的水平是5200点,即该指数可能从最近的市场峰值回落约5%。5%的回调实际上相当常见,即使在历史上的牛市时期也是如此。但如果标普500指数跌破5200点,那么该指数可能一路下跌至4950点。如果足够的下行动力以至于这条200日均线都无法守住,那么很有可能出现更深层次、更持久的调整。反之,在5200点上方,标普500指数的任何回调都将是暂时的。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33