全球央行热衷“购金”!增持意愿达五年新高,高盛看涨金价至2700美元

日益复杂的地缘政治以及金融环境使黄金储备管理比以往任何时候都更加重要。

6月18日,世界黄金协会(WGC)发布2024年央行黄金储备调查。

调查结果显示,2023年各国央行增加了1037吨黄金,这也是历史上第二高的年度购买量,此前2022年创下了1082吨的历史新高。

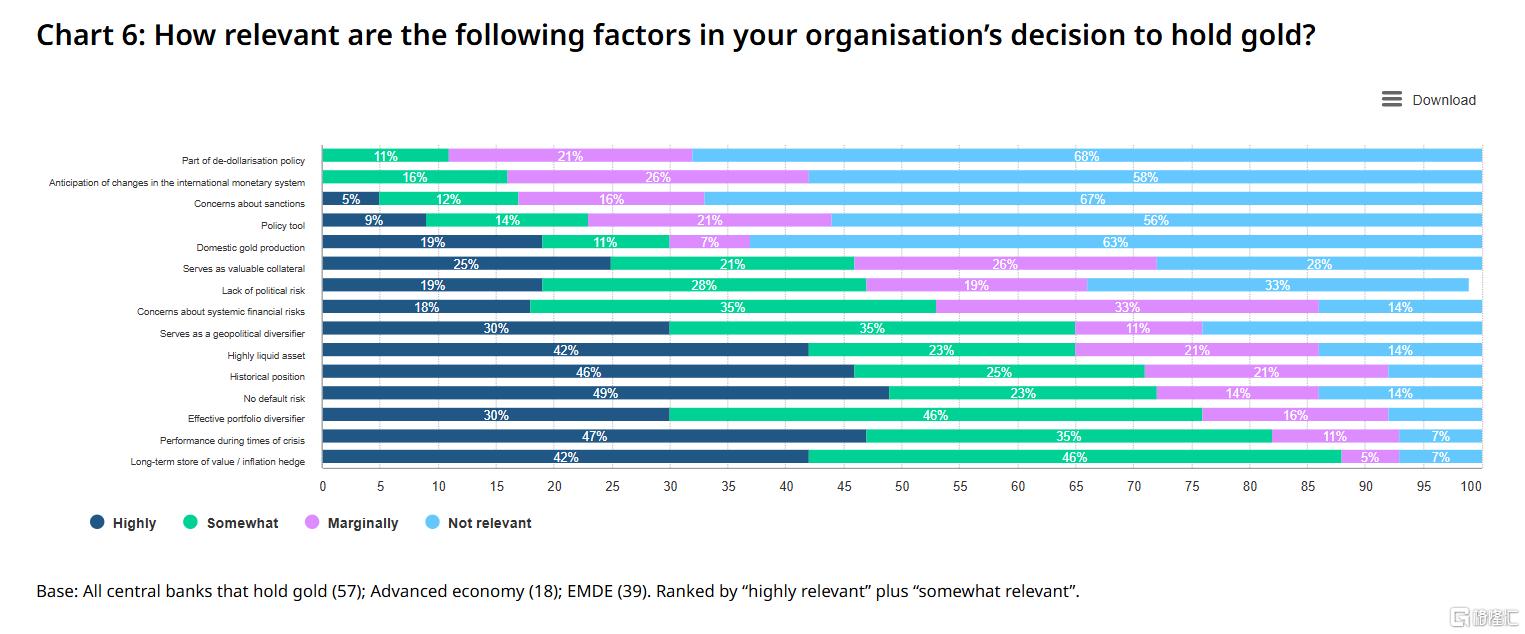

受访央行表示,决定增持的最关键原因是黄金无违约风险。同时,许多央行认为美元全球储备地位将继续减弱。

黄金吸引力不断增强

在这些创纪录的数字之后,各国央行继续将黄金视为储备资产。

根据2024年央行黄金储备调查结果显示,在2024年2月19日-4月30日进行的调查中共收到70份回复,其中29%的受访央行表示打算在未来12个月内增加黄金储备,这也是自2018年开始这项调查以来观察到的最高水平。

计划中的购买主要是出于对黄金持有量、国内黄金产量以及金融市场担忧(包括更高的危机风险和通胀上升)的重新平衡,以达到更有利的战略水平。

81%的受访者表示,他们预计未来12个月将增持美国国债,相较于2023年的71%大幅上升增长。

此外,随着美国作为世界储备货币的作用继续减弱,各国央行看到全球金融市场的变化越来越大,越来越多的人也选择投资黄金。

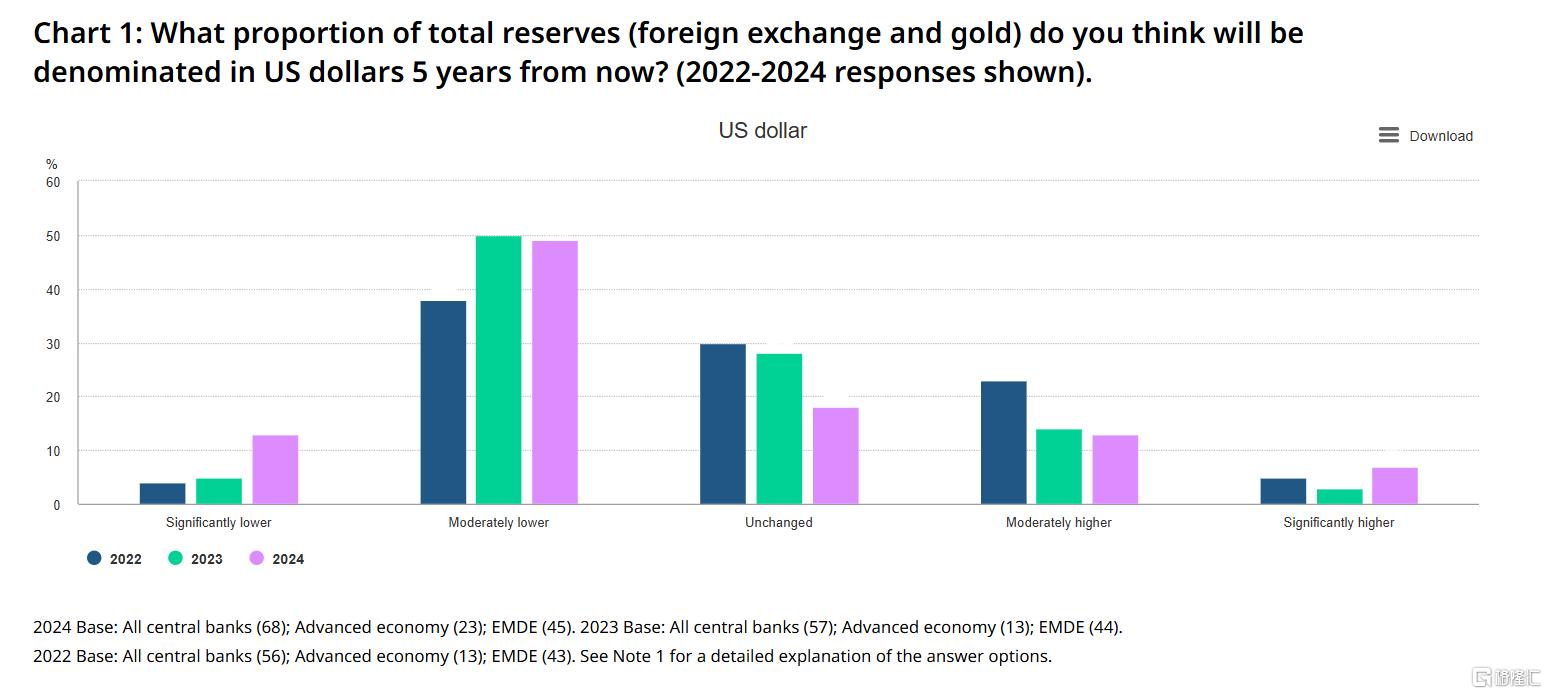

根据调查,62%的受访者表示五年后美元的份额将下降,但仍高于2023年的55%和2022年的42%。

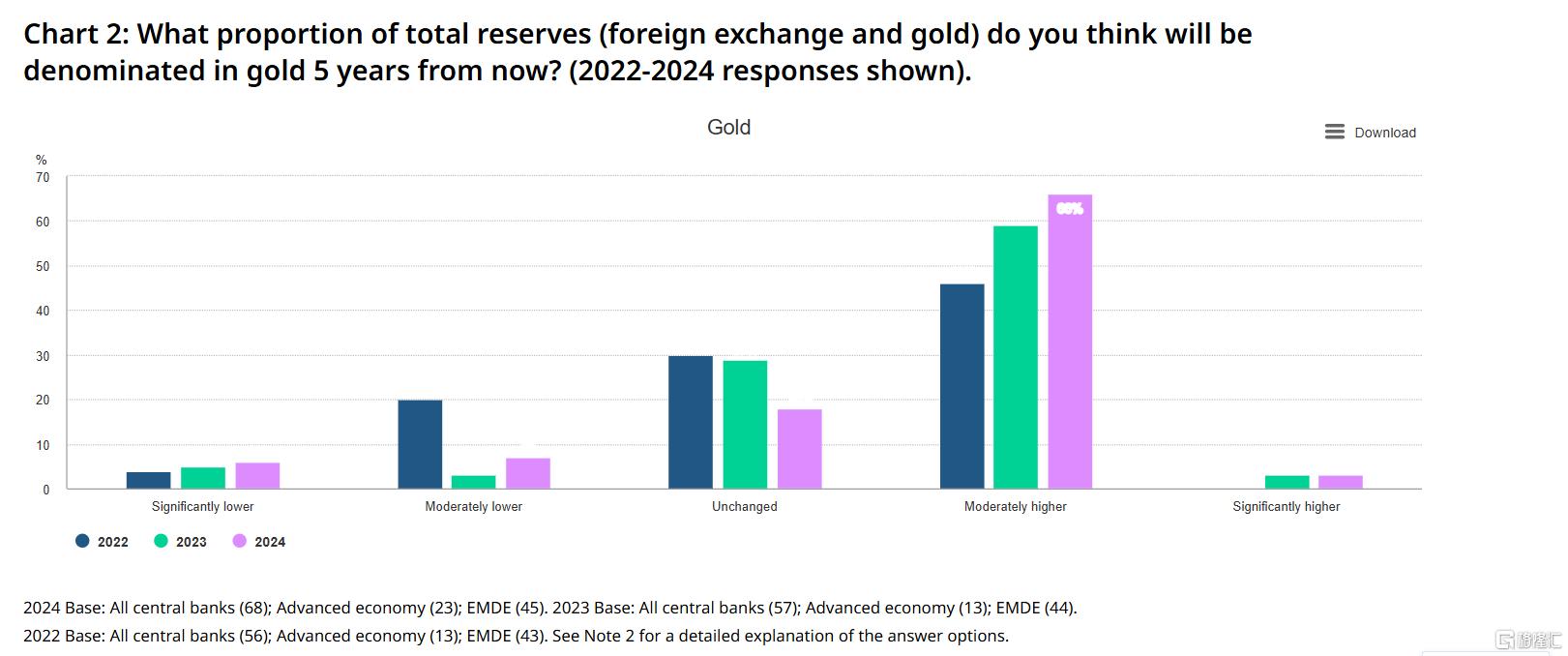

对于黄金储备,69%的受访者表示五年后黄金的比例将增大,较2023年的62%、2022年的46%高。

调查结果显示,各国央行有意愿增持黄金储备的原因在于黄金被视为长期保值、通胀对冲工具。投票中得票最高的原因则是黄金没有违约风险。

这些结果似乎反映了EMDE央行的一个潜在主题,但也反映了越来越多的发达经济体央行,在不确定的地缘政治时期和对金融稳定的重新担忧中,重视黄金的战略作用。这凸显了两家集团面临的具有挑战性的经济和战略环境。

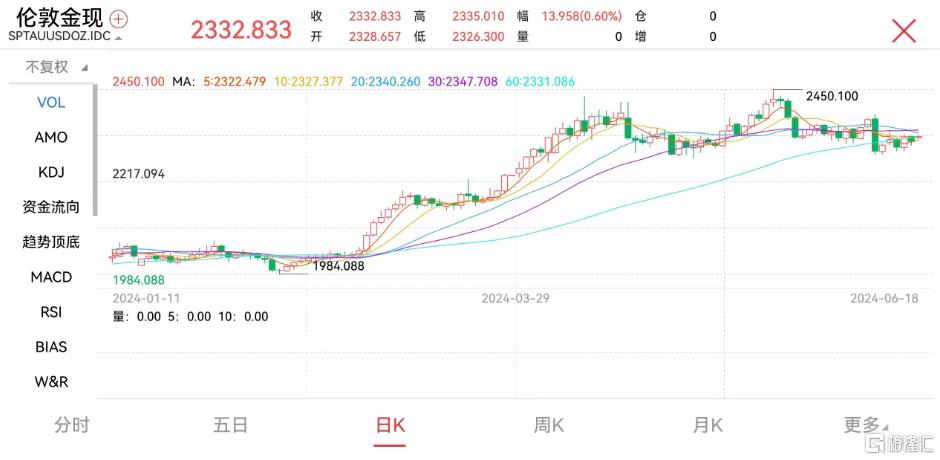

金价回暖上涨

在历经了多日的低迷期,黄金价格终于又开启了反弹。

来源:Wind

6月18日美国商务部发布的数据显示,美国5月份零售销售额环比增长0.1%,低于市场预期的0.3%,前值下修至-0.2%。不及预期的数据也表明消费者支出压力加大,消费支出明显放缓,美联储或离降息又近了一步。

里士满联储银行行长巴尔金接受媒体采访时指出,联储需要更多经济数据支持,才能改变利率政策。

美国经济前景还不确定,在通胀、就业市场路径更加明确前,美联储应该保持基准利率稳定。

经过3月、4月的大涨之后,金价近期在2300美元至2400美元之间徘徊,处于调整巩固模式,但是技术风险在增加。高盛分析师在报告中称,黄金多头头寸能够对冲通胀风险,推荐黄金作为美国大选期间抵御通胀的工具。黄金为抵御央行信誉损失和地缘政治供应冲击导致的极高通胀提供了最佳保护。

由于新兴市场国家央行和亚洲家庭需求稳健,基准情境是年底前金价将升至每盎司2700美元。

东吴证券也认为,当下黄金仍处于阶段性回调阶段,由于美国当前公布的数据并未展现出统一的经济前景,美联储对利率路径仍旧保持谨慎,预计短期黄金价格将维持震荡,由于美元信用缺失带来的央行购金行为并不会短期停止,且美联储降息虽迟但到,维持黄金价格长期向好的判断。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47