埃克森美孚乘上OPEC的顺风车

OPEC宣布延长减产,有外国分析师认为,这将极大的利好埃克森美孚。而埃克森美孚最近的跌幅将创造一个良好的买入机会。

作者:The Asian Investor

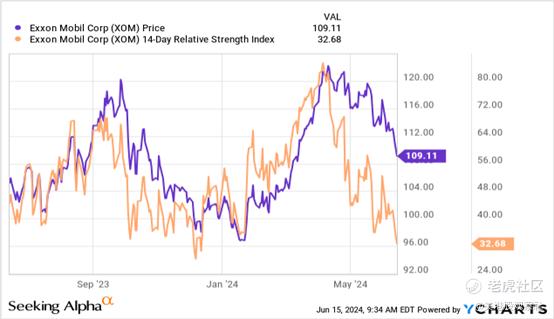

埃克森美孚计划通过在高潜力生产区域,如圭亚那和二叠纪的有针对性投资,提高其盈利能力,同时OPEC+供应限制的延长也可能对石油价格产生积极影响。埃克森美孚为投资者提供了深度的自由现金流价值,该公司表示,它正寻求推动高增长的上游资产,以提升生产部门的重要性。随着石油价格可能从长期供应限制中受益,埃克森美孚有望迎来强劲的盈利增长期。随着股价最近下跌并接近超卖区域(相对强弱指数为33.0),埃克森美孚为长期投资者提供了卓越的价值主张!

OPEC+提供价格顺风

埃克森美孚的投资组合正在发生重大转变,这可能会在未来多年对这家能源公司及其股东产生影响。这里说的变化是,埃克森美孚押注于上游收益的持续增长,受圭亚那和巴西项目的推动,尤其是在二叠纪盆地。这已经成为公司产量增长的关键驱动力,这也是收购先锋资源的全部意义所在:为什么先锋交易改变了游戏规则。在2023财年,这些高潜力地区贡献了公司上游产量的43%,埃克森美孚计划在未来四年内将这一比例提高到50%以上。

使这一战略对埃克森美孚特别有利的是,OPEC+最近做出了一个影响深远的产量决定,至少到2025财年末,石油供应将减少。

根据OPEC从6月初开始发表的声明,该组织寻求在明年年底之前每天减少370万桶的供应量。这些限产措施原定于今年年底到期,而延长减产实际上可能会加速埃克森美孚的上游增长战略,因为它支撑了油价。到目前为止,油价对OPEC+的产量指导做出了积极的反应,埃克森美孚作为美国最大的国内能源生产商之一,将从24年第二季度更高的平均油价中受益。石油价格目前的交易价格比10年平均价格高出约26%。

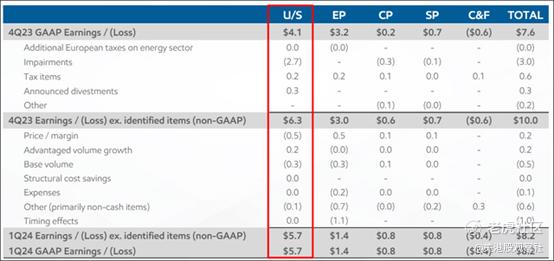

经调整后,埃克森美孚在第一财季的上游收益为57亿美元,环比下降约10%。收入的下降是由于石油和天然气平均价格的下跌。埃克森美孚在美国的平均石油价格环比下跌2%,至每桶74.96美元,而天然气价格环比下跌13%,至每千立方英尺2.22美元。

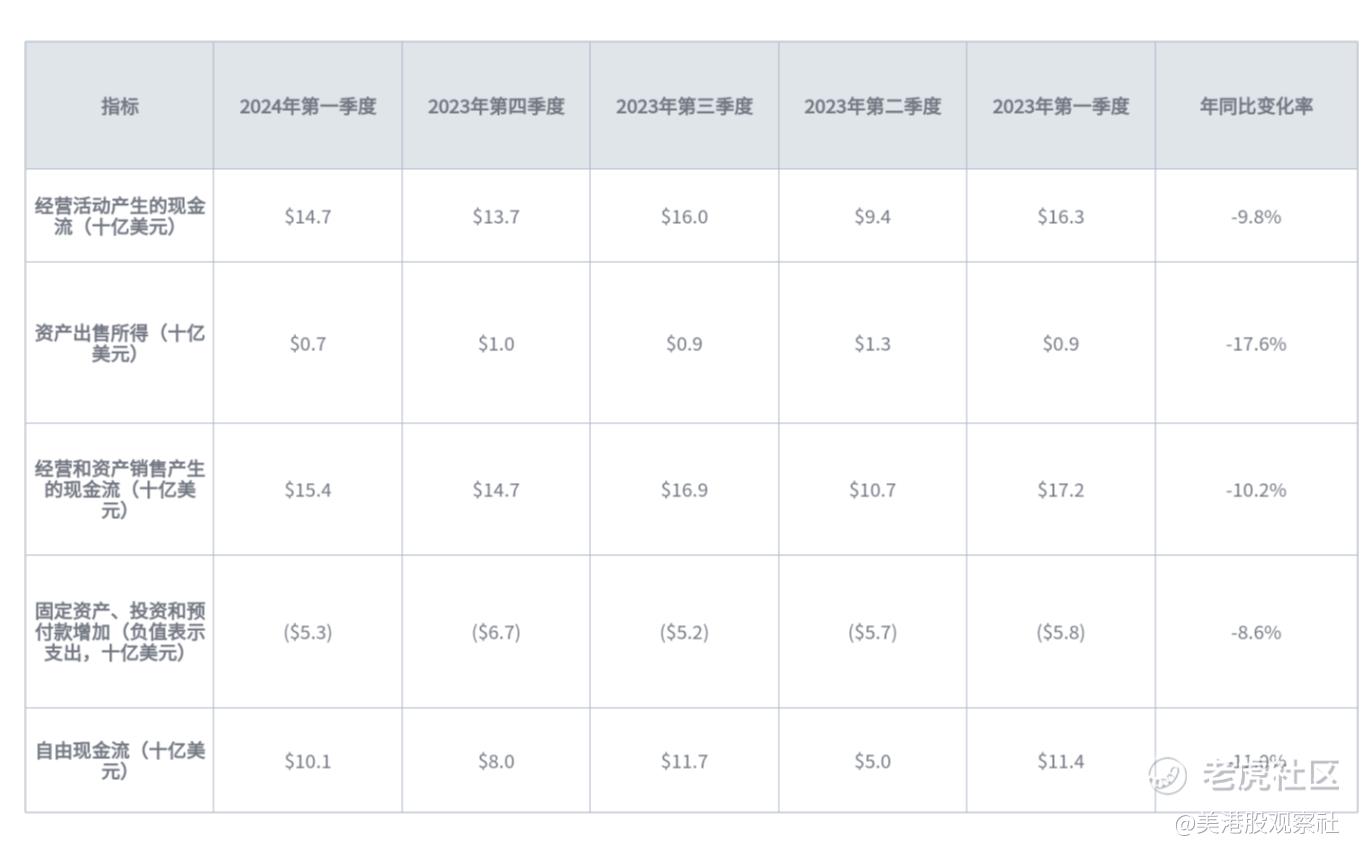

埃克森美孚也继续产生大量的自由现金流。这是支持埃克森美孚投资的最终价值。在第一财季,尽管石油和天然气的平均价格较低,但这家能源公司创造了101亿美元的自由现金流,比上一季度增加了21亿美元。

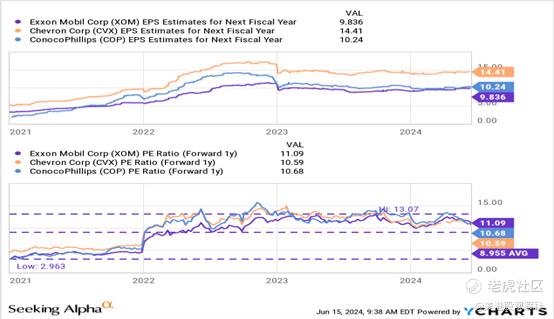

目前的股价不到其2025财年收益的12倍

埃克森美孚在收益和自由现金流的基础上都是盈利的。目前,埃克森美孚的股价市盈率为11.1倍,仅略高于长期(3年)平均市盈率9.0倍。埃克森美孚最近经历了一些不应得的抛售压力和估值下调,然而,随着原油价格在OPEC+决定后出现了一些上涨势头,以及投资者可能会看到埃克森美孚的每股收益上调,这种压力和估值可能会得到纠正。

在石油产品价格不断上涨的情况下,由于供应前景对大型能源生产商有利,埃克森美孚的交易价格可能达到13-14倍的2025财年收益。这一公允价值市盈率适用于2025财年每股9.84美元的普遍每股收益预测,计算得出公允价值股价区间为128-138美元。OPEC+减产和油价上涨趋势是看好该股的主要原因。

风险

埃克森美孚面临的最大风险是生产部门的盈利增长可能放缓,因为这显然是该公司的战略重点。如果埃克森美孚未能很好地执行其上游战略——到2027财年,将其在圭亚那、二叠纪和巴西的高潜力生产区块的收益份额提高到总收益的50%以上——那么投资者可能会对该公司的资本回报潜力失去信任,股票可能会以较低的估值因素进行交易。

总结

埃克森美孚的战略重点是增加其上游收益,以二叠纪为主导。OPEC+最近决定将减产延长至2025财年末,这有力地支持了这一战略决策,因为它大大增加了埃克森美孚高增长生产资产的盈利潜力。随着石油价格向每桶80美元靠拢,埃克森美孚也可能从新一轮每股收益上调中受益。埃克森美孚最大的卖点是估值,这继续使风险状况偏向上行。拥有可观的自由现金流和特定领域的盈利空间,相信以11倍的市盈率购买这家美国最大的能源公司,其3.5%的收益率是很划算的!

$埃克森美孚(XOM)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56