中航证券:给予雅克科技买入评级

中航证券有限公司刘牧野,刘一楠近期对雅克科技进行研究并发布了研究报告《电子材料周期渐暖,LNG板材蒸蒸日上》,本报告对雅克科技给出买入评级,当前股价为64.3元。

雅克科技(002409) 多元化布局彰显公司韧性,2023年经营稳健,24Q1业绩显著提升。 2023年,公司实现营业收入47.38亿元,同比+11.2%;实现归母净利润5.79亿元,同比+10.5%。全年销售毛利率为31.33%,净利率为12.67%,基本保持稳定,全年研发投入1.90亿元,同比+48.8%,研发费用率提升至4.02%。分业务来看,公司2023年的增长动力主要来自LNG保温复合材料的翻倍增长,实现收入8.65亿元,同比+114.5%;公司主要的电子材料,光刻胶及配套试剂、半导体化学材料(主要是前驱体)分别收入13.04亿元、11.38亿元,分别同比+3.6%、-0.5%。在下游需求疲软、客户稼动率较低的背景下,公司通过多元化的战略布局,实现了业绩的稳健增长。 2024Q1,公司单季度营业收入16.18亿元,同比+51.1%,环比+35.3%;实现归母净利润2.46亿元,同比+42.2%,环比+148.7%。2024年以来,面板行业量价齐升,叠加LNG订单兑现,24Q1公司业绩显著增长。 前驱体业务受益于存储回暖及HBM扩产,国内自主产能开始爬坡。 前驱体是半导体薄膜沉积工艺的核心材料,公司收购韩国UP Chemical切入此赛道,目前已基本实现12英寸大客户的全覆盖,子公司韩国先科2023年收入12.31亿元,同比+4.6%。国内产能方面,江苏先科前驱体项目进展顺利,硅类前驱体实现稳定出货,High-K前驱体和金属前驱体产品也已送样验证。先科工厂的投产在实现国内前驱体材料全面自主可控的同时,有助于降低生产成本、缩短对国内客户的交期。下游需求方面,2024年存储产能利用率显著回升,AI驱动HBM需求,根据TrendForce预测,2024年HBM需求位元将成长近200%,2025年有望再次翻倍,三大存储原厂纷纷扩产。存储性能的迭代拉动前驱体用量、种类增多,产品附加值增长,公司作为全球头部的前驱体企业有望受益。 光刻胶产品线日臻完善,其他电子材料循序渐进。 光刻胶方面,公司光刻胶产品在现有RGB彩胶、TFT正胶、CNT防静电材料及光刻胶配套试剂的基础上,2023年成功开发了OC&PS光刻胶,进一步增加了面板光刻胶的品类。先科工厂光刻胶项目在客户端验证顺利,预计24H1陆续投产。公司半导体用光刻胶也在积极研发,先进封装用光刻胶进入产线测试。此外,公司早期收购LG化学,承接了其较强的树脂合成能力,目前公司正加强光刻胶上游树脂的自主研发,产品毛利率有望提升。硅微粉方面,2023年公司硅微粉收入1.88亿元,同比-14.5%,新产品CCL及球形氧化铝已开始向客户稳定供货。产能方面,公司募投的“新一代大规模集成电路封装专用材料国产化项目”合计1万吨产能已全部投产,另有3.9万吨硅微粉产能在建设中,高端硅微粉有望受益于先进封装的快速增长。电子特气方面,2023年公司电子特气收入4.39亿元,同比-11.5%,子公司成都科美特专注于氟化工高附加值产品,凭借公司主业强大的客户矩阵,将电子特气导入了更多半导体、面板客户的供应体系。湿电子化学品方面,2023年公司收购SKC-ENF进军该领域,主要产品包括显影液、稀释剂、蚀刻液等,匹配光刻胶使用,产业链协同优势显著,有望成为公司新的增长点。 LNG板材订单充沛,完善“关键辅材+保温板材+工程安装”布局。 公司是国内首家通过法国GTT和船级社认证的LNG保温绝热板材制造商,在LNG板材方面拥有完整的知识产权和先进的生产工艺与智能化产线,LNG绝缘板第二工厂已开始大规模生产,在手订单充足。2023年末公司合同负债增长113.2%至9.23亿元,主要系LNG材料客户预收增加。关键辅材方面,RSB、FSB次屏蔽膜是LNG围护系统的核心材料,长期被韩国、法国公司所垄断,公司成功研发并试生产,目前处于GTT认证过程中。基于板材业务,公司延伸到大型液化天然气运输和储存的工程安装服务,与大连船舶、招商局重工、扬子江船业等大型船厂均签署了LNG施工合同,形成了“关键辅材+保温板材+工程安装”完整的业务模式,继续扩大LNG业务的业绩增长点。 投资建议 公司是国内半导体材料本土化的先锋力量,有望充分受益于电子行业的回暖及国内自主可控的持续推进。随着公司先科工厂量产爬坡、LNG订单的持续交付,公司将迎来业绩的高速增长期。预计公司2024-2026年营业收入分别为68.02/85.88/106.71亿元,同比增长43.6%/26.2%/24.3%;归母净利润9.62/12.85/17.02亿元,同比增长66.1%/33.5%/32.5%。对应当前(6月11日)收盘价的PE分别为30、23、17倍,维持公司“买入”评级。 风险提示 项目验证及产能爬坡进度不及预期、下游复苏不及预期、行业竞争加剧、原材料价格波动的风险。

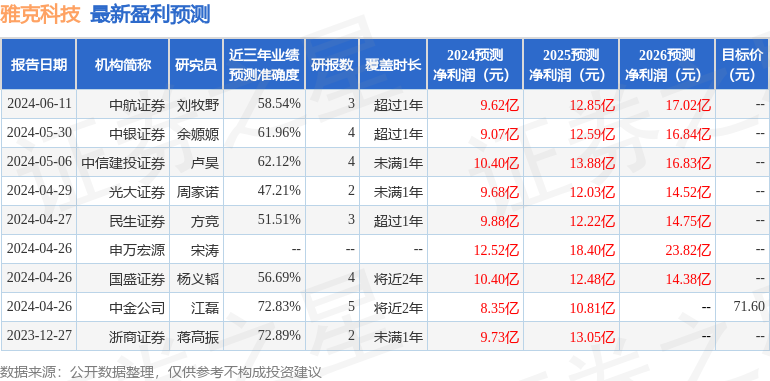

证券之星数据中心根据近三年发布的研报数据计算,浙商证券蒋高振研究员团队对该股研究较为深入,近三年预测准确度均值为72.89%,其预测2024年度归属净利润为盈利9.73亿,根据现价换算的预测PE为31.08。

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级10家,增持评级1家;过去90天内机构目标均价为74.73。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26